лукойл

Акции ГАЗПРОМ стоит ли покупать, прогноз 2024

- 18 ноября 2024, 14:06

- |

Приветствую Друзья инвесторы, с Вами снова Роман и сегодня у нас на разборе компания ПАО «ГАЗПРОМ».

Из статьи мы узнаем, почему Газпром отчитывается об убытках, но его капитал растет, сравним рыночную стоимость акции с реальной, основанной на собственном капитале, и поймем стоит ли инвестировать свои деньги в это предприятие.

Газпром становится все богаче

Газпром становится все богачеПрежде чем начать приглашаю Вас подписаться в мой Telegram канал там Вы сможете узнать настоящую стоимость акций таких компаний как: Лукойл, Новатэк, Транснефть, Сбербанк, Норникель и другие. Там больше обзоров и выходят они быстрее. А также можно скачать таблицы с аналитическими данными по каждой компании.

Важная информация о кампании

ПАО «ГАЗПРОМ» — российская транснациональная энергетическая компания, более 50 % (контрольный пакет) акций которой принадлежит государству. Непосредственно сам Газпром осуществляет продажу и транспортировку природного газа, а также сдаёт в аренду свою газотранспортную систему.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Индия в сентябре увеличила импорт нефти на 27,2% к августу

- 18 ноября 2024, 10:56

- |

Индия в сентябре импортировала 16,212 млн тонн нефти — на 2,5% больше, чем в сентябре 2023 года, сообщает Министерство торговли. В денежном выражении поставки составили $9,47 млрд (-9,2% г/г и +21,3% к августу).

Месяцем ранее страна закупила 12,744 млн тонн. Таким образом, к августу 2024 года импорт вырос на 27,2%. При этом в августе наблюдалось резкое снижение импорта нефти (на 23% к июлю, на треть к августу 2023г), что позволяет расценивать результаты сентября как возврат к уровням июля.

Россия поставила 7,1 млн тонн (+57,5% к августу, +37% к сентябрю 2023 года), Ирак — 3,6 млн тонн (+30% к августу и -5,1% к сентябрю-2023), Саудовская Аравия — 1,9 млн тонн (+37,4% к августу и -20% к сентябрю-2023). Объемы сделок в денежном выражении — $4,1 млрд, $1,97 млрд и $1,15 млн соответственно.

В целом за 9 месяцев Индия закупила 174,6 млн тонн нефти (в денежном выражении — $105,9 млрд), что на 2,2% меньше, чем за аналогичный период прошлого года.

Как сообщалось, всего в 2023 году страна импортировала 235,839 млн тонн нефти — на 4,5% больше, чем годом ранее. На сырье из России пришлось 82,207 млн тонн (рост в 2,6 раза), из Ирака — 48,83 млн тонн (-7%), из Саудовской Аравии — 35,217 млн тонн (-12,4%).

( Читать дальше )

Reuters: 3 НПЗ могут закрыть. У других - убытки. Причины: ставка, рост нефти в рублях, беспилотники, снижение цен в Европе на дизтопливо.

- 17 ноября 2024, 18:11

- |

Автор Reuters

15 ноября 2024 г.15:56

По меньшей мере три нефтеперерабатывающих предприятия сократили поставки за последние месяцы

Высокие цены на нефть, затраты по займам снижают прибыль

Санкции и атаки беспилотников усугубляют проблемы

Некоторым НПЗ грозит закрытие

МОСКВА, 15 ноября (Рейтер) — По меньшей мере трем российским нефтеперерабатывающим заводам пришлось приостановить переработку или сократить производство из-за больших убытков на фоне ограничений на экспорт, роста цен на нефть и высокой стоимости кредитов, сообщили пять отраслевых источников.

Закрытие заводов свидетельствует о трудностях, с которыми сталкивается российская нефтеперерабатывающая промышленность, оказавшаяся под прицелом украинских беспилотников, западных санкций против России, вынуждающих нефтеперерабатывающие заводы продавать топливо со скидкой, а также высоких процентных ставок.

Пять источников, работающих в компаниях, которые управляют нефтеперерабатывающими заводами и знакомы с их финансами, сообщили, что три завода — Туапсинский, Ильский и Новошахтинский — в последние месяцы приостановили или сократили производство.

( Читать дальше )

Лукойл

- 16 ноября 2024, 20:25

- |

#LKOH 3ч. Удержал поддержку 6900. Вероятен рост на обновление максимума 7235 🦬

🌊Заходите к волновику в гости:

t.me/+Q0YLqKtRsAM0Mjdi

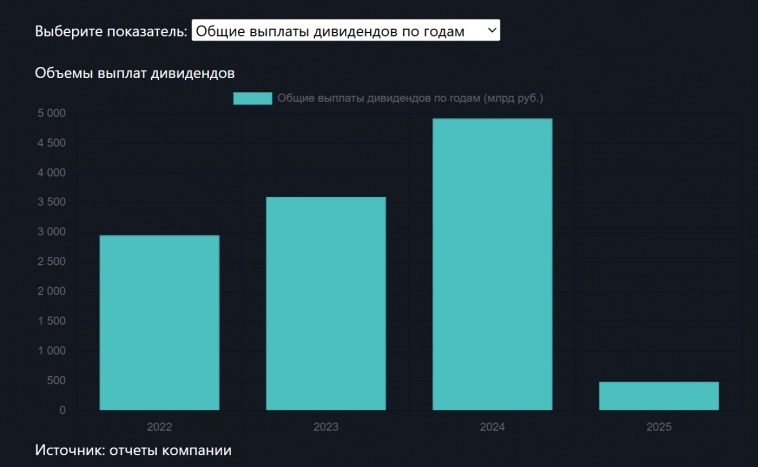

2024 г. стал рекордным по дивидендам

- 16 ноября 2024, 12:40

- |

Финансовый год приближается к своей развязке и российские компании объявили практически все дивиденды на текущий год. В 2024 г. установит абсолютный рекорд по выплате дивидендов за всю историю. Так, в течение нынешнего года на выплату акционерам в общей сложности будет направлено более 4,9 трлн рублей, что на 1,3 трлн или на 36% больше, чем в 2023 г.

Больше всех в 2024 г. на дивиденды потратил Сбербанк, который перечислил 752,1 млрд рублей. На втором месте идет Лукойл с 658,1 млрд, на третьем Роснефть — 633,5 млрд.

Ссылка на пост

Обзор Инфляция Рубль Доллар Евро Юань Портфели Сургут Лукойл Как узнать мнение банкиров по ставке

- 15 ноября 2024, 21:08

- |

Друзья,

Этот же ролик

RUTUBE

rutube.ru/video/803cb7ab18893389f7cd55cb8d618f55/

в этом ролике

- тренды после победы Дональда Трампа (сильный доллар, торговые войны),

- инфляция в России, ожидания по динамике ставки ЦБ России,

- приток денег на фондовый рынок и в фонды ликвидности,

- замедление экономики по неделям, почему в 2025г. ЦБ РФ придётся смягчить денежно — кредитную политику (чтобы избежать рецессии).

- какие акции держу в портфелях и почему,

- Сургут преф, Лукойл – бенефициары высокой ставки и ослабления рубля,

- ФОРТС: неэффективности по валютам, золоту и др., как заработать.

Мои портфели, сделки on line, причины принятия решений – в VIP чате.

С уважением,

Олег

Что произошло с РФ рынком за торговую сессию?

- 15 ноября 2024, 18:37

- |

👉 Пятница закрытие! Ликвидности нет?! Что куда и как?

❌ Закрытие пятницы получается крайне слабым… Закрывается индекс в рамках вчерашней красной свечки, что определенно портит картинку. Да и в целом вся неделя получается крайне слабой с точки зрения ликвидности и предсказуемости движения.

Если же возвращаться к анализу и опустить факт закрытия в рамках предыдущего дня, то получается что закрытие лонговое, ибо закрывается ММВБ зеленой свечой с толстым телом + получился отскок от уровня поддержки 2700. Тут долго расписывать честно говоря нечего, так как больше позитива нет… Разве что сверху есть не закрытые гэпы и захваты, которые по хорошему бы пойти обнулить, однако снизу все это тоже есть…

❗️ Выходит, что закрытие само по себе слабо лонговое, так оно еще и находится в рамках предыдущего сливного дня, что возводит в квадрат слабость этого закрытия. Поэтому сегодня сказать цели по индексу будет просто невозможно, ибо закрытие 💩.

Конечно могу сказать, что целью роста является уровень сопротивления в виде уровня гэпа 2760, но это такие условности, что смотрится все это крайне слабо… Вечерка конечно чуток подскажет, но главное, чтобы ее не слили, ибо будет еще хуже. Пусть лучше тогда ее вверх гонят, раз такой непростой индекс последнее время.

( Читать дальше )

EIA USA - Ежемесячный прогноз: Цены на нефть, газ, бензин; Добыча нефти в США, Экспорт газа из США

- 15 ноября 2024, 16:32

- |

www.eia.gov/outlooks/steo/pdf/compare.pdf

| Обзор | ||||

|---|---|---|---|---|

| 2022 | 2023 | 2024 | 2025 | |

| Примечание: Значения в этой таблице округлены и могут не совпадать со значениями в других таблицах этого отчета. | ||||

| Нефть марки Brent (долларов за баррель) |

101 | 82 | 81 | 76 |

| Розничная цена на бензин (долларов за галлон) |

4.00 | 3.50 | 3.30 | 3.20 |

| Добыча сырой нефти в США (млн баррелей в сутки) |

12.0 | 12.9 | 13.2 | 13.5 |

| Спотовая цена на природный газ (долларов за миллион БТЕ) |

6.40 | 2.50 | 2.20 | 2.90 |

| Экспорт СПГ из США (млрд кубических футов в сутки) |

11 | 12 | 12 | 14 |

Обзор прогноза

- Мировое потребление нефти. Индия стала ведущим источником роста мирового потребления нефти в нашем прогнозе. В 2024 и 2025 годах на долю Индии будет приходиться 25% от общего роста потребления нефти в мире. Мы ожидаем увеличения мирового потребления жидкого топлива на 1,0 млн баррелей в сутки (б/с) в 2024 году. Мы ожидаем еще большего роста в следующем году, когда мировое потребление нефти увеличится на 1,2 млн баррелей в сутки.

( Читать дальше )

📰"ЛУКОЙЛ" Проведение заседания совета директоров и его повестка дня

- 15 ноября 2024, 16:04

- |

2.1. Дата принятия Председателем Совета директоров ПАО «ЛУКОЙЛ» решения о проведении заседания Совета директоров ПАО «ЛУКОЙЛ» в форме заочного голосования:

15 ноября 2024 года

2.2. Дата проведения заседания Совета директоров ПАО «ЛУКОЙЛ»: 28 ноября 2024 года

2....

( Читать дальше )

📰"ЛУКОЙЛ" Решения совета директоров

- 15 ноября 2024, 16:01

- |

2.1. Кворум заседания Совета директоров ПАО «ЛУКОЙЛ» и результаты голосования по вопросам повестки дня:

I. О внесении изменений в Положение о программе долгосрочного стимулирования ключевых работников Группы «ЛУКОЙЛ» в 2023-2025 годах

II....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал