кредитный рейтинг

Акции ДВМП не выглядят инвестиционно привлекательными - Газпромбанк Инвестиции

- 24 апреля 2024, 19:23

- |

Ключевые показатели

Объемы международных морских перевозок, интермодальных перевозок, каботажных перевозок и железнодорожных контейнерных перевозок выросли на 23, 23, 24 и 17%, составив 419 тыс. TEU, 625 тыс. TEU, 105 тыс. TEU и 753 тыс. TEU соответственно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

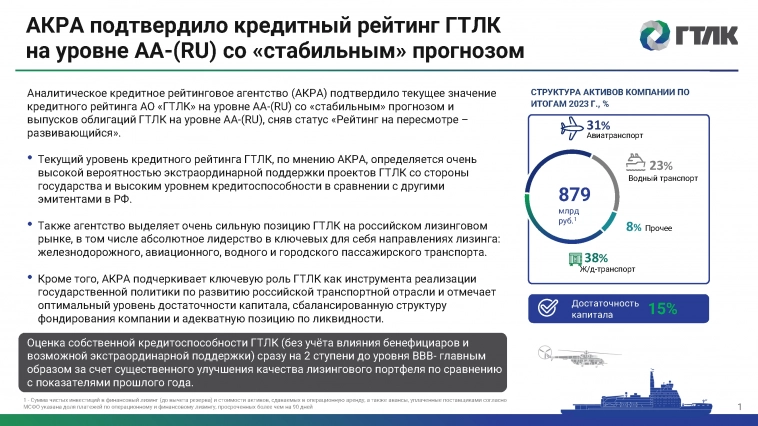

АКРА подтвердило кредитный рейтинг ГТЛК на уровне АА-(RU) со «стабильным» прогнозом

- 19 апреля 2024, 15:21

- |

В l квартале 2024 г. объем размещений корпоративных облигаций сократился на 43%, составив 900 млрд руб. - РБК

- 18 апреля 2024, 08:00

- |

В первом квартале 2024 года объем размещений корпоративных облигаций сократился на 43%, составив ₽900 млрд. Это обусловлено ростом доходности облигаций на первичном рынке. Однако количество заемщиков на долговом рынке увеличилось.

Объем размещений снизился в основном среди эмитентов с высоким кредитным рейтингом, которые уменьшили участие на первичном рынке на 48%, до ₽700 млрд.

Рост премии на первичном рынке препятствовал выходу компаний с новыми размещениями. В результате доходности для компаний с высоким рейтингом увеличились на 400-500 б.п.

Сегмент высокодоходных облигаций остается рискованным с точки зрения инвестиций. В первом квартале их объем размещений практически не изменился, хотя доходность увеличилась на 360 б.п.

Хотя снижение объемов размещений не отразилось на количестве заемщиков, рост спроса на выпуск долговых бумаг ожидается в связи с предстоящими погашениями облигаций.

По оценкам экспертов, ожидается, что погашения за период с четвертого квартала 2023 года по первый квартал 2024 года составят около ₽1,2 трлн, что способствует активности на первичном рынке при переходе к циклу снижения ключевой ставки ЦБ.

( Читать дальше )

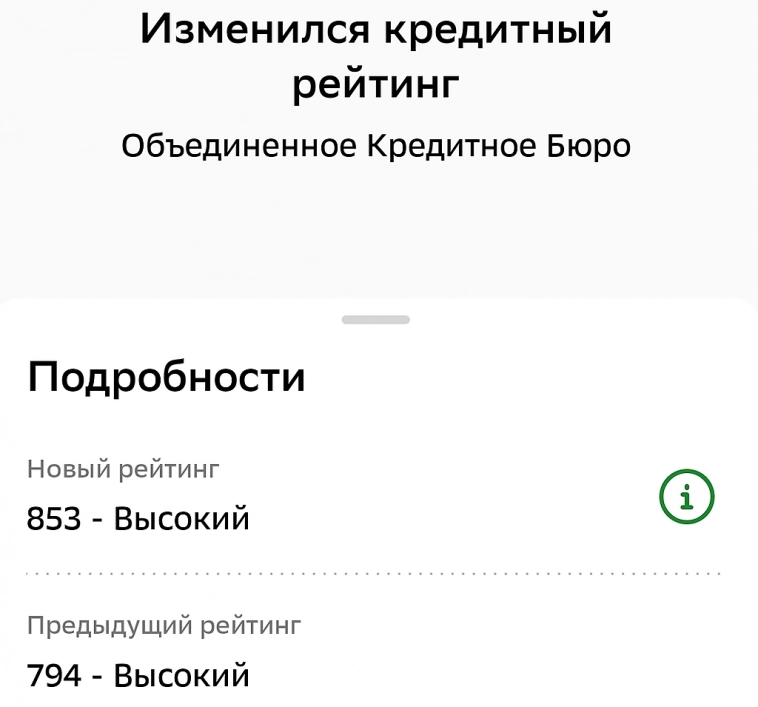

Закрыл кредитку в ГПБ - поднялся в рейтинге кредитном

- 17 апреля 2024, 14:23

- |

Кстати, в июне будет ровно три года как я продал ааааавтамабиль. И ничего. Чувствую себя прекрасно. Лишь однажды я испытал неудобства, что у меня нет моей любимой американской лошадки с русской душой. А так — зашибись.

Жителю крупного города, у которого нет дачи, гаража и квартира расположена в достойноинфраструктурном районе МАШИНА НЕ НУЖНА. Я проверил. Работает.

Инвестиционный холдинг Simple Solutions Capital планирует провести IPO в течении 2–3 лет - Ведомости

- 03 апреля 2024, 07:00

- |

Инвестиционный холдинг Simple Solutions Capital, чей ключевой актив – лизинговая компания «ПР-лизинг», планирует провести первичное публичное размещение акций (IPO) в течение 2–3 лет. Помимо «ПР-лизинга», в состав холдинга входят еще несколько лизинговых, факторинговая и автодилерских компаний, а также другие предприятия. Совет директоров Simple решил, что головная компания станет единым оператором публичного долга, капитала и инвестиций для всех бизнесов холдинга.

Холдинг планирует разместить привилегированные акции, но пока не определился, на какой бирже и в какой стране это произойдет. Однако, предпочтение отдается отечественным площадкам. Оценка компании перед IPO будет «в рынке», но с определенным дисконтом для увеличения инвестиционной привлекательности. Компания сейчас готовит отчетность по МСФО, чтобы определить капитализацию и справедливую цену размещения. Предполагается, что компания получит кредитный рейтинг после публикации отчетности.

( Читать дальше )

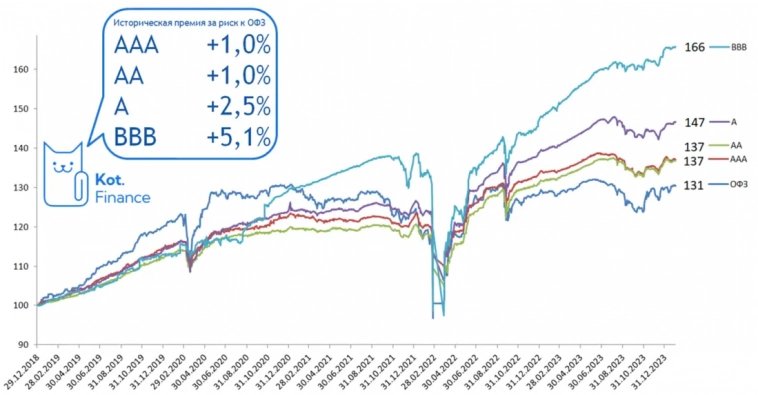

Оправдан ли риск в облигациях? Разбираем связь кредитного рейтинга и доходности

- 09 марта 2024, 08:47

- |

Кредитные рейтинги, аудиторские заключения, годовые отчеты, обзоры компаний … Ради чего все это? На сколько конкретно рискованные облигации дают больше ОФЗ?

Мы специализируемся на облигациях: сейчас это высокая доходность и комфортный уровень риска. К слову, риск, сроки вложений, и доходность можно подобрать индивидуально. Облигации – очень гибкий инструмент. Кот.Финанс разобрал для вас почти 30 компаний и мы регулярно пополняем канал свежими обзорами.

Но как отличается доходность от рейтингов?

Как известно, повышенный риск должен вознаграждаться повышенной доходностью. Чтобы оцифровать ее, мы взяли индексы Московской биржи, которые показывают совокупный доход и его динамику в разрезе кредитных рейтингов. Если вложить 100 рублей в конце 2018 года, то на февраль 2024 можно было получить 131 рубль от вложений в ОФЗ, 137 рублей от вложений в облигации АА/ААА; 147 – от А, и 166 рублей от облигаций уровня ВВВ.

( Читать дальше )

Картограмма: Кредитный рейтинг субъектов РФ от RAEX и максимальная текущая доходность к погашению их облигаций

- 05 марта 2024, 15:10

- |

Наивысшая финансовая устойчивость — у Москвы, Питера и Татарстана

Самыми доходными региональными бумагами сейчас являются облигации Ульяновской и Ярославской областей, а также Карачаево-Черкесской Республики

Почитать про рейтинговую шкалу можно в источнике

Агентство Fitch подтвердило долгосрочный и краткосрочный рейтинги дефолта эмитента США в иностранной валюте на уровне "АА+", прогноз - стабильный

- 04 марта 2024, 10:30

- |

Агентство Fitch подтвердило долгосрочный и краткосрочный рейтинги дефолта эмитента США в иностранной валюте на уровне «АА+».

Как сообщается в пресс-релизе агентства, прогноз — «стабильный».

Краткосрочные рейтинги были подтверждены на отметке «F1+».

По оценке аналитиков Fitch, дефицит госбюджета в 2023 году достиг 8,8% ВВП, что существенно выше 3,7% по итогам предыдущего года.

Отношение госдолга к ВВП к концу 2025 года, как ожидается, увеличится до 120,7% по сравнению со 113,5% в конце прошлого года. Таким образом, уровень долга находится вдвое выше среднего показателя для эмитентов с рейтингами категории «АА», который составлял 50,6% в конце 2023 года.

www.interfax.ru/business/948817

«Эксперт РА» понизил кредитный рейтинг АО «КИВИ» до уровня ruB- с развивающимся прогнозом и продлил статус «под наблюдением»

- 28 февраля 2024, 17:36

- |

Рейтинговое агентство «Эксперт РА» понизило рейтинг кредитоспособности АО «КИВИ» до уровня ruB- с развивающимся прогнозом и продлило статус «под наблюдением». Ранее у компании действовал рейтинг на уровне ruBBB+ с развивающимся прогнозом.

АО «КИВИ» (далее – группа) консолидирует различные направления деятельности группы QIWI в российском контуре, в том числе факторинг, цифровой маркетинг, кредиты на исполнение государственных контрактов, комплексное обслуживания самозанятых клиентов, направления платежных В2В-решений, банковских гарантий и ряд других бизнесов.

raexpert.ru/releases/2024/feb28a

Эксперт РА понизил кредитный рейтинг облигаций ООО «КИВИ Финанс» серии 001Р-02 до уровня ruB- и продлил статус «под наблюдением»

- 28 февраля 2024, 17:32

- |

raexpert.ru/releases/2024/feb28b

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал