ключевая ставка цб

Бимодальное распределение (к опросу про ставку)

- 15 августа 2023, 01:02

- |

Короткий дисклеймер: тем, кто знает как в социологии возникает бимодальное распределение, основная часть наврядли будет интересна, можно сразу смотреть последний абзац.

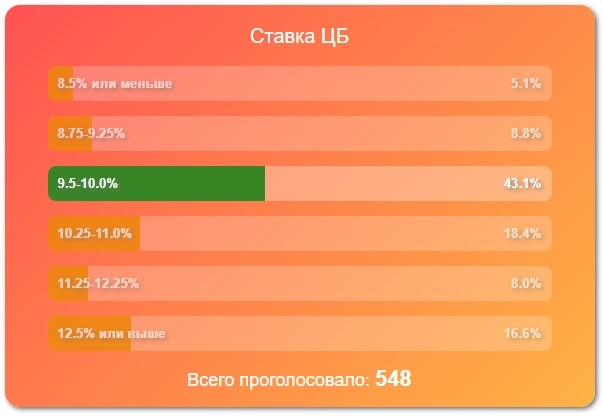

Вот в сегодняшнем опросе обнаружилось интересное. Опубликую результаты картинкой:

Видим два явных пика: на ~10% и на финальном значении. Уверен, если бы в опросе было больше вариантов, то и второй пик был бы заметен

отчетливее.

Почему вообще говорят о нормальном распределении? Проходившие курс теории вероятности и матстатистики строгие формулировки и без меня знают; потому отмечу уж совсем на пальцах. Если возьмем серию независимых случайных событий (например результат броска кубика), то результат будет описываться нормальным распределением. Поэтому, нормальное распределение часто возникает в жизни.

Гуманитарные науки — не исключение. Для социологов например нормальное распределение вообще стало простите за тавтологию нормальным — сиречь обыденным. Неудивительно: ведь и статистика большая и число независимых (слабозависимых) факторов, влияющих на предпочтение тоже велико.

( Читать дальше )

- комментировать

- 850

- Комментарии ( 3 )

Опять о шлюхах своих думает

- 14 августа 2023, 22:08

- |

Заседание совета директоров ЦБ России состоится утром 15 августа — на нём обсудят ключевую ставку. Изначально заседание должно было пройти 15 сентября.

Отсюда: https://t.me/igotosochi/877

На сколько надо ставочку поднимать ? два пункта будет достаточно..

- 14 августа 2023, 22:02

- |

сидим, жду вкусных цен.

на этой волотильности можно наступить на грабли..

сумма на счету восьми значная, прибыль фиксанул в ощутимый + и

дальше можно подождать.

очень хороший случай пересмотреть портфель в сторону диведендных папир!

есть еще задумка в короткую сурикпреф взять, где очкисты начали ускореннокрыться…

Укрепление рубля Центробанк Длинные ОФЗ: критерии покупки Портфель Коррекция в акциях Психология

- 14 августа 2023, 21:22

- |

Друзья,

в этом ролике рассказываю

про экстренное заседания ЦБ РФ.

На этой новости курс рубля укрепился с 102 до 98 за доллар.

Думаю, Эльвира – человек решительный и ставка может быть около 12%.

Если ставка будет около 10%, то рынок вырастет.

Смотрю на график ОФЗ 26238 (погашение 15 05 2041г.).

В марте 2022г. максимальная доходность была 14%.

Думаю, что в этом году можем увидеть близкую доходность – это может стать отличной точкой входа.

Рассказываю, как получил с начала года доходность 70%

(а с начала ноября 2022г., когда формировал портфель, 85%),

как в 2023г обогнал индекс полной доходности Мосбиржи на 15+%.

Напоминаю: в 1 квартале 2020г. (пандемия), в феврале 2022г., в сентябре не было акций (от слова «совсем».

Немного про личную психологию и стили торговли.

Почему для большинства фондовый рынок подойдёт больше, чем срочный.

В моём закрытом канале есть новички: рекомендую сравнивать доходность с индексом

( Читать дальше )

15 августа решение по ключевой ставке ЦБ РФ: какие будут сюрпризы от регулятора?

- 14 августа 2023, 21:05

- |

Сегодня в понедельник Банк России анонсировал внеочередное заседание Совета директоров 15 августа для решения по ключевой ставке, которую объявит в 10:30 (МСК).

Такое экстренное заседание можно назвать ожидаемым в последние дни. Ключевым фактором конечно же стала продолжающаяся девальвация рубля, которая начала приобретать черты обвального падения. Накануне представители ЦБ РФ периодически проводили легкие вербальные интервенции о том, что ослабление национальной валюты – объективный процесс, отражающий снижения сальдо счета текущих операций платежного баланса и, который не несет рисков для финансовой стабильности. Однако, даже для малоинтересующихся экономическими процессами было ясно, что далее последует пропорциональное удорожание импорта, а в месте с ним практически всей номенклатуры потребительских товаров. В результате достижение заветного таргета по инфляции в 4% становилось нереалистичным в среднесрочной перспективе. Это, в том числе, вынудило ЦБ РФ действовать оперативнее.

( Читать дальше )

Скоро ставка ЦБ будет выше. Что делать?

- 14 августа 2023, 20:54

- |

Что ж, тётя Эля получила мощных люлей сдвинула бровки и анонсировала на завтра внеочередное заседание ЦБ.

Всё-таки нашей власти не очень понравилось круглое число в валюте.

Мои личные решения:

✅ Резко выйти из некоторых шлаковых спекулятивных историй, о которых не могу здесь писать — забрав свою прибыль. Раз Эля хочет остудить курс, кредитный импульс и экономику — значит, и тренд рыночного безумия может припасть. Застать ключ в условные 11-12%, сидя в шлаке на разгоне — не самое приятное из занятий.

✅ Капельку подрезать Сегежу, распухшую до 6% активов. Это в любом случае стоило сделать. Подрезал чуть-чуть, на 15%. Не думаю, что мы быстро вернёмся к грязной зелёной бумажке паписят, а значит — не думаю, что при целевых значениях доли этой бумаги нужно совершать резкие телодвижения. У меня уже чуть не целевое.

✅ Зарезать половину Черкизово, часть по 4960, часть примерно по 4700. Ещё раз повторяю — все вопросы о том, почему что-то растёт и почему что-то падает, должны быть исчерпаны приложенным к посту графиком.

( Читать дальше )

Ваш IQ ниже 85, если вы полагаете, что завтра ЦБ ...

- 14 августа 2023, 20:27

- |

Просто поймите, что вы кормовая база)

Так было, так есть и так будет.

Налог 10% на спекуляции банкиров с валютой

- 14 августа 2023, 20:26

- |

Рублей у паразитов — завались. Поэтому, ставка ЦБ по заемным рублям не оказывает существенного влияния на их спекуляции. Совсем другое дело — налог 10% на спекулятивные сделки по покупке валюты.

Покупает ростовщик валюту без валютного контракта и поручения клиента — платит 10% в бюджет. И точка!

Крупные спекуляции прекратятся. Валюту на бирже будут покупать реальные импортеры с контрактами. Рубль укрепится до 30 руб./$. Мы сможем купить у китайских товарищей в три раза больше дронов. А не как сейчас.

И ставку можно будет опустить до 3-4%.

И цены начнут падать.

Думаю, завтра невидимые (и ненавидимые) девочки в ЦБ замутят что-то подобное. Не факт, что добровольно и с улыбкой. Но замутят. Надеюсь, за ночь никого их них не расстреляют по законам военного времени… красавиц наших))

Что ЦБ нам готовит? И каким компаниям будет плохо?

- 14 августа 2023, 20:20

- |

Нагнетании ситуации с курсом $USDRUB привело сначала к приостановке плановой покупки валюты ЦБ, а теперь и к внеплановому заседанию ЦБ. Похоже на кульминацию сюжетной арки.

Главный герой — ЦБ. Он сейчас не в завидном положении.

С одной стороны если курс продолжит расти, то широкое население начнёт паниковать и массово обменивать рубли на всё, что сможет. Тут надо понимать шире, не только обмен на другую валюту. А обмен на активы — акции компаний, недвижимость, даже крипта сойдёт и т.д.

С другой стороны остановить падение рубля путём резкого повышения ставки, что будет тормозить шестерёнки экономики. Чем выше ставка, тем медленней будет всё работать. Запредельная ставка это практическая остановка. Так что думаю сильно ЦБ жестить не будет. Плюс кроме ставки есть ещё и меры валютного контроля, которые в данной ситуации будут более эффективны для нормализации курса

В любом случае по реакции ЦБ мы видим, что уровень $USDRUB выше 100 рублей за доллар уже некомфортно, во всяком случае пока. Т.е. как обсуждали вчера «Локальное дно [у рубля] где-то рядом»

( Читать дальше )

Какая будет ставка на заседании ЦБ РФ 15 августа 2023г.

- 14 августа 2023, 20:16

- |

Провожу отрос на канале:

Большинство думает, что ЦБ РФ поднимет ставку на 1,5 — 2,0% до 10,0 — 10,5%.

Думаю, что Эльвира — человек решительный.

Сразу может сделать 12%, и, возможно, на этом цикл поднятия ставки будет закончен.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал