Блог компании Открытие Инвестиции | В декабре не исключено агрессивное снижение ключевой ставки

- 14 декабря 2017, 19:20

- |

В пятницу, 15 декабря, запланировано заседание Банка России. В 13:00 (мск) будет обнародовано решение по ключевой ставке, а в 15:00 (мск) состоится пресс-конференция главы регулятора. Помимо этого, будет представлен обновленный макроэкономический прогноз.

Согласно консенсусу Reuters, ожидается снижение ключевой ставки на 0,25 п.п. до 8% годовых. Мы разделяем рыночные ожидания. Однако обращаем внимание на небольшую вероятность более агрессивного снижения ставки на 0,5 п.п. до 7,75% годовых.

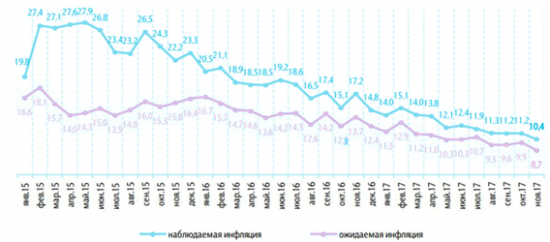

Фактор, который может сподвинуть ЦБ РФ ускорить смягчение монетарной политики, – снижение инфляционных ожиданий в ноябре после периода плавного роста. По прогнозам «инФОМ», прямые оценки ожидаемой инфляции с августа по октябрь 2017 года выросли на 0,4 п.п. до 9,9% годовых, но в ноябре упали на 1,2 п.п. до 8,7% годовых (по данным Росстата фактическая инфляция в ноябре составила 2,5% год к году). Ранее в уходящем году Банк России уже реагировал на существенный спад инфляционных ожиданий активным снижением ключевой ставки, тем самым подтверждая наличие зависимости: в августе 2017 года инфляционные ожидания упали с 10,7% до 9,5% и на последующем за релизом статистики заседании регулятор снизил ставку на 0,5 п.п. до 8,5% годовых.

Существенное влияние на окончательное решение ЦБ РФ по величине ключевой ставке на декабрьском заседании окажут итоги заседания ФРС США в среду. 13 декабря, которое будет сопровождаться пресс-конференцией главы ведовства Джанет Йеллен в 22:30 (мск). Если риторика американского регулятора не всколыхнёт рыночную волатильность, вероятность снижения ключевой ставки ЦБ РФ на 0,5 п.п. повысится.

В случае снижения ключевой ставки ЦБ РФ, после спада периода волатильности, стоит ожидать роста котировок рублевых облигаций как корпоративных, так и ОФЗ. В сценарии снижения ставки на 0,5 п.п. индекс «чистых» цен ОФЗ RGBI может обновить свои исторические максимумы, ранее отмеченные в III квартале 2013 года. В этом контексте интерес для покупки представляют среднесрочные ОФЗ выпусков 26211 и 26220. При снижении ставки на 0,25 п.п. спрос на ОФЗ будет носить умеренный характер, так как текущие ожидания заложены в цены.

Косвенным следствием спроса на облигации может стать умеренное укрепление рубля к доллару США. Наш прогноз на декабрь 2017 года по паре USD/RUB – диапазон 57-60 руб.

теги блога Открытие Инвестиции

- 23 февраля - день закаленного трейдера

- Apple

- Brent

- CFA

- Mail.ru

- Nokia

- акции

- анализ

- аналитика

- антикризисные меры

- бизнес

- валюта

- валютный рынок

- ваш финансовый аналитик

- выходные дни

- гендерное

- график работы

- День финансиста

- дивиденды

- доверительное управление

- драгметаллы

- ЕБС

- единый брокерский счет

- елки

- золото

- игра

- иис

- инвестирование

- инвестиции

- Инвестор

- индекс

- Индекс МосБиржи

- иностранные акции

- кино

- кинотеатр

- комментарий

- КОНКУРС

- конкурс ЛЧИ

- конференция

- коронавирус

- кризис

- купоны

- личный брокер

- личный кабинет

- лчи 2019

- маркетинг

- маркетплейс

- Мегафон

- ММВБ

- мобильное приложение

- модельный портфель

- Московская биржа

- награда

- назначение

- налоговая декларация

- Налогообложение на рынке ценных бумаг

- недельный обзор

- недельный прогноз

- нефтепродукты

- нефть

- новый год

- новый сервис

- обзор рынка

- Обращение Путина

- обслуживание

- обучение

- опрос

- Открытие Брокер

- открытие инвестиции

- ПИФ

- Подарки

- портфели

- Праздник

- праздники

- праздники в США

- прогноз

- прогноз на неделю

- программа лояльности

- Расписание бирж

- Расписание работы

- расписание торгов

- Режим работы

- рубль

- рынок нефти

- самоизоляция

- Санкт-Петербургская биржа

- стив джобс

- стратегии

- структурированные продукты

- структурные продукты

- Тест

- топ-менеджмент

- торговля

- Торговые идеи

- Трейдер

- трейдинг

- УК Открытие

- финансовый отчет

- фондовый рынок

Новости тг-канал

Новости тг-канал

пока нефть горяча, милое дело, скупай себе доллары.

так что давайте без агрессии)

вплоть до того, что ставку оставят, а консенсусы пусть рейтерс себе под мышку засунет

поясню — стоим на 3800- по рублебочке, с одной стороны это довольно высоко ( после 2600), то есть, можно было держать диапазон 3200-3500. при этом рубль в районе 54 и керри-игроки все очень рады и довольны. вместо этого, рубль судя по нефти, довольно слаб в моменте, и такое положение дел поддерживается искусственно.

для того чтобы

а — пополнить запасы валюты

б — не сильно много отдать игрокам на керри

с — в случае негативного сценария по нефти иметь приличную подушку, на которой можно пересидеть и полгода, и год, если повезет

д — устроить показательное укрепление рубля под выборы и демонстрацию стабильности выбранного экономического курса. не взирая ни на что, пусть нефть уйдет ниже 55, пусть на санкциях уйдет нерезидент — рубль будет крепнуть.

средства на это есть.

а понты, как известно, дороже денег)