инвестор

Блеск и нищета краудфандинговых IT стартапов.

- 24 февраля 2019, 13:44

- |

Кое-что обрывочно почерпнул из Коммерсанта, в отношении IT технологий.

Тем более, как оказалось, мой проект имеет к IT непосредственное отношение.

>> Максимум, чего сейчас добиваются разработчики по всему миру, — это создание ограниченного искусственного интеллекта (ОИИ). Он выполняет только строгий набор задач, но делает это гораздо быстрее и продуктивнее человека.

Примеры ОИИ — это программа Deep Blue компании IBM, которая в 1996 году обыграла в шахматы Гарри Каспарова, или программа AlphaGo компании Google DeepMind, которая в 2016 году обыграла чемпиона мира по го Ли Седоля.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

2050 год. Фантастика для трейдеров стала обычным явлением.

- 21 февраля 2019, 21:55

- |

Вот и сегодня, прочитав статью о том, что трейдеры регулярно попадают в тильт, и по закону Паретто теряют на 80 % торгового времени кучу денег, а востанавливают счет по чуть-чуть 20 % торгового времени. А после задаются риторическими возгласами.

( Читать дальше )

Пора ли фиксировать прибыль?

- 17 февраля 2019, 12:38

- |

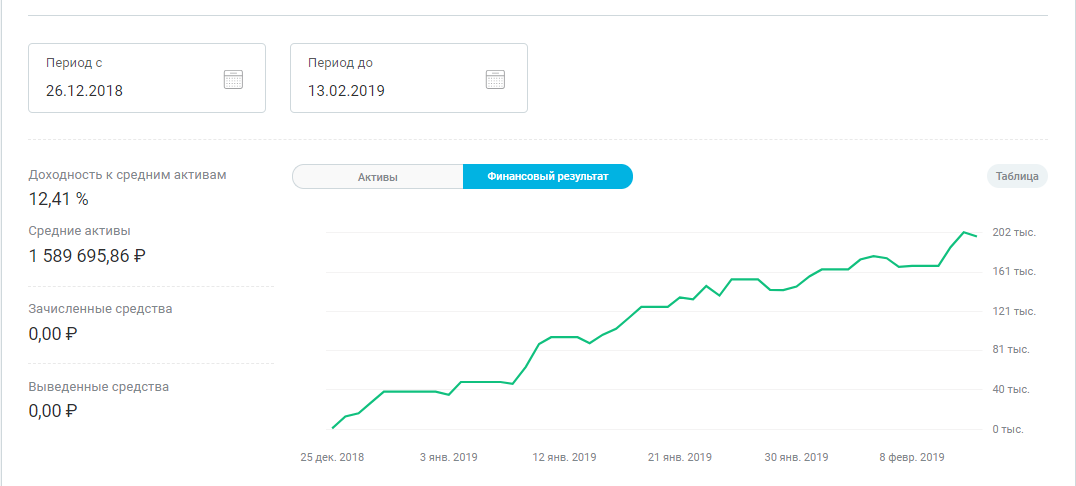

Начало года на фондовом рынке ознаменовалось стремительным ростом. Новости об исторических максимумах приходят со всех сторон, а многие аналитики и эксперты частично или полностью закрывают свои позиции, фиксируя прибыль. Все это создает достаточно нервозную атмосферу, которой сложно не поддаться. Именно поэтому, для тех кто следит и возможно даже следует моему портфелю, я подготовил данный пост.

Рост рынка и моего портфеляДля начала стоит отметить, что рост на рынке действительно присутсвует и слава Богу он не обошел стороной и мой портфель.

График индекса Московской биржи с 26 декабря 2018 года.

График индекса Московской биржи с 26 декабря 2018 года.С 26 декабря индекс вырос аж на 10%. А вот и динамика моего портфеля за это же время.

( Читать дальше )

10 смертных грехов начинающего инвестора

- 10 февраля 2019, 17:46

- |

- 1. Проекция ретроспективы «Одна из самых пагубных ошибок. В силу того, что у каждого есть способность ясно оценить прошлое, вы наделяете себя умением предсказывать будущее», — говорит Статмен. Сегодня многие люди уверены, что в 2007 году ожидали приближения обвала фондовых рынков. Однако вероятнее всего они только допускали возможность такого события – вместе с возможностью продолжения роста цен. Сегодня инвесторы уверены, что смогли определить ту проблему, однако не действовали сообразно ситуации. И теперь они ошибочно полагают, что смогут адекватно реагировать на такие события: продать на максимуме и купить на минимуме.Как показывает опыт финансового кризиса, диверсификация не спасает портфель от убытков, однако и выбор времени редко срабатывает.

- 2. Неразумный оптимизм В некоторой степени связан с чрезмерной самоуверенностью. Статистические исследования психологических опросов показывают, что на вопрос «Способны ли вы отобрать акции, которые окажутся лучше рынка», мужчины, в среднем, отвечают «Да» чаще женщин. «Дело не в том, что мужчины умнее. Просто у нас нереалистичные оценки собственных способностей», — говорит Статмен. Такое качество может оказаться незаменимым при устройстве на работу, где требуется обогнать конкурентов, но играет злую шутку в инвестировании. «Если ваш оптимизм на рынке оторван от реальности, готовьтесь к худшему», — предупреждает он.

( Читать дальше )

Портфельные инвестиции на фондовом рынке

- 05 февраля 2019, 13:56

- |

Фондовый рынок акций и облигаций предоставляет инвесторам широкие возможности по выгодному вложению свободных денежных средств. Различные торговые стратегии предполагают потенциальную прибыль, существенно превышающую уровень текущей инфляции и доходность пассивных финансовых инструментов. Но именно портфельные инвестиции являются оптимальным решением, поскольку позволяют сократить риски обесценивания активов и потери ликвидности. Сам по себе портфель, сформированный по принципу диверсификации, т.е. состоящий из нескольких видов рыночных инструментов, в большей мере защитит инвестора от падения биржевой цены активов, чем допустим трейдера, торгующего одной конкретной акцией.

Безусловно, если у человека открыта одна позиция в конкретной акции, которая растёт по тренду, то доходность в этом случае будет намного выше, чем у портфельного инвестора. И если у него получится вовремя закрыть сделку, что называется, на хаях, то это будет скорее исключением из правил. В реальных условиях такое случается очень редко. Как выбрать среди великого множества ту единственную акцию, которая со 100% вероятностью пойдёт в рост после Вашей покупки? Даже при наличии прочного фундаментала и колоссальной недооценки, нет никакой гарантии, что она выведет своего владельца на вершину трейдерского Олимпа. Слишком много факторов оказывают одновременное влияние на рыночную цену финансовых инструментов, среди которых можно выделить:

( Читать дальше )

Казнь стартапа: Zaimoteka

- 05 февраля 2019, 13:35

- |

После того, как я окончил в прошлом году Product School имени господ Морейниса и Черняка, ко мне стали регулярно стучаться стартапы с целью заполучить меня как продакт-менеджера. Кто-то же должен решить их вопросы с retention, CAC и монетизацией. Тем более, что России «продакт» — это даже больше чем поэт, и потому без него никак.

Правда, обычно на деле выходит сильно иначе, а сами предпосылки к найму продуктового менеджера (равно как и маркетолога) выглядят не так радужно, как рисуют фаундеры. То есть не безудержное развитие и туземун, а кассовые разрывы и крах бизнес-модели при невозможности взять и закрыть бизнес. Да, сразу закрыть целиком и к чертям его забыть. Сэкономив себе кучу нервов и денег. Но стартапер — существо упрямое. Особенно криптостартпер — которого не останавливает ни собственная тупость ни будущие проблемы с законом и инвесторами. А ведь некоторые инвесторы куда опаснее прокуроров. Собственно, об этом я регулярно в

( Читать дальше )

Аэрофлот: летим вниз...полет нормальный…

- 05 февраля 2019, 11:19

- |

Акции Аэрофлота летят вниз на фоне публикации отчёта за 2018 г. по РСБУ. Чистая прибыль авиакомпании упала в 10 раз, несмотря на рост перевозок пассажиров, в связи с этим, инвесторы распродают акции. Слабые финансовые результаты компании обусловлены ростом расходов на лизинг и техническое обслуживание воздушных судов.

Акции Аэрофлота летят вниз на фоне публикации отчёта за 2018 г. по РСБУ. Чистая прибыль авиакомпании упала в 10 раз, несмотря на рост перевозок пассажиров, в связи с этим, инвесторы распродают акции. Слабые финансовые результаты компании обусловлены ростом расходов на лизинг и техническое обслуживание воздушных судов.Многие даже начали открывать короткие позиции, но почему год назад меня никто не слушал? Все говорили, что компания очень дешёвая по мультипликаторам и не верили, что рост цен на нефть приведёт к снижению операционной прибыли! Об этом я нашёл упоминания в своём телеграмм канале.

Текущие цены на нефть остаются всё ещё на высоких уровнях, выше аналогичного периода прошлого года. Расходы на топливо составляют треть совокупных операционных расходов компании. Соответственно, чем дороже топливо, тем ниже маржа авиаперевозчика. А рост процентных ставок увеличит расходы на лизинг, как в рублях, так и в долларах. Всё выше перечисленное, приведёт к дальнейшему снижению финансовых показателей Аэрофлота, в следствие чего, котировки авиакомпании с большей вероятностью уйдут ниже 100 руб.

( Читать дальше )

Инвестиции в себя как основа основ - питание (частное инвестирование ч.3)

- 04 февраля 2019, 13:35

- |

Инвестиции в себя как основа основ — питание (частное инвестирование ч.3) — продолжаем снизу вверх. Путь частного инвестора, от здоровья к фондовому рынку. — Моё представление о адекватном питании.

Всех приветствую! Продолжаю “сагу” о частном инвестировании. Инвестировании не только с финансовой но и с немного философской точек зрения.

Сильно меня удивляет насколько люди вообще не готовы инвестировать в своё здоровье. Это в общем то и видно по совсем не высокому интересу к тем темам о здоровье которые поднимает, например, Тимофей, да и другие писатели. Да, ресурс не совсем целевой, однако в реальной жизни всё происходит точно так же.

Еда… Пожалуй достойно занять своё почётное место в ТОП-3, тусуясь вместе с глобальным разводом народонаселения о воде и стоимости акций Магнита.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал