инвестор

Инвестор - паразит, а спекулянт - ларёчник.

- 09 мая 2022, 08:56

- |

Для начала определимся кто есть инвестор и кто спекулянт.

Инвестор — это тот, кто предоставляет бизнесу деньги. Инвестор ориентирован на получение премии от ведения бизнеса.

Спекулянт — этот тот, кто эксплуатирует рыночные неэффективности. Спекулянт ориентирован на получение премии обусловленной расхождением между ценой и внутренней стоимостью актива.

Теперь сравним пользу, приносимую этими категориями участников фондового рынка. Понимая приносимую ими пользу, можно сделать вывод о том, кто они такие и на что могут рассчитывать за свои заслуги.

Почему инвестор становится инвестором? Почему некто дает другому бизнесу деньги в пользование? Потому что этот некто не может вложить деньги в свой бизнес, не может найти для этих денег другого применения кроме как дать их попользовать кому-то другому. Инвестору не хватает ума и фантазии вложить деньги в свой бизнес и поэтому он дает свои деньги другому. Есть ли какая-то польза от инвестора? Какая-то есть, но она минимальная, т.к. сам инвестор нечего не решает, ничего не создает, не прикладывает творческих усилий. Инвестор по сути просто присасывается к чужому бизнесу, паразитирует на нем.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 36 )

СТРИМ УЖЕ ЧЕРЕЗ ЧАС

- 06 мая 2022, 13:06

- |

Друзья, хотели бы напомнить вам, что в эту пятницу, 6 мая в 14.00 Мск здесь в нашем telegram-канале t.me/ricom_trast пройдёт традиционный Прямой эфир от ИК «РИКОМ-ТРАСТ».

В рамках эфира с Олегом Абелевым подведём итоги торговой недели на российском фондовом рынке, обсудим наиболее важные события и новости, поговорим о ближайших перспективах и, конечно, в завершении онлайн-мероприятия каждый слушатель сможет задать свой вопрос 🔥

Ссылка на вступление будет опубликована на канале за 5 минут до начала.

✔️Кстати, уже сейчас вы можете написать свои вопросы (ниже в комментариях), и мы зададим их Олегу в первую очередь.

В эту рецессию сырьевые акции могут стать защитными - почему?

- 02 мая 2022, 14:31

- |

На прошлой неделе США впервые после пандемии отчитались о падении квартального ВВП. Ещё один квартал с отрицательным или нулевым ростом ВВП — и происходящее в американской экономике можно будет официально назвать рецессией.

В связи с этим уже сейчас нужно озаботиться о том, чтобы подобрать варианты для защиты своего портфеля. Одной из необычных опций могут послужить акции компаний, завязанных на сырьевые ресурсы. Акции сырьевиков обычно считаются проциклическими, то есть инвестировать в них стоит в самый разгар экономического цикла. Тем не менее, структурный дефицит большинства сырьевых ресурсов означает, что в ближайшие годы вне зависимости от фазы экономического цикла спрос на сырьё будет превышать предложение. Это фактически наделяет сырьевые акции «защитными» свойствами.

Запасов на всех не хватит

( Читать дальше )

SWOT –анализ по ФосАгро

- 27 апреля 2022, 11:26

- |

Сильные стороны:

- ФосАгро — холдинг с крупной вертикально-интегрированной структурой, полного цикла производства фосфорсодержащих минеральных удобрений от добычи фосфатного сырья до конечных продуктов (удобрения, кормовые фосфаты, фосфорная кислота);

- Компания занимает первое место в Европе и третье в мире по производству фосфорсодержащих удобрений;

- Обладает самой широкой по региональному охвату и количеству пунктов присутствия сетью дистрибуции минеральных удобрений, к услугам которой обращаются аграрии из удаленных и труднодоступных районов России;

- Удельная себестоимость производства Фосагро – одна из самых низких в мире;

- Компания органически наращивает своё производств;

- Прозрачная и лояльная дивидендная политика (текущая ситуация как исключение).

( Читать дальше )

Андрей Верников в гостях у РИКОМ-ТРАСТ, В 20:15 МСК

- 25 апреля 2022, 19:11

- |

Сегодня на рынке действительно предостаточно важных событий и новостей, которые заслуживают отдельной оценки и экспертизы:

✔️Пятничное заседание Банка России и потенциальное понижение основной ставки с 17% до 15% (или даже 14%);

✔️Обвал бумаг Лукойла, TCS Group с обсуждением их причин, а также перспектив;

✔️Повальный отказ эмитентов от дивидендов и НорНикель как «лучик света»;

✔️Проблемы с «переводом» зарубежных активов из Альфа Капитал, а также проблемы других брокеров;

✔️Искусственный (или уже рыночный) курс рубля и тд

Событий много, поэтому мы с коллегами приняли решения, провести следующий ПРЯМОЙ ЭФИР уже сегодня в 20.15 Мск и, самое главное, у нас будет гость, всем хорошо известный и не требующий дополнительного представления, опытный аналитик и эксперт российского рынка, частый гость различных конференций и семинаров, основатель сообщества Vernikov100 – Андрей Верников

( Читать дальше )

😏А ты точно инвестор?

- 25 апреля 2022, 16:27

- |

🤘Наш гость сегодня — Юрий Козлов, автор телеграм-канала htt.me/...ostсоздатель, автор сообщества ‘Инвестируй или проиграешь’.

‼️ВНИМАНИЕ!

Данная рубрика НЕ ЯВЛЯЕТСЯ индивидуальной инвестиционной рекомендацией. Мнение инвестора-респондента МОЖЕТ НЕ СОВПАДАТЬ с мнением редакции Market Power

Следи за новостями рынка инвестиций в телеграм-канале Market Power и смотри еженедельные обзоры самых горячих компаний на нашем YouTube-канале.

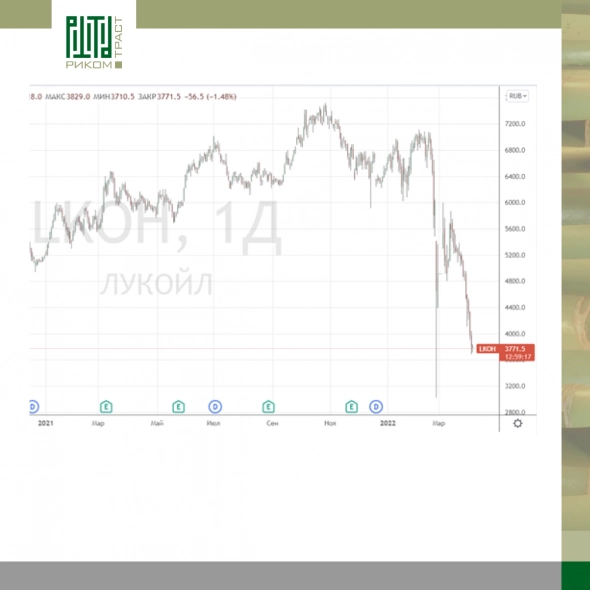

Лукойл: рост на 10-12% на горизонте нескольких месяцев

- 25 апреля 2022, 11:05

- |

#прогнозыриком

Отдельно стоит выделить бумаги Лукойла: несмотря на то, что бумаги по-прежнему находятся под давлением продавцов, а с начала апреля акции упали на 33% 🔥мы видим потенциал роста и покупки бумаги на локальном минимуме. Очевидно, что бумаги сейчас весьма сильно перепроданы. Без учета февральского снижения уровень технической перепроданности в бумагах ЛУКОЙЛа сейчас остается максимальным с момента старта пандемии в 2020 г.

Ясно, что ✔️одним из поводов для распродаж в последние дни стал уход Вагита Алекперов с поста президента компании, но в собственниках он остается, а уход связан сугубо с персональными санкциями и нежеланием мешать развитию Лукойла. По словам г-на Алекперова, он не собирается уезжать из России.

💼Мы видим вероятность роста на 10-12% на горизонте нескольких месяцев и рекомендуем наращивать свои позиции в бумагах ЛУКОЙЛа.

( Читать дальше )

Неделя ДЕНЕГ ! ...Берите их просто .

- 25 апреля 2022, 03:05

- |

еще на _+- 10% ниже, а нефти на минус 30-40 баксов! ( целюсь в 62-64 по брент.), всю неделю не следить, а заниматься делами! ;). (сам просто продолжаю

удерживать шорт по амероиндексам и нефти, о чем уже писал ранее....),… не рекомендация, а вычисление характера движения цен посредством

самостоятельно придуманных черточек и палочек на графиках цен. Удачи! И в добрый путь… ;)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал