инвестиции

Интервью с IR "Аэрофлот"

- 05 августа 2017, 10:02

- |

Приятного просмотра!

- комментировать

- Комментарии ( 2 )

Bitcoin по "Русски"

- 04 августа 2017, 12:35

- |

При этом без «НО» такие возможности не обходятся никогда.

Вспоминая начальную идею криптовалют, а именно анонимность и практически 100% защиту транзакций интересно на что рассчитывают создатели Bitcoin по «Русски» отказавшись и от первого и от второго?

Конечно у нас есть отличный пример по сознанию национальной платежной системы «МИР» 23 июля 2014года, непосредственно начинающая работать только сейчас и то по большей части из-за возможности ввести дополнительную комиссию при снятии средств по картам VISA и MasterCard.

Так к чему это все приведет?

Появление новой платежной системы, такой как WebMoney или Qiwi, либо продукт, не особо и нужный населению, но активно продвигающийся из-под палки для обогащения чьих то кошельков?

Больше информации:

www.forex4you.org/?affid=uymglqb

МРСК Сибири: из грязи в князи

- 03 августа 2017, 23:08

- |

Любопытные цифры представила МРСК Сибири в своей бухгалтерской отчетности по РСБУ за 6 месяцев 2017 года. На фоне неплохого роста выручки на 13% компании удалось сохранить себестоимость на прошлогоднем уровне <благодаря системной работе по оптимизации операционных расходов Общества и реализации мероприятий по снижению уровня потерь, а также снижения убытков от ухода потребителей по договорам последней мили>.

Это позволило МРСК Сибири сменить убыток в 1 полугодии 2016 года чистой прибылью в размере 1,5 млрд рублей, которая в выражении последних 12 месяцев обновила рекорд 2012 года.

Ну а раз уж чистая прибыль появилась, значит самое время прикинуть потенциальный размер дивидендов. Дивидендная политика МРСК Сибири весьма сложная, однако для простоты можно ограничиться достаточно приближенными к реалиям 25% от ЧП по РСБУ. В итоге получается 0,4 коп. на бумагу или ДД=4,3%, что вполне неплохо, учитывая, что дивиденды последний раз выплачивались по итогам далекого 2014 года (да и то более чем скромные с ДД=0,5%).

( Читать дальше )

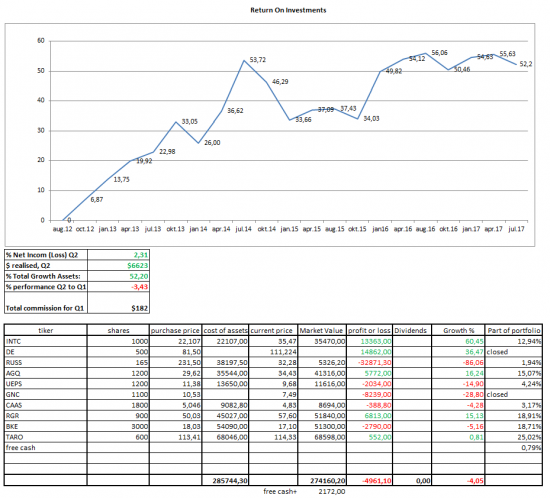

Мой инвест. портфель

- 02 августа 2017, 11:38

- |

Самые удачные инвестиции у меня пока сделаны благодаря удачному таймингу — я просто подкупил Сур-преф на дне, и он приносит сейчас +11%, а также купил немного Русагро на дне, инвестиция прибавляет +12%.

ФСК ЕЭС — покупал два раза, оба раза точка была выбрана не так удачно. Сейчас пока в минусе.

Газпром — самая неудачная инвестиция. -12%. Но Газпром я покупал по чуть-чуть на протяжении всего года, поэтому в общем понятно почему такой результат.

Все вложения бессрочные. Нет целей, нет сроков.

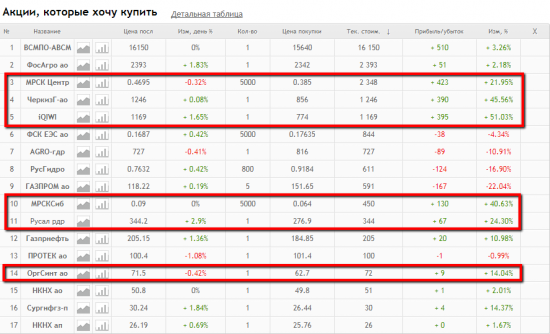

Интересен следующий парадокс. У меня есть watchlist "Акции которые хочу купить". Он тоже скрытый, но я вам его покажу. Большинство бумаг я добавил туда достаточно давно. Не все из этих бумаг я считаю привлекательными в данный момент, но в случае их падения, например Русгидро, я бы хотел иметь в портфельчике.

Парадокс заключается в том, что я не купил ни одной бумаги, из тех, которые показали выдающийся рост. Единственное, что я покупал, это МРСК Центра, правда мне потом понадобились деньги и именно ее, а не какой-нить там убыточный Газпром я продал первой. Парадокс в том, что те акции, которые потом хорошо растут, почему-то психологически сложнее купить))) А проще всего было покупать Газпром, который казался дешевым фундаментально.

p.s. поскольку рынок в любой момент может упасть на 10-15%, я особо не парюсь относительно текущей доходности портфеля. В этом смысле я не являюсь агрессивным инвестором или моментум-инвестором, а покупаю сугубо без плечей, бессрочно и бесцельно. Просто держу бумаги и стараюсь докупать каждый месяц по чуть-чуть в шадрин-стайл.

Коротко о структурах.

- 01 августа 2017, 18:17

- |

Кому они не нужны:

1. Тот, кто сам торгует с прибылью.

2. Тот, кто не имеет возможность разместить деньги на срок более 2 недель.

Кому нужны:

1. Кто хочет получить прибыль больше чем банковский депозит.

2. Тому кто не готов рисковать собственным капиталом.

3. Тому, кто не собирается активно инвестировать самостоятельно.

А теперь о плюсах и подводных камнях.

Начнем с минусов.

1. При досрочном выводе может взиматься штраф до 15%.

2. Коэффициент участия в росте не всегда 100%, у защитных продуктов может быть всего лишь 30%.

Плюсы:

1.Есть возможность индивидуального составления структурного продукта.

2.Есть структурные продукты сроком на 1 месяц. Очень удобно для тех, кто хочет купить акции для позиционной спекуляции, но не готов терять деньги.

Из своего опыта, могу сказать, что не плохие, те которые на краткосрок, очень удобно, купил заработал или ничего не потерял. Долгоросчные структурки я бы не стал брать, и не в коем случае не рекомендую брать их через банки, только через брокеров!

В какой инструмент инвестировать 1млн руб?Желательно-почему.Сижу в ОФЗ-29011-ПК.Горизонт до 1 года., хотел ещё докупить, но брокер не советует(говорит, что санкции, контрсанкции и т.п. надо переждать)

- 01 августа 2017, 17:09

- |

USDRUB "Август" - означает ЛОНГ?

- 01 августа 2017, 16:55

- |

Так же в понедельник Рубль просел относительно Евро(возможно в связи с окончанием налогового периода и очередных санкций от США).

При данном раскладе сценария ничего не мешает увидеть к концу августа уже 62.7 Рублей за Доллар.

Тем более возможная коррекция нефти к цене 46.8$ не сможет удержать падение Рубля к Доллару и Евро.

Больше информации:

www.forex4you.org/?affid=uymglqb

Отчетность Tesla за 2 квартал 2017 г

- 01 августа 2017, 13:17

- |

[2 августа, после закрытия]

Компания Tesla производит электромобили, их комплектующие, а также решения для хранения электроэнергии. Основана в 2003 г. новатором и предпринимателем Илоном Маском. Среди инвесторов компании числятся Ларри Пейдж и Сергей Брин, владельцы корпорации Google. Основная задача Tesla — сделать электромобили доступными для пользователей среднего ценового сегмента, снизить зависимость от бензиновых двигателей и, следовательно, уменьшить загрязнение окружающей среды.

С момента первичного размещения в июне 2010 г. акции Tesla подорожали в 17 раз — с $19 до $323. Наиболее сильный этап роста пришелся на период с апреля 2013 г. по сентябрь 2014 г. (+587%). Далее бумаги вошли в фазу коррекции, которая продолжалась до декабря прошлого года. Неожиданная прибыль, показанная по итогам 3 квартала 2016 г., сместила настроения инвесторов в сторону покупок. В результате, с начала этого года акции Tesla продемонстрировали мощное, 50-процентное ралли. Исторический максимум был зафиксирован на отметке $386. Вместе с тем, за последний месяц акции подешевели на 10%. С абсолютного максимума котировки опустились на 20%, что является традиционным индикатором старта медвежьего рынка.

Любопытно, что рыночная капитализация Tesla в размере $53,04 млрд превосходит капитализацию таких ведущих мировых автоконцернов как General Motors ($52,6) и Ford ($44,6 млрд). При этом размеры производства не сопоставимы: если Tesla произвела 83 тыс. авто в 2016 г., то Ford выпустила более 6,6 млн. Последняя также активно инвестирует в разработку электрокаров и автономное управление и со своими обширными ресурсами может успешно конкурировать с молодой Tesla. Этот пример говорит о том, что в росте рыночной стоимости компании Илона Маска есть немалый спекулятивный/ажиотажный элемент, который со временем может сойти на нет. Любопытно, что в своем недавнем твите (18 июля) Маск написал о том, что акции компании переоценены. Это сообщение моментально привело к снижению бумаг на 3%. Показатель Forward P/E по бумаге составляет астрономические 347,82 против 17,7 индекса S&P500, что говорит о сильной «перекупленности» акций. Многие аналитики квалифицируют это более однозначно — «пузырь».

( Читать дальше )

Сказка о строительстве в России

- 31 июля 2017, 20:10

- |

теперь о стройке жилых домов.

крутой дядя решил построить дом — есть деньги всмысле халявные кредиты и административные связи ярды. Он приглашает пару крутых парней с зп в пару лямов в месяц — они решают проблемы с администрацией, землёй и тд. Находят генподрядчика — дают ему много денег — тот находит подрядную контору и если дом стоит построить 20 Лямов по материалам, то той дают подряд ровно на 20 Лямов ( хотя сам ген подрядчик взял 200, а у подрядчика в обще опыта 0 и по факту он должен в минус работать).

Отдельно стоит отметить план строительный дома — меня удивляло почему дома у нас разнообразные… кто чертил его из этой цепочки? :) не сам же генподрядчик… ему дорого и зачем если есть студент строй института :) Берём студента, из провинции например, Самары( за 20 тыс.). А как такое принять могут в комитетах?! придёт такой человек с планом в комитет- ему скажут нет, не катит… но тут за углом контора — она за рубь поправит и ок будет..

А строить не подрядная же контора будет — позовем из дальнего зарубежья поцанов. А как подрядной заработать? Дык экономия! Какие вентилируемые фасады, какие ещё вам лифты отис и тд :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал