долг

Рэй Далио: Меняющийся мировой порядок. Глава 2. Большой цикл денег, кредитов, долгов и экономической активности - Часть 2 из 3

- 24 августа 2021, 14:50

- |

3) Затем увеличивается объем долга

Сначала на «твердые деньги» предъявляется столько же прав требований, сколько твердых денег в банке. Однако держатели бумажных требований и банки открывают для себя чудеса кредита и долга. Они могут ссудить эти бумажные права на требования банку в обмен на выплату процентов, таким образом, они получают проценты. Банкам, которые занимают у них деньги, это нравится, потому что они ссужают эти деньги другим, которые платят более высокую процентную ставку, так что банки получают прибыль. А тем, кто занимает деньги у банка, это нравится, потому что это придает им покупательную способность, которой у них не было. И всему обществу это нравится, потому что это приводит к росту цен на активы и производства. Поскольку все довольны таким положением дел, они поступают таким образом в большом объеме. Кредитование и заимствование повторяется снова и снова много раз, происходит бум, и количество требований на деньги (т.е. долговых активов) увеличивается по сравнению с количеством реальных товаров и услуг, которые можно купить. Беда наступает либо тогда, когда доходов не хватает, чтобы справиться с долгами, либо когда количество требований (т.е. долговых активов), которые люди держат в расчете на то, что они смогут продать их, чтобы получить деньги для покупки товаров и услуг, растет быстрее, чем количество товаров и услуг, причем на такую величину, которая делает конверсию из этого долгового актива (например, облигации) невероятной. Эти две проблемы имеют тенденцию объединяться.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Рэй Далио: Меняющийся мировой порядок. Глава 2. Большой цикл денег, кредитов, долгов и экономической активности - Часть 1 из 3

- 24 августа 2021, 14:44

- |

Примечание: Чтобы сделать эту статью более легкой и короткой для чтения, я постарался передать наиболее важные моменты простым языком и выделил их жирным шрифтом, так что вы сможете уловить суть всего материала за несколько минут, сосредоточившись на том, что выделено жирным шрифтом. Предыдущие главы из этой серии можно найти здесь: Введение (оригинал, перевод) и Глава 1. Кроме того, если вы хотите получить простое и увлекательное 30-минутное объяснение того, как работает многое из того, о чем я здесь говорю, посмотрите фильм "Как работает экономическая машина", который доступен на YouTube.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Глава 1

- 23 августа 2021, 16:38

- |

Как было объяснено во Введении [оригинал, перевод], мировой порядок в настоящее время быстро изменяется в важных направлениях, которые никогда не происходили в нашей жизни, но уже много раз случались в истории. Моя цель — показать вам эти случаи и механизмы, которые привели их в движение, и с этой точки зрения попытаться представить будущее.

Далее следует очень сокращенное описание динамики, которую я увидел, изучая подъемы и спады трех последних империй резервных валют (голландской, британской и американской) и шести других значительных империй (Германии, Франции, России, Индии, Японии и Китая) за последние 500 лет, а также всех основных китайских династий, начиная с династии Тан около 600 года. Цель этой главы — просто предоставить архетип, который можно использовать при рассмотрении всех циклов, особенно того, в котором мы сейчас находимся. Изучая эти прошлые случаи, я увидел четкие закономерности, которые возникали по логическим причинам, которые я кратко излагаю здесь и более подробно рассматриваю в последующих главах первой части. Хотя в центре внимания этой главы и этой книги находятся те силы, которые влияли на большие циклические колебания в благосостоянии и власти, я также увидел пульсирующие эффекты во всех измерениях жизни, включая культуру и искусство, общественные нравы и многое другое, чего я коснусь в части 2. Двигаясь назад и вперед между этим простым архетипом и случаями, показанными в части 2, мы увидим, насколько отдельные случаи соответствуют архетипу (который, по сути, является лишь средним значением этих случаев) и насколько хорошо архетип описывает отдельные случаи. Это, я надеюсь, поможет нам лучше понять, что происходит сейчас.

( Читать дальше )

Рэй Далио: Меняющийся мировой порядок. Вступление

- 23 августа 2021, 16:29

- |

Я верю, что грядущие времена будут радикально отличаться от тех, которые мы пережили за свою жизнь, хотя и будут похожи на многие другие времена в истории.

Я так считаю, потому что около 18 месяцев назад я занялся изучением взлетов и падений империй, их резервных валют и рынков, обусловленного тем, что я заметил ряд необычных событий, которых не было ранее в моей жизни, но которые, как я знал, происходили много раз в истории. Самое важное, что я наблюдал сочетание:

1) высокого уровня задолженности и чрезвычайно низких процентных ставок, что ограничивает возможности центральных банков по стимулированию экономики;

2) большого разрыва в благосостоянии и политических разногласий внутри стран, что приводит к росту социальных и политических конфликтов;

( Читать дальше )

Последствия «беспрецедентного повышения расходов» правительства США

- 19 августа 2021, 11:11

- |

Автор: BOB STOKES

Если правительство США продолжит тратить и занимать, поддерживая текущие планы, то, похоже нас ожидает превышение рекордного соотношения долга к ВВП со времён Второй мировой войны.

Ниже мы приводим отрывок из статьи Forbes от 6 августа:

Америка переживает беспрецедентный рост расходов. По оценкам Комитета по ответственному федеральному бюджету, предлагаемый план расходов в размере 3.5 триллиона долларов приведёт к дополнительным государственным заимствованиям в размере 2.9 триллиона долларов (около 8,900 долларов на человека) в течение следующего десятилетия. Такой долг не решит наших проблем. Америке нужно больше инноваций в частном секторе для решения самых насущных проблем — улучшение условий жизни бедных, лечение больных и защита планеты, а не увеличение государственных расходов.

Если все эти предлагаемые расходы будут приняты, то федеральный долг к 2031 году должен достигнуть 109% ВВП, но нельзя исключать повышения до 125%. Такой показатель превзойдёт отношение долга к ВВП со времён окончания Второй мировой войны.

( Читать дальше )

Долг домохозяйств резко вырос (перевод с deflation com)

- 18 августа 2021, 15:09

- |

По сообщению Федеральной резервной системы [3 августа], во втором квартале долг домохозяйств вырос на самый высокий уровень в долларовом выражении за 14 лет, в основном благодаря резкому росту на рынке жилья, в результате которого коллективные долговые расписки США достигли почти 15 триллионов долларов. Общая сумма долга за период с апреля по июнь подскочила на 313 миллиардов долларов, что является самым резким ростом с того же периода 2007 года. Доля долга увеличилась на 2,1%, что стало самым быстрым темпом с четвертого квартала 2013 года.

Большая часть роста была в ипотечных кредитах, как первоначальных покупок, так и рефинансирования, которые были горячи, поскольку Федеральная резервная система сохранила базовые ставки по займам на уровне исторических минимумов. Остатки по ипотеке увеличились на 282 миллиарда долларов за этот период, что на 2,8% больше, чем в первом квартале и на 6,7% по сравнению с прошлым годом, в общей сложности на 10,4 триллиона долларов. За последние четыре квартала выдача ипотечных кредитов составила около 4,6 триллиона долларов, что составляет 44% от всех непогашенных остатков по жилищным кредитам.

( Читать дальше )

Последствия «беспрецедентного роста расходов» правительства США (перевод с deflation com)

- 17 августа 2021, 12:28

- |

Америка вовлечена в беспрецедентный рост расходов. По оценкам Комитета по ответственному федеральному бюджету, предложение по инфраструктуре и предлагаемый план расходов на согласование в размере 3,5 триллиона долларов приведут к дополнительным государственным заимствованиям в размере 2,9 триллиона долларов (около 8900 долларов на человека) в течение следующего десятилетия. Этот долг не решит наших проблем. Америке нужно больше инноваций в частном секторе для решения наших самых больших проблем — подъем бедных, исцеление больных и защита планеты — а не увеличение государственных расходов и регулирования сверху вниз. Если все эти предлагаемые расходы произойдут, федеральный долг, вероятно, достигнет 109% ВВП к 2031 году, но может вырасти и до 125%. Это превзойдет отношение долга к ВВП в годы сразу после Второй мировой войны.

( Читать дальше )

Дезинфляция в США = дефляция цен на активы (перевод с deflation com)

- 04 августа 2021, 19:12

- |

Педант: существительное. Человек, который чрезмерно озабочен второстепенными деталями и правилами или демонстрацией академических знаний.

Английское слово pedant происходит от французского pédant, или его более старого итальянского источника середины 15 века pedante, что означает «учитель или школьный учитель». Я должен признать, что испытываю невероятные педантичные чувства, когда дело касается инфляции и дефляции. Видите ли, центральные банки обманули весь мир, заставив всех поверить в то, что инфляция и дефляция относятся к степени изменения цен на потребительские товары и услуги, чтобы они (центральные банки) преследовали свои цели. Истинное определение инфляции и дефляции относится к степени изменения денег и кредита в экономике.

По мере того, как деньги и кредит раздуваются, они иногда могут влиять на рост потребительских цен. Однако отношения в лучшем случае неоднородны. Однако с тех пор, как более десяти лет назад начался великий эксперимент количественного смягчения (или последний бросок кости, как я его называю), связь между ростом денег и цен на активы привлекла некоторое внимание.

( Читать дальше )

Система идёт вразнос

- 29 июля 2021, 15:45

- |

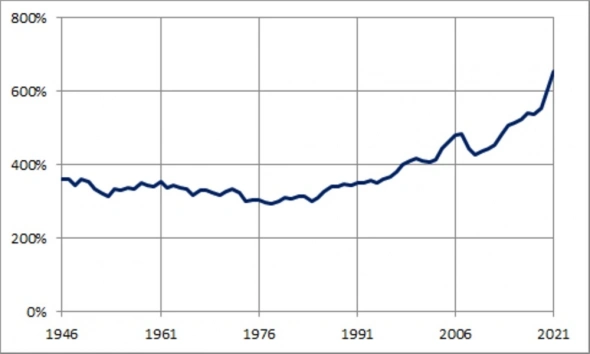

Рисунок 1 — совокупные требования в экономике США в процентах от ВВП.

Важно то, что система идёт вразнос и, фактически, находится на стадии катастрофы. Рост, который мы наблюдаем в последние годы, охватил практически все виды активов, и поэтому он так выделяется по сравнению со всеми прошлыми пузырями. В частности, такой мощный пузырь, как рынок доткомов, на графике практически не заметен. Налицо самоддерживающийся процесс и он ускоряется. Финансовая система США (и, наверняка, всего остального мира) просто не может существовать без перманентного увеличения стоимости активов и долга. И если так, то весь этот мир вот-вот взорвётся.

P.S. А вы ещё спрашиваете, зачем придумали пандемию? По мне, так они просто ускорили катастрофу, чтобы пройти её, сохранив под собой хоть какие-то ресурсы. Иначе система гарантированно избавится не только от дисбалансов, но и от горе-элитки, которая их породила.

Крупный банк положил конец кредитным линиям для физических лиц (перевод с deflation com)

- 22 июля 2021, 12:16

- |

Как стало известно CNBC, Wells Fargo прекращает использование популярного продукта потребительского кредитования, что вызывает недовольство некоторых его клиентов. Согласно письмам клиентов, рассмотренным CNBC, банк закрывает все существующие личные кредитные линии в ближайшие недели и перестал предлагать этот продукт. Возобновляемые кредитные линии, которые обычно позволяют пользователям занимать от 3000 до 100000 долларов, были представлены как способ консолидировать задолженность по кредитным картам с более высокими процентами, оплатить ремонт дома или избежать комиссии за овердрафт на связанных текущих счетах. «Wells Fargo недавно пересмотрел свои предложения продуктов и решил прекратить предлагать новые личные и портфельные кредитные счета и закрыть все существующие счета», — говорится в письме на шести страницах банка… В своем последнем шаге Wells Fargo предупредил клиентов, что закрытие счетов «может повлиять на ваш кредитный рейтинг», согласно сегменту письма «Часто задаваемые вопросы». В другой части часто задаваемых вопросов утверждалось, что закрытие счетов не может быть пересмотрено или отменено: «Мы приносим извинения за неудобства, которые вызовет закрытие кредитной линии», — говорится в сообщении банка. «Закрытие счета окончательное».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал