Япония

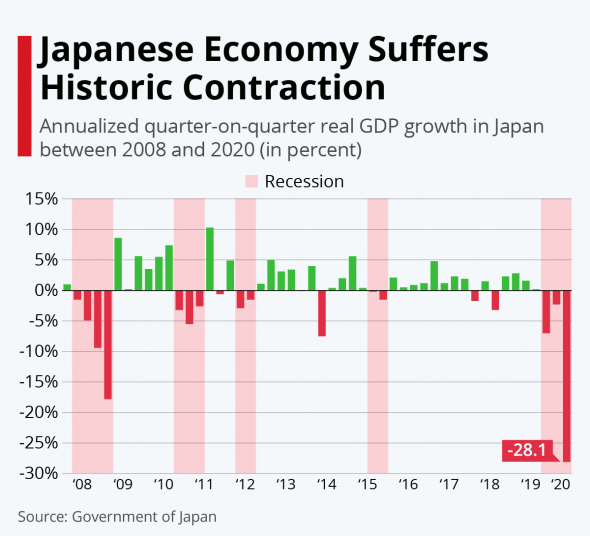

Япония, третий квартал подряд в 2020 году в минусе и самый большой спад в современной истории...

- 09 сентября 2020, 22:46

- |

- комментировать

- Комментарии ( 0 )

По итогам июля, Япония купила рекордное количество итальянского долга...

- 09 сентября 2020, 13:28

- |

Самой Японии кто бы помог, с её то долгом в 250% от ВВП и непонятками с транзитом власти...

www.bloomberg.com/news/articles/2020-09-08/japan-funds-buy-record-amount-of-italian-debt-after-eu-stimulus

Спекулятивные инвестиции, очередная попытка сыграть в тёмную или эдакая знаковая рука помощи?

- 31 августа 2020, 18:47

- |

Инвестиционная компания Уоррена Баффета Berkshire Hathaway купила по 5% находящихся в обращении акций пяти крупнейших японских торговых компаний.

Сделки осуществила дочерняя компания National Indemnity, которая за последние 12 месяцев через регулярные сделки на Токийской бирже приобрела акции компаний Itochu, Marubeni, Mitsubishi, Mitsui и Sumimoto.

Сама Berkshire Hathaway объем своих инвестиций не раскрывает, но, Financial Times оценила сумму сделок почти в 670 млрд иен или $6,3 млрд. Схожую оценку сделкам дали и в The Wall Street Journal.

Акции всех пяти компаний сильно упали за время пандемии, а в понедельник, после объявления Berkshire Hathaway, начали расти: Marubeni дорожала в ходе торгов на 14%, Sumimoto — на 11%, Mitsubishi — на 10%.

Эти японские торговые дома снабжают небогатую природными ресурсами Японию практически всеми товарами — от природного газа до лапши. Все пять компаний очень старые, история Sumimoto уходит корнями до XVII века. Последние несколько лет они преобразовывались в конгломераты, которые владеют акциями сотен компаний по всему миру и диверсифицировались в такие отрасли, как текстиль или техника, но всё еще во многом полагаются на энергетику, металлы и другие ресурсы.

( Читать дальше )

Баффетт к своему 90-летию инвестировал в японскую экономику

- 31 августа 2020, 17:28

- |

Компания Berkshire Hathaway, которую ассоциируют с её основателем, Уорреном Баффеттом, объявила об инвестициях размером $6,63 млрд в акции пяти японских корпораций: Itochu, Marubeni, Mitsubishi, Mitsui и Sumitomo. В каждой из них на данный момент куплена чуть более чем 5% доля. Сделано это было не единомоментно, а на протяжении года — акции по чуть-чуть скупались на Токийской бирже. В пресс-релизе написано, что Berkshire намерена и дальше продолжать покупать (если компании будут дёшевы) вплоть до 9,9% доли в каждой. Эти компании можно смело называть основой японской экономики, ведь они являются т.н. Сого-сёся.

Мы знаем, что Интел — это про процессоры, а Лукойл — про нефть. Но вот что именно производит каждая из этих компаний? Да вообще всё.

Сого-сёся - уникальное японское экономическое явление. Это универсальные торговые компании, охватывающие все отрасли экономики: от чёрной металлургии до электронной коммерции, от производства «умных» унитазов до инвестиций в стартапы по доставке еды.

( Читать дальше )

Goldman улучшил прогноз для акций стран Азии за исключением Японии

- 18 августа 2020, 12:01

- |

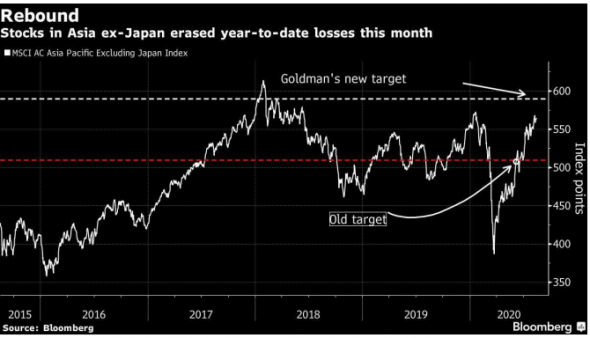

Недавно инвестбанк повысил прогноз по индексу MSCI AC Asia Pacific ex-Japan на конец года до 590 пунктов с 510 пунктов. Новый прогноз предполагает потенциал роста более чем на 4% от текущего уровня.

Улучшение экономических условий и продолжающееся монетарное смягчение должно благоприятно сказаться на прибылях азиатских компаний, написали эксперты Goldman во главе с Тимоти Моу, главным стратегом по фондовым рынкам Азиатско-Тихоокеанского региона, в недавней записке клиентам. В то же время они предупредили, что путь MSCI AC Asia Pacific exJapan к новым высотам скорее всего будет «неровным». По их прогнозу, в ближайшие три месяца велика вероятность коррекции на 5-6%, после чего ближе к концу года можно будет ожидать новой волны ралли.

( Читать дальше )

Китайские высокотехнологичные компании опередили японские по доле на рынке

- 13 августа 2020, 09:03

- |

Высокотехнологичные компании из Китая обошли японские по доле на мировом рынке и продолжают сокращать отставание от американских корпораций, которые лидируют в этом рейтинге. Такие данные приводятся в опубликованном в четверг исследовании ведущей японской деловой газеты Nikkei.

В 2019 году КНР заняла самую большую долю рынка в 12 секторах, включая производство электронных компонентов. У находящихся на первом месте США этот показатель равен 25, а у расположившейся на третьей строчке рейтинга Японии — семи. Китайские компании за год превзошли японские в сегменте используемых в смартфонах жидкокристаллических дисплеев малого и среднего размера, компонентов для литий-ионных батарей и других.

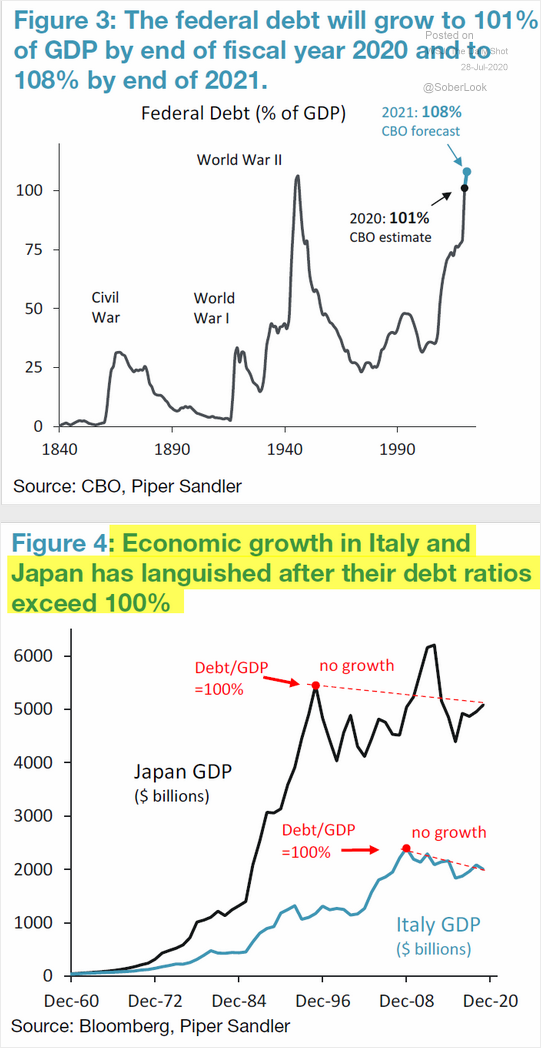

Рост соотношения DEBT-to-GDP выше 100% = отсутствие экономического роста

- 29 июля 2020, 16:10

- |

Долг США уже превысил отметку 100% к ВВП, и есть несколько развитых стран, у которых долг преодолевал эту отметку в прошлом, это Италия и Япония. Обе эти страны столкнулись с проблемой экономического роста, и в сравнении с остальными развитыми странами показывают значительно более скромный рост ВВП.

Ожидает ли эта же участь США? На верхнем графике мы видим, что после всплеска роста долга идет его снижение. Но чтобы это произошло и в текущей ситуации, США должны стать более эффективными, чем они есть сейчас. Смогут ли Штаты добиться этого, и сколько времени это займет, очень большой вопрос. Поэтому более скромные темпы роста ближайшее время, это все таки базовый сценарий.

Какие выводы можно сделать? Диверсификация, диверсификация и еще раз диверсификация.Больше полезной и интересной информации по рынкам и инвестициям, у меня в Telegram канале.

Когда япошки начнут ослаблять йену?

- 29 июля 2020, 15:00

- |

Я считаю, что при Трампе они затихарились, так как знают, что Трамп ненавидит, когда ослабляют валюту азиаты. А после Трампа начнут снова ослаблять по-тихому, а сейчас йена в боковике застряла.

Погорят ли США на «японском сценарии»?

- 14 июля 2020, 12:36

- |

Сегодня только ленивый не рассуждает на тему возможного дефляционного коллапса в США, который сильно ударит по экономике и доходам американских компаний.

Нефть и не только

Эти рассуждения появились после того, как в апреле 2020 года цены на нефтяные фьючерсы впервые в истории достигли отрицательных значений. Одним из первых это предположение высказал колумнист The New York Times, указав на то, что пандемия заставила вхолостую работать множество отраслей экономики: люди перестали потреблять товары в прежних объемах, на них упал спрос, а следовательно, и цена. И это может запустить процесс дефляции.

Жертвой пандемии стали не только нефтяники, но и агробизнесы, и даже пивные заводы, выливавшие молоко и пиво на поля, потому что на них не оказалось спроса. Фьючерсы на кукурузу тоже рухнули на 19% в апреле, но эта новость осталась тогда в тени «отрицательной нефти».

Другой англоязычный колумнист сайта с говорящим названием

( Читать дальше )

Инвестидея Takeda: никому не нравится, и в этом ее прелесть

- 09 июля 2020, 11:31

- |

Как известно, на рынке опять наступили тяжелые времена — всё неоправданно дорого. Что же делать? Карты Таро и скринеры намекнули: обрати внимание на TAK, ведь это самая дивидендная компания в подсекторе drug manufactured speciality and generic. Ну а мы люди негордые, советами скринеров, древних животных, следователей и прокуроров не пренебрегаем, так что обратим.

Takeda Pharmaceutical — компания по странному стечению обстоятельств фармацевтическая, основные направления деятельности: онкология, неврология, редкие заболевания, гастроэнтерология, а также по мелочи вакцины и plasma-derived therapies. Перечислять все лекарства, выпускаемые компанией Takeda, долго и непродуктивно: портфолио у нее внушительное. Отмечу лишь продукт-хедлайнер — препарат, который применяется при язвенных колитах и болезни Крона. К сожалению для пациентов, это болезни хронические — то есть для компании они генерируют постоянный спрос. Интересный факт: доза этого чудо-лекарства в США стоит $8000—9000. Так что рекомендую не болеть. Я не очень понял, как в конкуренты этому препарату записали другое лекарство — от AbbVie. Да, при Кроне есть вероятность внекишечных симптомов, в особенности артритов (все это умеет препарат от AbbVie), но это вроде как не основная терапия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал