Сбер

Вечерний обзор рынков 📈

- 05 марта 2024, 18:58

- |

Курсы валют ЦБ на 6 марта:

💵 USD — ↘️ 91,1604

💶 EUR — ↘️ 98,9366

💴 CNY — ↘️ 12,6180

▫️Индекс МосБиржи (+0,12%) открыл сессию вторника выше 3300 пунктов, однако удержаться на этих отметках не смог. Участники рынка начали фиксировать прибыль после нескольких дней роста, но во второй половине дня рынок возобновил рост.

▫️ЦБ нарастит покупки валюты в марте 2024 г. Совокупный объем средств, направляемых на покупку иностранной валюты и золота, составляет 93,7 млрд руб. Операции будут проводиться в период с 7 марта 2024 г. по 4 апреля 2024 г., соответственно, ежедневный объем покупки иностранной валюты и золота составит в эквиваленте 4,7 млрд руб.

▫️Сбер (-0,16%) дошёл 300 руб., тем самым, обыкновенные акции отыграли обвал февраля 2022 г. Напомним, ранее Сбер опубликовал финансовые результаты за 2023 г. по МСФО. В пересчете на потенциальные дивиденды, исходя из 50% от чистой прибыли, это соответствует 33,4 руб. на оба типа акций.

▫️Полиметалл (-2,05%) сообщила, что провела первый транш обмена заблокированных в НРД акций на выпущенные в Астане ценные бумаги. Напомним, что акции в МФЦА дают право на будущие дивиденды, на Московской бирже — нет, пока есть санкции в отношении НРД.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

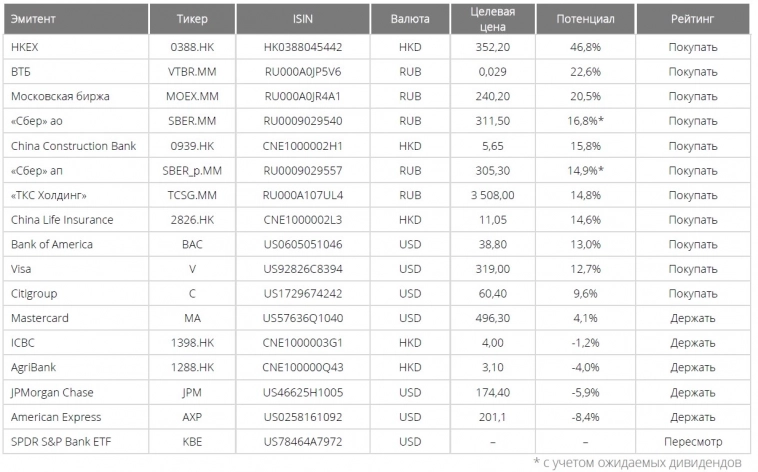

Акции финансового сектора: топ бумаг с доходностью выше 15%

- 05 марта 2024, 17:11

- |

Аналитики «Финама» представили стратегию по финансовому сектору. Текущие идеи по акциям компаний отрасли:

Главные тезисы исследования:

1️⃣ 2023 год был весьма неоднозначным для банковских акций. Главными аутсайдерами оказались бумаги американских банков, которые после кризиса в секторе прошлой весной ушли глубоко в отрицательную зону и до сих пор так и не смогли компенсировать все потери, несмотря на общий уверенный рост широкого рынка Штатов. Между тем весьма неплохо чувствовали себя акции российских и европейских банков. Бумаги китайских кредиторов завершили 2023 год в ощутимом минусе, однако в начале этого года предприняли внушительный отскок, чему способствовали надежды на расширения мер китайских властей по поддержке экономики и финансового сектора, и сумели выйти в плюс.

2️⃣ Американские банки в целом весьма уверенно прошли через непростой 2023 год, хотя конец года оказалась несколько смазанным. Из-за существенных разовых статей расходов, связанных прежде всего с отчислениями в FDIC, банки продемонстрировали заметное снижение прибыли в IV квартале, однако скорректированные показатели, как правило, превосходили консенсус-прогнозы.

( Читать дальше )

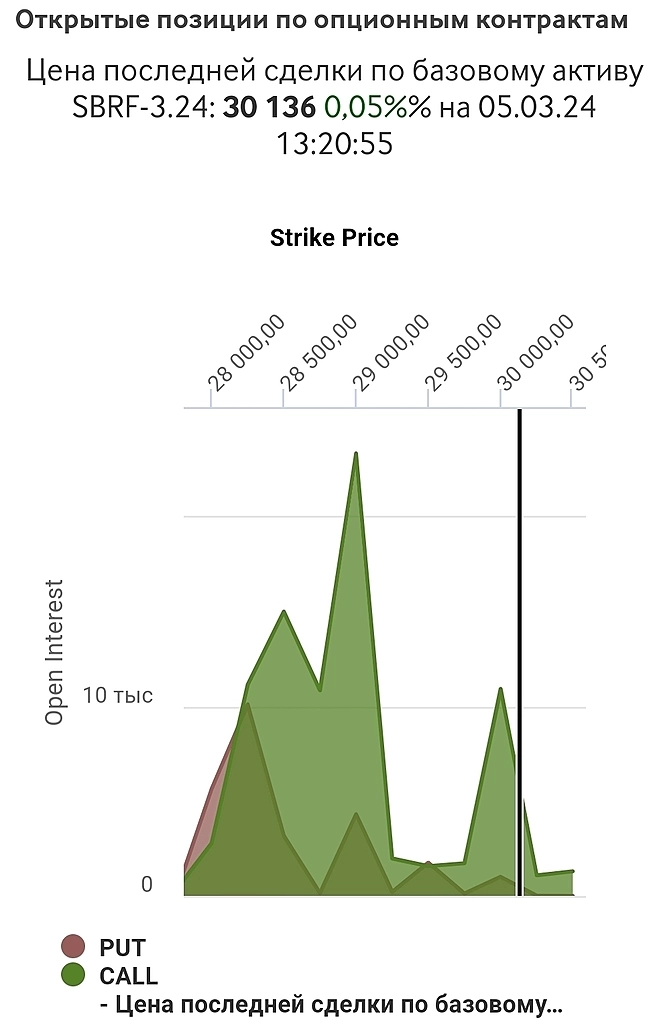

Открытый интерес в опционах на Сбер

- 05 марта 2024, 14:23

- |

Для самоконтроля.

Напомню только, что основная поза в лонгах фьючерсов Сбер-3.24 была набрана на старте по 27000. И Макар сейчас сильно в проигрыше...

( Читать дальше )

Индекс МБ сегодня

- 05 марта 2024, 07:07

- |

2. От уровня дали маленький откат — после чего сновили хаи 2023 года и вышли к указанным 3300, где и закрылись

3. Сегодня попробуем закрепить 3300+

4. Вижу многие шортят. Зачем, почему — непонятно. Цель 3680

5. Рынок дорогой, в мире не спокойно, сипа на хаях — основные аргументы шортистов

6. Ну а мы продолжаем гнуть линию 2060 (1800)- 3226-3000-3680

7. И как обычно свое получим

8. Сегодня пробуем дотянуться на стопах шортистов до 3320. Опорные точки внизу понятны

9. И не шортите дешевый рынок. Лучше выносы сокращайте, откаты добирайте

10. Удачи

t.me/ATOR_INVEST

Обзор доллар/рубль, RTS, Сбербанк, нефть Brent, натуральный газ, bitcoin и золото на 5 марта 2024

- 04 марта 2024, 22:59

- |

Куда идет РФ рынок?

- 04 марта 2024, 19:23

- |

Знали ли Вы, что прошло уже 17% от 2024 Года?)

📝 Вот Вам интересная и занимательная статистика, но ладно. Я к Вам с обзором пришел.

Итак Индекс Мосбиржи буквально выкупался под самое закрытие, что является признаком огромной силы, ведь именно то движение, что идет под закрытие и считается эталонным.

➕ Плюс ко всему придется Вас окунуть в контекст того, что было до. На дворе подходит к концу жаркое лето. Конец августа, начало сентября, индекс первый раз протестировал максимум, который пришелся на 3287. Этот уровень закрепился и стал сильнейшим уровнем сопротивления по индексу. Так причем этот уровень сопротивления остановил бывалый тренд, который тогда был очень даже сильный.

После цена пару раз пыталась пробить вверх этот уровень, напомним он приходился на 3280 приблизительно. В итоге несколько месяцев начиная с сентября по наши дни индекс пытался побить вверх это сопротивления, но все попытки были безуспешные.

Почему так происходило?

( Читать дальше )

Что показывает мультипликатор PEG?

- 04 марта 2024, 19:01

- |

Когда речь заходит о принятии инвестиционных решений, инвесторы часто оценивают акции не только по их текущей цене, но и по их потенциалу роста. Одним из инструментов, который помогает инвесторам оценить соотношение между ценой акций и ожидаемым ростом прибыли, является коэффициент PEG.

Что такое PEG?PEG — это аналог показателя P/E, скорректированный на темпы роста прибыли на акцию. Этот показатель представляет собой отношение между коэффициентом цены к прибыли (P/E ratio) компании и ее годовым темпом роста прибыли (EPS growth rate).

Коэффициент PEG представляет собой модификацию мультипликатора P/E, однако, в отличие от P/E, отражающего прошлое компании, PEG учитывает ее тенденции роста. Этот метод оценки не является сравнительным, а скорее абстрактным, но он помогает инвесторам определить, недооценены ли акции.

Коэффициент PEG предоставляет инвесторам информацию о том, насколько акции компании оценены относительно ее потенциала роста. Если коэффициент PEG меньше 1, это может указывать на то, что акции компании недооценены с учетом их потенциального роста. Если коэффициент PEG больше 1, это может свидетельствовать о том, что акции переоценены по отношению к их ожидаемому росту.

( Читать дальше )

Перспективы банков в 2024

- 04 марта 2024, 17:46

- |

Судя по всему, в этом году некоторые банки покажут довольно скромные темпы роста, а отдельным игрокам придется столкнуться с убытками.

$SVCB

Однако, снижение ставок способно положительно сказаться на прибыли за счет раскрытия резервов.

Рубрика #выжимки

Самое важное из исследования 'Как банковская система пройдёт 2024 год' от НКР и Б1.

Российские кредитные организации ожидают в 2024 году плавного смягчения денежно-кредитной политики Банка России и не ждут существенной девальвации рубля.

Значительная часть банков придерживается позитивного или нейтрального прогноза чистой прибыли на 2024 год, что говорит об адаптации сектора к произошедшим за последние два года изменениям.

Наибольшие перспективы банки видят в корпоративном кредитовании, ожидания от потребительского кредитования — умеренно пессимистичные.

Банки считают перспективным дальнейшее развитие партнёрства с дружественными странами, поскольку потребность в устойчивом международном бизнесе только возросла в условиях санкций.

( Читать дальше )

Акции ВТБ слабы в сравнении с рынком и другими банками - Альфа-Банк

- 04 марта 2024, 15:42

- |

Банк ставит перед собой цель сформировать более устойчивую базу фондирования за счет усиления позиций в массовом сегменте розничного бизнеса. Менеджмент рассчитывает, что это позволит банку сократить долю пассивов, чувствительных к изменениям рыночных ставок (с 34% в 2023 г. до 14% в 2026 г.). Достижение этой цели обеспечит прирост маржи на 0,5 п. п. в 2024-2026 гг., а еще 0,6 п. п., как предполагается, должно обеспечить ожидаемое снижение ставки ЦБ и рост капитала банка. При этом в 2024 ожидаются инвестиции в программу лояльности и развитие сети, что отразится на ожидаемой динамике комиссионных доходов и расходов.

( Читать дальше )

Хайп в дивидендах Сбербанка

- 04 марта 2024, 15:08

- |

Обещал подробнее разобрать их отчёт по МСФО. Делаю.

Ну, в частности, меня интересует их отчёт только в разрезе — Какие дивиденды заплатит Сбер. Это будет сильно влиять на стоимость его акций. Если подведёт и выплатит меньше заветных 30₽ на лист, полетит вниз.

Согласно новой Дивидендной политике Сбера дивиденды выплачиваются в размере 50% от чистой прибыли по МСФО при ряде условий — www.sberbank.com/common/img/uploaded/files/pdf/normative_docs/dividend-policy-2023-new.pdf

Одно из таких условий:

Возможность удержания на среднесрочном горизонте достаточности общего капитала Группы, рассчитанной в соответствии с требованиями Банка России (Н20.0) на основе консолидированной отчетности Группы по РПБУ, с учетом консервативного прогноза развития бизнеса Группы в следующем отчетном периоде, на уровне не менее 13,3%

Т.е. его надо не только достичь, но и удержать в следующем отчётном периоде — т.е. в 2024 году.

Там ещё много условий, которые заставляют обращать взор в будущее, а не только на достигнутые результаты по итогу прошедшего года. И эти условия не в пользу удержания H20.0 на достигнутом уровне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал