Сбер

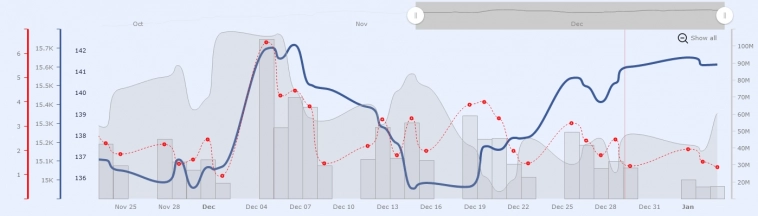

Индекс МБ сегодня

- 12 января 2023, 04:08

- |

Но пора уже двигать на тактическую цель 2192. Иначе на рынках не останется никого

Двинули. Показав хай дня 2190,4

Сберу пора пробовать на зуб 145 и выходить на оперативный простор.

Попробовал на зуб. Вышел.

Дернули и ГП, который выполнил тактическую цель 167. Поза сокращена.

Сегодня добой шортистов в сбере и спекулятивный таргет цель 155..........

Сипа лонг от 3800 выполнил свои цели похода к 4000. Так что там снова начну работать от шорта.

Нефть наконец смогла. Там по прежнему жду выполнения таргета 77-90.

Ри лонг удерживаю — вчера тоже порадовала. Сегодня под 101900 — кому то сдам еще часть позиций

Ну а у нас реализация плана 1775-2250-2135(2080)-… — 2374 продолжается. И с этим сложно спорить.

Сегодня попытка порасти к 2222.

Цели среднесрок тоже непоколебимы как скала 3080-3226.

Зимой шорты как видим такое себе....

Удачи

t.me/ATOR_INVEST

- комментировать

- Комментарии ( 185 )

кто умнее? синий или зеленый?

- 11 января 2023, 17:41

- |

работают компании в одном секторе, а именно контролируют наше с Вами бабло

компаниями управляют «лучшие» банкиры страны

но вот последнее время: синий чего то «приболел» и дивидендов нет и когда будет хз и акции в пропасть и даже отказался от выплаты по «вечным» облигациям, а еще какую то загадочную доп эмиссию акций провел и зачем то купил «открывашку» и еще хрень какую то. В общем по зоветам «Медведа» денег у них нет и они держаться(

а вот у зеленого все вроде как не плохо и прибыль есть и санкции не страшны, правда тут видосик подъехал про «главного» но и там фигня и не такое показывали.

Вроде как и «братья» по болоту синий и зеленый, но вот судьба на данный момент у них разная, но вот что смущает, тут «доить» батя обещает всех у кого деньги есть, а одни сделали так что им еще и надо добавить, а другие хвастаются, что деньги есть. А все помнят видосик с «толиком рыжим» который говорил, что денег в общем овер много до ....

только время покажет, кто из двух «лучших» банкиров на самом деле лучше! а Вы за кого?

Сбер. Возврат НДФЛ, переплаченного при выводе ДС.

- 11 января 2023, 12:56

- |

Прошлый год я удачно отторговал на валютных фьючах и не удачно на фьючах на акции. А поскольку живу я с рынка и каждый месяц что-то снимаю на жизнь, то образовалась переплата. 4-го января понял, что брокер не спешит с возвратом моих кровных и позвонил сам.

Что я узнал из разговора: есть 3 пути возврата средств:

1. Приехать в офис и написать заявление (Живу в МО и тащиться в центр Москвы нет ни малейшего желания).

2. Подать декларацию (и ждать до августа — тоже так себе решеньице).

3. Решить вопрос в чате приложения банка (только для клиентов Премьер).

Поскольку п.3 мне доступен — пошел по нему.

В чате традиционно после указания темы и нескольких пинков робота достучался до оператора, который переключил меня на другого, а тот на третьего.

С ним я и решал вопрос. Через чат получил заявление, распечатал, подписал, сфотографировал и с копией паспорта отправил в чат. Заявление приняли и обещали рассмотреть в течение 90 дней. Однако уже 9.01 деньги пришли на счет, чем был не мало приятно удивлен.

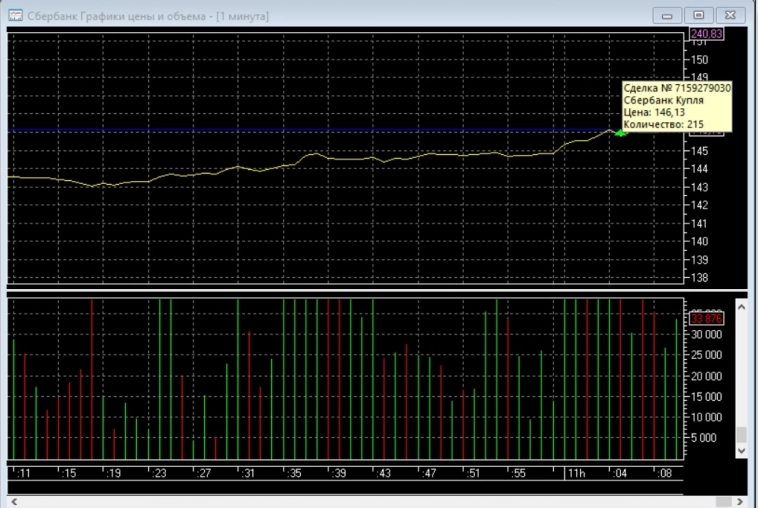

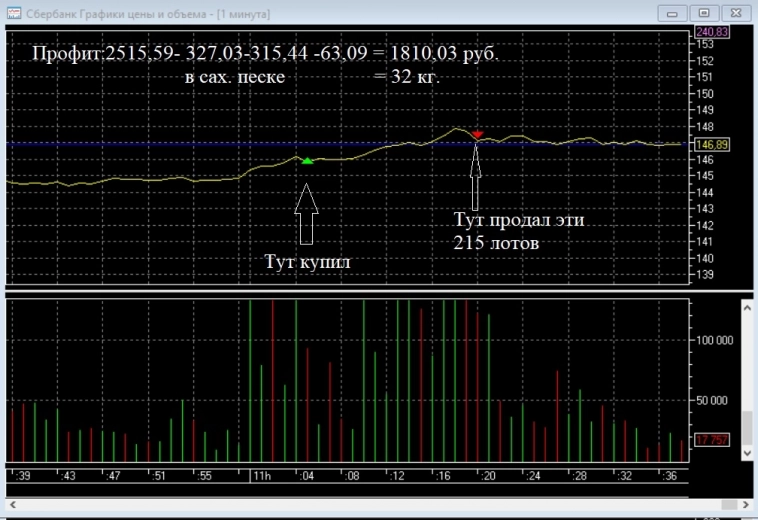

Только что по самые нехочу купил акции и через 15 минут продал их ( пост 12, 12+)

- 11 января 2023, 11:16

- |

Через 15 минут я продал эти 215 лотов Сбера, смотрим скрин:

( Читать дальше )

Индекс МБ сегодня

- 11 января 2023, 05:03

- |

Индекс открылся расчетно -2163 и проколол 2155 сходив до следующей поддержки 2145. Там добрал спек роснефть 363 — закрыл спек под 367.

Сбер у 141,6 и ри 97000.

Внутридневная цель оттуда 2160 — исполнена — сократился.

Продолжают стрелять шлаки. Вчера что то принес Белон

Сегодня дивгэп в росе. С учетом того, как сейчас идет битва за каждый пункт индекса — то просто считаем, что он отнимет 4 пункта на опене.

Который был бы 2165. А будет 2161. Весело)).

Но пора уже двигать на тактическую цель 2192. Иначе на рынках не останется никого.

Текущий диапазон 2170-2145 так или иначе проторговываем уже месяц.

Сберу пора пробовать на зуб 145 и выходить на оперативный простор.

Удачи

t.me/ATOR_INVEST

( Читать дальше )

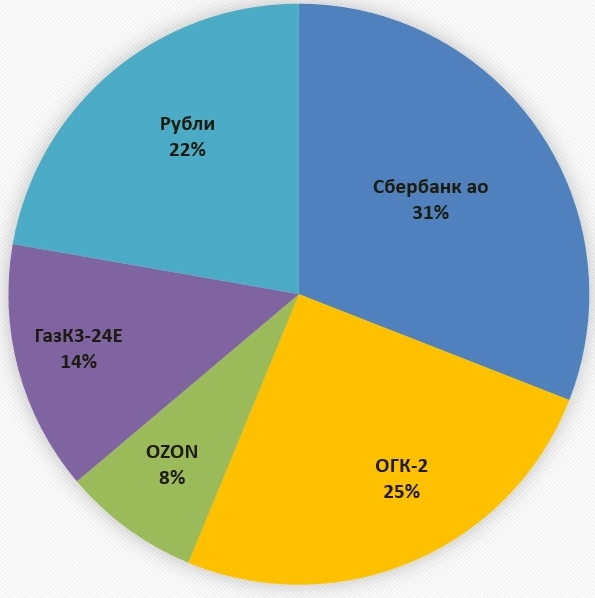

Обзор инвестиционного портфеля на 2023 год

- 09 января 2023, 17:17

- |

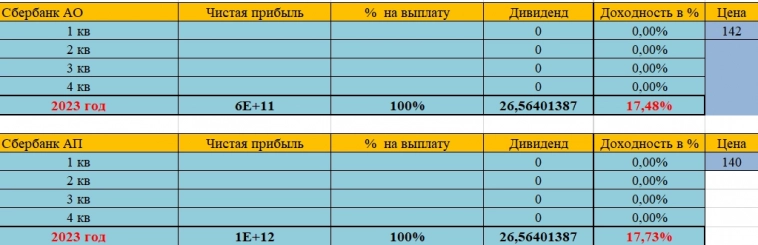

Сбербанк ао

Банк торгуется чуть дороже, чем в половину своего капитала – 0,57х, что по историческим меркам очень дёшево.

Летом я ожидаю промежуточные дивиденды за 1 полугодие 2023 года.

Причём есть вероятность распределения всей прибыли на выплату дивидендов.

О чём намекают СМИ.

При таком сценарии див. доходность за 1 полугодие 2023 года составит 17,5%.

( Читать дальше )

Индекс МБ сегодня

- 09 января 2023, 07:08

- |

Ри удержала свою ключевую поддержку.

Сипи сделала заявку на выход в зону 4000-4050. Там шорты пока закрыты.

У нас сегодня выход на сцену ударных групп. Негатива в выхи не случилось. Мобилизации 2.0 тоже.

Опен к 2170 и реализация плана прошлой недели 2155-2192.

Тактически 2070-2374.

Среднесрочно цель на этот год 3080-3226.

Шаг за шагом.

Удачи

t.me/ATOR_INVEST

Разбор ПАО "Сбербанк". $SBER (СБЕР) #ДОЛГОСРОК

- 08 января 2023, 22:25

- |

Техническая картина по Сберу. Получили отскок от ИСТОРИЧЕСКОГО уровня, сейчас штурмуем EMA200.

По RSI акции сильно перегреты, образовалась ОГРОМНАЯ КОНВЕРГЕНЦИЯ.

После пробоя EMA200 жду выхода на уровень 260₽ за акцию (+100%).

Вторая цель — 374₽ за акцию (+177%). Отскок в рамках обратного треугольника.

Сбер я держу долгосрочно, потихоньку набираю эту позицию в долгосрочный портфель.

Если у вас нет Сбера в портфеле, то стоит задуматься о покупке!

Подписывайтесь на блог, чтобы не пропустить полезные статьи.

Жду ваше мнение по Сберу в комментариях.

Я не понимаю тех, кто не покупает Сбер в текущий кризис.

- 05 января 2023, 15:51

- |

Даже чисто технически в этот кризис Сбер пришёл к глобальнейшему тренду, пробить который почти нереально. (См. фото👆)

Сейчас Сбер стоит в2 раза меньше того капитала, который имеет.

В этом году акция достигала значений 2009 года. Тогда капитал Сбера был 1,3 трлн ₽. Сейчас – 6 трлн ₽.

И это вам не ВТБ, который каждый год кидает акционеров на дивиденды. Сбер платил хорошие дивиденды с 17 по 21 год.

В 21 году банк отменил дивиденды, и рекордная прибыль в размере 57₽ на акцию осталась нераспределённой.

👉Они боялись того, что 22 год окажется убыточным. Но, судя по отчёту за 11 месяцев, который Сбер выпускал в начале декабря, пару сотен миллиардов банк в этом году заработает.

Сейчас бюджету очень нужны деньги на ведение СВО, поскольку цены на нефть упали. НДПИ на Сбер не наложишь, так как никакие ресурсы он не добывает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал