Россия

Обзор Московского кредитного банка — недорого, НО пока без дивидендов

- 29 мая 2024, 13:44

- |

Последний мой пост про МКБ был тут, разбор за 9 мес. 2023 года: t.me/Vlad_pro_dengi/614

Давайте смотреть, как отработала компания весь 2023 год и 1 квартал 2024 года.

✔️ Чистая прибыль = 59,8 млрд руб. (если вычесть разовые статьи — около 55,8 млрд руб.), результат по чистой прибыли лучший на истории; в 2021 году было 30 млрд руб., превзошли результат в 2 раза (!)

✔️❌ ROE (чистая прибыль / собственный капитал) = 17,2% (тоже лучшее значение на истории, НО это ощутимо меньше других банков в 2023 году)

Результаты за 1 квартал 2024 года

✔️ Чистая прибыль = 14 млрд руб. (скорректированная – около 11 млрд руб.)

На чистую прибыль повлиял рост процентных расходов.

✔️❌ ROE (чистая прибыль / собственный капитал) = 15,6%

👀 Мои прогнозы на 2024 год

Чистая прибыль МКБ = 58,7 млрд руб.

Собственный капитал МКБ на конец года = 403 млрд руб.

Аналитики Сбера прогнозируют, что замороженные активы могут стать дополнительным источником прибыли в 2024 у МКБ. По их оценке, разовый доход от перевода этих активов за баланс может составить от 16 млрд руб. до 25 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Польза от чтения книг и остающиеся в России иностранцы

- 29 мая 2024, 13:20

- |

1. В Школе Капитализма я рассказываю, как чтение книг формирует правильный подход к делам. Цитирую из середины статьи (ссылка):

…наш круг общения включает в себя не только тех, с кем мы ужинаем, но и тех, с кем мы переписываемся. Следовательно, авторы книг, которые мы читаем, тоже входят в наш круг общения и тоже влияют на нас. Для этого механизма нет большой разницы, перенять жизненный принцип от Петровича в курилке или от Петрарки в автомобиле, когда итальянец будет говорить с нами голосом профессионального чтеца аудиокниг.

Содержание книг, конечно, тоже важно. Однако чтение хороших книг — нечто большее, чем механическое извлечение информации из справочника. При помощи классических книг читатель помещает себя в круг величайших людей прошлого, и великие мертвецы, общаясь с читателем, постепенно делают его похожим на себя. Как я показал выше, тут нет никакой мистики: это естественное свойство человеческой психики. «С кем поведёшься, от того и наберёшься», только в чуть менее очевидном формате.

( Читать дальше )

🔻Коррекция: Паника людей из-за падение рынка.

- 28 мая 2024, 19:40

- |

Новый выпуск любимого подкаста от инвест-команды «Fond&Flow»!

🟥#27. За чашкой чая...

Разобрали на канале основные Банки РФ, дав к ним точки входа и докупа. Сегодня хочу поговорить о начавшийся коррекции и о поведении людей.

Коррекция: причины Падение фондового рынка, известное как коррекция, вызывается рядом макроэкономических факторов. Рассмотрим основные причины этого явления:

🔻 Укрепление рубля оказывает негативное влияние на финансовые показатели экспортно-ориентированных компаний. Их выручка в иностранной валюте обесценивается при пересчете в рубли, что сказывается на прибыли и, соответственно, привлекательности их акций.

🔻 Жесткая денежно-кредитная политика Центрального банка, проявляющаяся в повышении ключевой ставки, удорожает стоимость заемных средств для компаний. Это негативно влияет на их рентабельность, инвестиционные планы и перспективы роста, снижая привлекательность их акций.

( Читать дальше )

Заместитель помощника президента США по национальной безопасности подтвердил, что США в конечном счете допускает введение торгового эмбарго на товары РФ - ТАСС

- 28 мая 2024, 18:44

- |

Соединенные Штаты могут в конечном счете фактически ввести торговое эмбарго в отношении российских товаров.

Это подтвердил заместитель помощника президента США по национальной безопасности Далип Сингх.

«Послушайте, история [введения торговых] эмбарго не блестящая. Однако если рассуждать в той степени, что Россия трансформирует свою экономику целиком в завод для военной машины, то мы дойдем до точки, в которой де-факто и окажемся в этой [ситуации торгового эмбарго]», — сказал он, выступая в вашингтонском Институте Брукингса.

Дальнейших комментариев на эту тему от Сингха, который курирует вопросы мировой экономики, не последовало. Он отвечал на вопрос о том, не пора ли американскому правительству перейти от практики введения односторонних санкций на те или иные виды поставки России к запретительно высоким таможенным пошлинам на все импортируемые из нее в Соединенные Штаты товары.

Источник: tass.ru/ekonomika/20928529

Инарктика заплатит двойные дивиденды. Сколько и когда?

- 28 мая 2024, 17:21

- |

Совет директоров Инарктики принял решение о дивидендах за 1 квартал 2024 года. Они составят 10 руб. на акцию. Напомню, что по итогам 4-го квартала компания также выплатит 10 руб. на акцию.

Совокупный размер дивидендов: 20 руб. на 1 акцию

Дивидендная доходность к текущей цене:2,3%

Дата отсечки: 8 июля 2024 года (обе выплаты в одну дату)

Я жду прибыль Инарктики в 2024 года на уровне 18,2 млрд руб. и выплату дивидендов по году в размере около 82,64 руб. на акцию (при условии, что отправят на выплату 40% прибыли).

Отчетов пока нет, Инарктика отчитывается раз в полгода.

📈 Справедливая цена

При прибыли в 15,5 млрд руб. в 2023 году справедливая цена акций Инарктики по мультипликатору P/E = 6 составляет 1 050 руб. за 1 акцию, по потенциальной прибыли 18,2 млрд руб. в 2024 году – справедливая цена = 1 240 руб.

Мой обзор годового отчета Инарктики: t.me/Vlad_pro_dengi/826

Сегодня с утра добавил совсем немного акций компании (меньше 0,3%) по 851 руб. в личный портфель. Продолжаю держать акции Инарктики в портфеле стратегии автоследования.

( Читать дальше )

«Дремлющие работники», регионы против миграции и польза от свободного выезда из России

- 28 мая 2024, 14:14

- |

1. В Школе Капитализма я рассказываю о «дремлющих работниках», которые переходят с одного рабочего места на другое более-менее случайно, неосознанно, по воле сложившихся обстоятельств. Цитирую из начала статьи (ссылка):

Сферический обыватель в вакууме (в природе встречающийся редко) должен устраиваться на работу примерно по такому плану:

А. Взять список высокооплачиваемых вакансий.

Б. Прикинуть, на какие вакансии он теоретически может претендовать: или сразу, или если подучится и переедет поближе к местам раздачи денег.

В. Вычесть из ожидаемого заработка затраты на обучение и переезд.

Г. Сделать поправку на тяжёлые условия труда там, где они присутствуют.

Д. Заглянуть в свой кошелёк, чтобы вычислить, может ли он позволить себе потратить время на подготовку к трудоустройству, или работа нужна немедленно.

Е. Добавить в уравнение карьерные перспективы.

Ё. Устроиться в итоге туда, где ожидается максимальный доход.

План элементарный и, кроме шуток, в первом приближении логичный. Тем не менее реальные наёмные работники редко ведут себя как идеальные экономические агенты, стремящиеся к максимальной выгоде. Из-за этого в лавке Мир Говядины мясник получает 50 тысяч рублей, а в лавке Мир Баранины, через дорогу, его коллега получает уже 80 тысяч рублей…

( Читать дальше )

Почему люди не верят в хакеров

- 28 мая 2024, 14:02

- |

Один из крупнейших перевозчиков России, СДЭК, упал — вероятно, после хакерской атаки. Приложение лежит, сайт лежит, посылки не принимают и не выдают. Уже третий день пошёл, что для обычного технического сбоя многовато. В «Коммерсанте» пишут, что это могла быть атака вируса-шифровальщика, и я думаю, что так оно и есть (ссылка).

Ни обыватели, ни владельцы бизнесов не осознают, как быстро меняется наш мир. Появление айфонов в 2008 сделало чуть ли не каждого жителя планеты пользователем интернета. В начале 2010-х годов пошёл взрывной рост облачных сервисов, компании массово начали переносить данные в онлайн. Во второй половине 2010-х резко распространились сервисы доставки еды и всего подряд. В 2020 коронавирус превратил удалёнку из экзотики в новую норму. Параллельно развивалась и теневая сторона интернета, о которой я сейчас подробно писать не буду.

Мода на хакеров при этом осталась в прошлом — где-то в районе «Джонни Мнемоника» (1995) и первой «Матрицы» (1999).

( Читать дальше )

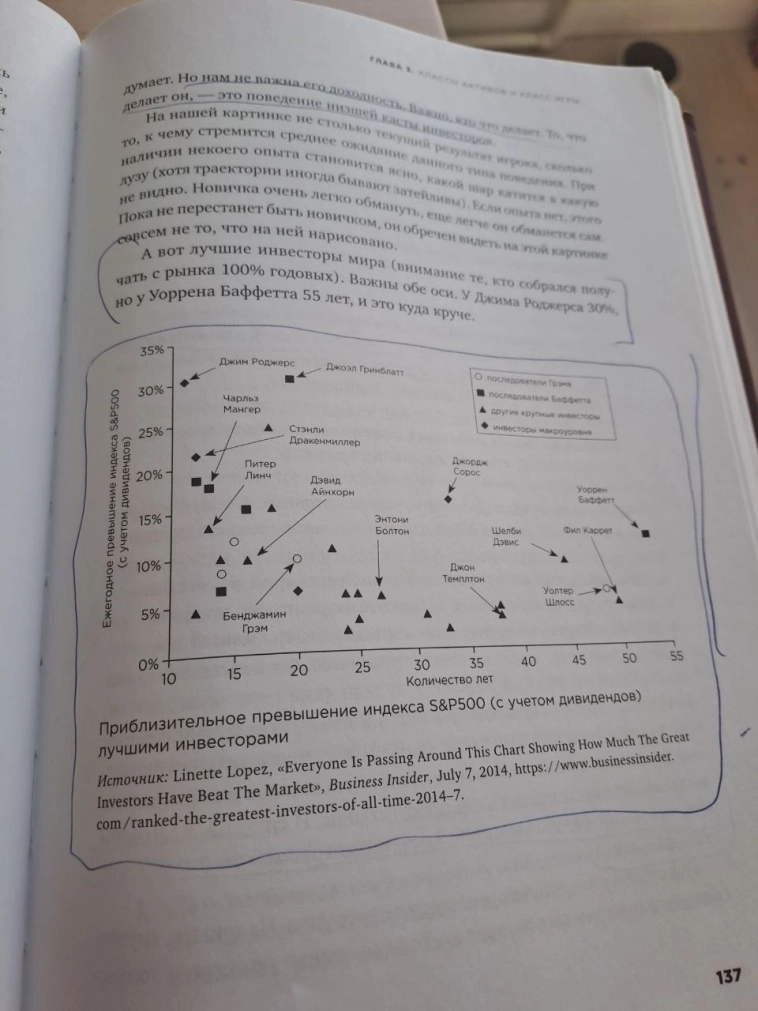

Какая доходность у лучших инвесторов в мире?

- 28 мая 2024, 12:09

- |

Недавно прочитал книгу А. Силаева, в которой он привел вот такой график.

Перед вами доходность лучших инвесторов в мире.

По вертикали среднее опережение индекса S&P500 в %, по горизонтали — кол-во лет опережения индекса.

Чтобы стать таким же как Баффет, нужно опережать индекс в среднем на 12-13% ежегодно. На протяжении 55 лет.

Мой главный вывод в том, что не нужна сверхдоходность (типа 100 процентов годовых), важна адекватная доходность длительное время.

Моя полная рецензия на книгу А. Силаева вот тут, переходите и читайте: t.me/Vlad_pro_dengi/961Рецензия на книгу Александра Силаева «Деньги без дураков» - ТОП!

- 28 мая 2024, 12:05

- |

Несколько дней назад возвращался из отпуска 9-часовым рейсом Пекин-Москва и в дороге читал книгу А. Силаева «Деньги без дураков». Прочитал ее запоем, и это хороший показатель.

Мне близок подход, который Александр расписал в книге (за исключением алготрейдинга, это совсем не мое).

Подсвечу вам несколько интересных мыслей:

1️⃣ Чтобы систематически зарабатывать на рынке, нужны знания и компетенции. К сожалению, большинство участников рынка не заработают — Александр так и назвал главу «Обреченное большинство».

«Победителей будет меньше, чем проигравших»(крупные инвесторы инвестируют лучше, их меньше, а денег у них больше)

«Если у игрока нет явных преимуществ в игре, он с большой вероятностью будет инвестировать с отрицательной доходностью, чем с положительной»

В 2016 году среднестатистический счет на бирже жил 9 месяцев, «обычно этого срока хватает, чтобы средний инвестор мог проиграть свои средние деньги и успокоиться».

( Читать дальше )

Роснефть определилась с дивидендами. Интересны ли акции?

- 28 мая 2024, 11:40

- |

Совет директоров Роснефти принял решение о дивидендах за вторую половину 2023 года.

Дивиденды на 1 акцию: 29,01 руб.

Дивидендная доходность: 5%

Дата отсечки: 9 июля 2024 года

Без сюрпризов, так и прогнозировал в обзоре Роснефти: t.me/Vlad_pro_dengi/774

Теперь ждем отчета за 1 квартал, он должен быть неплохим (даже несмотря на то, что в феврале был дополнительный НДПИ). Средняя цена Urals в 1-м квартале 71,22 $ или 6 474 руб. за баррель. Я прогнозировал прибыль из цены в 6 000 руб. за бочку, так что все должно быть хорошо.

Я жду роста прибыли Роснефти в 2024 году до 1 427 млрд руб. (в 2023 было – 1 267 млрд руб.). При такой прибыли дивиденды по итогам 2024 года составят 67,31 руб. на 1 акцию или 11,7%.

📈 Справедливая цена акций Роснефти

При прибыли 1 267 млрд руб. в 2023 году – справедливая цена акций по P/E = 6, составляет 717 руб. за 1 акцию, при потенциальной прибыли в 1 427 млрд руб. в 2024 году – справедливая цена акций – 808 руб. за 1 штуку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал