НЛМК

НЛМК завершил экологическую модернизацию сталеплавильного производства, вложил ₽26 млрд

- 29 июля 2021, 12:13

- |

Модернизация позволила увеличить производительность цеха на 15% до 10 млн тонн стали в год с одновременным снижением воздействия на окружающую среду.

Объем экологических инвестиций составил более 26 млрд рублей.

НЛМК завершил масштабную экологическую модернизацию сталеплавильного производства (nlmk.com)

- комментировать

- Комментарии ( 0 )

Морозова жжет(

- 28 июля 2021, 19:19

- |

И что это было?

Оценка справедливой стоимости для акций ММК, НЛМК и Северстали по многоступенчатой моделли дисконтирования дивидендов

- 26 июля 2021, 22:48

- |

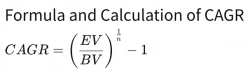

Продолжаем жрать кактус по частям, и так мы уже научились делать давольно точный прогноз на 2 квартала вперед, освоили cтабильную модель дисконтирования дивидендов Гордона. Но оба метода имеют свои фатальные недостатки, «точный» прогноз не учитывает дальнейший дивидендный поток, а модель Гордона не учитывает цикличность металлургического сектора и подразумевает постоянный рост дивидендов. Тем не менее их можно использовать для сравнения компаний между собой внутри одного сектора аналогично мультипликаторам EV/EBITDA и их объединение используется в многоступенчатой модели дисконтирования дивидендов, которая лишена фатальных недостатков и обеспечивает большую сложность и практичность при оценке большинства компаний. Воспользуемся обучающей статьей на finbox.com.

Как построить многоступенчатую модель дисконтирования дивидендов ?

( Читать дальше )

Усиленные Инвестиции: обзор за 16 - 23 июля

- 26 июля 2021, 14:21

- |

Портфель скорректировался на 1.0% (-0.7% совокупно с учетом Evraz на бирже LSE) против индекса Мосбиржи -0.9%

Evraz +1.7% в пересчете на рубли. Портфель на LSE (включает только Evraz) на данный момент составляет 9.7% от совокупного

По основным компаниям изменения: Русагро -4.2%, ММК +7.5%, Газпром -0.1%, Фосагро -0.5%, Газпром нефть -1.5%, Акрон +0.4%, Полиметалл -4.3%, НЛМК +3.5%, Северсталь +4.7%, QIWI -0.4%, Детский мир -2.9%, Магнит -2.0%, Мать и дитя -1.3%, М.Видео +1.5%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Акции Северсталь, НЛМК и ММК. Агрегированная оценка стоимости по нескольким финансовым моделям

- 25 июля 2021, 15:58

- |

им просто лень считать цифры ?

они гонятся за лайками ?

Попробуем не допускать, таких ошибок и воспользуемся сервисом finbox.com, где представлено более 11-ти стандартных финансовых моделей оценки стоимости по каждому эмитенту.

Северсталь - 2,095.58 руб. апсайд 20.7%

НЛМК — 325.66 руб. апсайд 32.5%

( Читать дальше )

Оценка стоимости акций ММК, НЛМК и Северстали по моделли дисконтирования дивидендов Гордона

- 24 июля 2021, 09:34

- |

Во время сезона корпоративных отчетностей и объявлений дивидендов хочется получить оценку привлекательности с точки зрения будущей доходности. Для этих целей попробуем воспользоваться стабильной моделью роста Гордона

Стоимость акции = D1 / (k — g), где:

D1 = ожидаемый годовой дивиденд на акцию в следующем квартале

k = ставка дисконтирования или требуемая норма прибыли

g = ожидаемый темп роста дивидендов (обратите внимание — полагается, что он будет постоянен)

k возьмем равным форвардной ключевая ставка Банка России — 6,5%

Первым шагом рассчитаем средний тем роста дивидендов для каждого эмитента

Для расчета данные со всеми выплатами и вставим в Exel, так как в

( Читать дальше )

Акции НЛМК остаются одними из самых доходных бумаг на рынке - Финам

- 23 июля 2021, 20:35

- |

Свободный денежный поток, который является базой для расчета квартальных дивидендов по акциям НЛМК, вырос на 91,2% и составил $864 млн. При этом долговая нагрузка (отношение чистого долга к EBITDA) составила 0,4х. При таком уровне дивидендная политика компании позволяет распределять на дивиденды не менее 100% свободного денежного потока.

Совет директоров НЛМК рекомендовал выплатить рекордные квартальные дивиденды в размере 13,63 руб. на акцию. Дивидендная доходность к текущей цене составляет 5,5%, что превращает акции НЛМК в одни из самых доходных ценных бумаг на рынке.

Понятно, что это – результат исключительно удачной конъюнктуры, и повторить подобное будет сложно, если вообще возможно.

Дивиденды 3 кв. и 4 кв. будут ниже под влиянием экспортных пошлин и вероятного снижения цен на металлопродукцию во второй половине года. Тем не менее, годовая доходность акций НЛМК останется двузначной. С учетом влияния пошлин мы ожидаем дивидендов по акциям НЛМК за 4 кв. на уровне 10 руб. и за 4 кв. на уровне 8 руб. за акцию. Годовая дивидендная доходность, с учетом ранее выплаченных дивидендов составит порядка 15%.

В первом полугодии продажи за пределами рынков РФ и СНГ принесли группе НЛМК 53,9% выручки. Тем не менее, временные пошлины на экспорт металла в размере 15%, вводимые с августа по декабрь 2021 г., не будут распространяться на все зарубежные продажи НЛМК, поскольку не все они являются экспортом. Около 23% прокатных мощностей группы расположено в ЕС и около 19% в США.

Мы продолжаем считать акции НЛМК надежными и доходными бумагами и сохраняем по ним целевую цену в районе 267 руб. за штуку.Калачев Алексей

ФГ «Финам»

EBITDA ММК по итогам 2021 года может превысить $4 млрд, НЛМК - $6 млрд - Альфа-Банк

- 23 июля 2021, 19:57

- |

Несмотря на продолжающуюся коррекцию цен на железную руду, мы ожидаем, что динамика в целом будет оставаться в пределах диапазона. При цене на фьючерсы на железную руду на уровне $173/т на Даляньской товарной бирже сегодня мы ожидаем, что российские производители плоского проката смогут сохранить высокий уровень рентабельности, учитывая их эффективную интеграцию в ресурсную базу. Ввиду этого новая экспортная пошлина, которая будет действовать до конца 2021 г., предполагает ограниченное негативное влияние на финансовые результаты компаний.Красноженов Борис

Толстых Юлия

«Альфа-Банк»

( Читать дальше )

НЛМК способна сохранить привлекательный дивидендный профиль - Промсвязьбанк

- 23 июля 2021, 12:32

- |

Совет директоров компании рекомендовал выплатить дивиденды по итогам отчетного периода в размере 13,62 руб./акцию, что соответствует доходности около 5,5%. Однако определенные результаты вполне неоднозначны, например, тот факт, что некоторые филиалы компании продемонстрировали отрицательный квартальный результат, что может отягощать деятельность группы. Также мы ожидаем плавного замедления торговой активности на основных рынках сбыта, связанного с сокращением общемировых грузоперевозок стали. Но полагаем, что НЛМК способна сохранить привлекательный дивидендный профиль. По нашим оценкам, по итогам года, даже с учетом ожидаемого замедления темпов роста и введения временных экспортных пошлин, дивдоходность может достичь 15%. Рост чистой прибыли в 5 раз позволит ощутить коррекцию не так драматично, не нарушая политики выплат вознаграждений, что подтверждается увеличившейся доходностью на акцию (на 483% — до 0,36 руб./акция). Мы сохраняем умеренно позитивный взгляд на акции НЛМК, оставляя нашу оценку справедливой цены на уровне 293 руб.

НЛМК продемонстрировал уверенные результаты за 2 кв. 2021 г., однако темпы роста показателей оказались заметно ниже, чем у основных конкурентов. Загрузка мощностей по производству стали достигла предкризисных уровней на фоне перезапуска активов, остановленных в первую волну пандемии, однако производство полуфабрикатов и кокса сократилось на 26% и 2,5% соответственно.

( Читать дальше )

НЛМК продемонстрировала сильные финансовые результаты за 2 квартал - Атон

- 23 июля 2021, 12:01

- |

Выручка компании выросла на 44% кв/кв до $4.139 млн (на уровне оценки АТОНа, +1% против консенсус-прогноза), а показатель EBITDA достиг $2.052 млн, увеличившись на 76% кв/кв (+5.4% против оценки АТОНа, +6.4% против консенсус-прогноза) в результате удорожания металлопродукции и увеличения объемов продаж. Рентабельность EBITDA составила 50% против 41% в 1К21. Свободный денежный поток вырос на 91% кв/кв до $864 млн (-0.7% относительно оценки АТОНа, +2.9% против консенсус-прогноза), при этом рост был частично нивелирован увеличением оборотного капитала ($430 млн). Чистый долг компании сократился на 6% кв/кв до $2.0 млрд, а отношение чистого долга к EBITDA снизилось до 0.4x (по сравнению с 0.7x в 1К21). Совет директоров рекомендовал выплатить дивиденды в размере $1.1 млрд (127% от FCF), что соответствует DPS в размере 13.62 руб. на акцию (дивидендная доходность на уровне 5.5%).

НЛМК продемонстрировала сильные финансовые результаты за 2К21, чему способствовала благоприятная ценовая конъюнктура. Показатель EBITDA превысил ожидания рынка, оказавшись на 6% выше консенсус-прогноза. Мы подтверждаем наш рейтинг ВЫШЕ РЫНКА по НЛМК; компания торгуется с мультипликатором EV/EBITDA 2021П 4.0x против 4.2x у Северстали.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал