ГО

Самый лояльный брокер? Подскажите брокера с нормальными условиями по ГО для арбитражников. Раньше был в церихе, давали -50% к биржевому ГО, потом его поглотил фридом, а там с этим все печально :(

- 28 ноября 2021, 16:24

- |

- ответить

- Ответы ( 3 )

Мосбиржа искусственно поддерживает котировки "Яндекса"?

- 28 июля 2021, 13:34

- |

Обратил внимание, что при покупке фьючерса на акции «Яндекса» ГО намного ниже, чем при продаже этого же фьючерса.

Длится эта асимметрия уже много месяцев.

Подозреваю, что тем самым трейдерам намекают: «Шортить „Яндекс“ не нужно, покупайте его».

Есть версии, что это и зачем?

ГО на Мосбирже внутридневное или через день можно переносить с таким же ГО?

- 17 апреля 2021, 17:41

- |

www.moex.com/ru/contract.aspx?code=GOLD-6.21

Гарантийное обеспечение на первом

уровне лимита концентрации** (ГО, руб.)9 694,21

Это ГО только на день или больше суток с ним можно торговать?

Гарантийное обеспечение на ММВБ

- 01 апреля 2021, 17:23

- |

Подскажете, где в квике найти значение ГО на момент сделки? Ну, или вообще где то найти эти значения?

Что-то я не понял...

- 25 марта 2021, 14:50

- |

Многие пишут что свободное ГО размещают в облигации. А разве в этом есть смысл?

Например берём счёт на котором 4 млн руб.

Набираем на него фьючерсы на акции на 800+ тыс руб ГО.

У нас получается фьючерсный портфель без плеча и свободное ГО в размере 3.2 млн руб.

Если я на эти 3.2 млн руб куплю облигации — это ведь будет плечевая позиция в облигациях. А ставка брокера за «плечо» выше ставки облигаций. То есть размещение свободного ГО в облигации будет для меня убыточным.

Тогда какой в этом смысл?

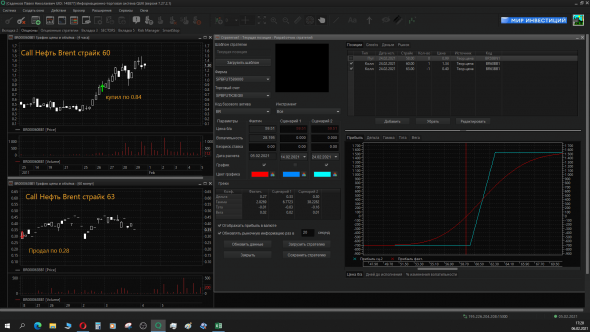

Бычй вертикальный колл-спред на дорожающей нефти

- 08 марта 2021, 14:44

- |

Когда я его строил, цена на нефть была около 57 $/баррель. Имея в запасе почти месяц, бычий тренд и выход из продолжительной консолидации, я решил построить спред далеко вне денег — купил 60 колл и продал 63 колл. Сейчас это звучит смешно, когда нефть стоит более 70 $, но тогда это было довольно дальние цели.

Соотношение профита к риску 4 к 1 (на самом деле я вышел бы раньше, если бы цена сильно упала, и потерял бы процентов 50-80 от рисковой суммы, т.е. соотношение прибыль/риск был 5 или 6 к 1 или даже больше).

Пока в опционах я более-менее понимаю, когда применять голые опционы и вертикальные спреды, и то, о стабильной прибыли речь пойдет не скоро, не говоря уж про дельта-нейтральные стратегии. Но потенциал очень большой.

А теперь минутка мани-менеджмента. Блокируя на ГО до 10% от депо, и торгуя на остальные фьючерсами внутри дня, можно добиться близких по доходности на сделку результатов по фьючерсам и опционам. Конечно, по количеству сделок и общей прибыли фьючерсы намного превосходят опционы, но опционы занимают мало ГО, и этот излишек ГО принесет на фьючерсах намного меньше, чем на опционах. Например, в этой позиции риск составлял ≈400 р., ГО морозилось также, ближе к экспирации выросло до ≈ 3500р (максимально возможное 49000 р.). Прибыль составила ≈ 1800 р. Какой фьючерс можно купить на 400 р., или даже 3500 р…. А прибыль более 3% на капитал. То есть, во внутридневной сделке нужно было задействовать весь депозит для такой доходности. Риск есть в том, что большая часть депо будет заморожена под ГО до экспирации в случае сильного и быстрого движения в сторону проданного опциона (вверх при продаже кола и вниз при продаже пута, т.е. при вхождении проданного в деньги). Но это случается довольно редко, и если выбирать не очень далекие даты экспирации, это, вроде бы, не так страшно.

Вопрос к знатокам опционов, у вас было, чтобы при вертикальном спреде морозились большие суммы под ГО, и невозможно ими было воспользоваться до экспирации (фьючей купить, например)?

P.S. На первом скрине на числа не смотрите, забыл ввести цены покупки и продажи опционов, и подставились текущие цены. Но, в целом, график позиции схож с реальным, т.е. спред был глубоко вне денег, и соотношение профит/риск похоже (макс. риск на самом деле был 400 р., а макс. профит 1800 р.).

( Читать дальше )

Фьючерсы с 3 плечом - зачем?

- 16 февраля 2021, 15:53

- |

Берём самые малоликвидные фьючерсы на акции:

Система

Полиметалл

Тинькофф

ИРАО

Пятёрочка

Полюс

Мэйл.ру

У них 3 плечо. Хотя у большинства фьючерсов на акции — 5-6.

Как я понимаю, плечо уменьшают, чтобы подавить размах колебаний из-за малоликвидности. Но они потому и малоликвидны, что с 3 плечом непонятно зачем нужны, раз все прочие фьючи в портфеле — с 5 плечом. Чем пользоваться этими 3-плечевыми, разумнее разделить весь капитал между фьючами с 5 плечом.

Чтобы расторговать новые малоликвидные фьючерсы, нужно дать им 5 плечо, иначе биржа только дополнительно снижает их и без того низкую конкурентоспособность.

Кто-нибудь, объясните это Мосбирже.

Кредитная карта для биржи. В каком банке есть?

- 10 февраля 2021, 09:46

- |

Держу средства на брокерском счете. Все деньги вложены на срочном рынке. Меня напрягает ситуация, когда каждые праздники (новый год, 23 февраля, 8 марта, 9мая, 11 июня, 4 ноября) Мосбиржа повышает ГО на 30%. Приходиться тупо держать на счете в банке 30% от счета. Перед праздниками завожу эту сумму брокеру. После праздников -вывожу.

Хочу найти кредитную карточку, с которой можно стягивать деньги card2card без процентов за снятие. Я даже готов заплатить за использование денег эти 3-5 дней. Есть такие карты?

Как вы выходите из данной ситуации?

p.s. Все средства вложены в некоррелирующие фьючерсы (1 -метал, 1-топливо, 1 -акция рф, 1-облигации, 1-валюта из бивалютной корзины, 1-валюта из индекса доллара), причем в разном направлении — что-то лонг, что-то шорт.

Как на Едином брокерском счёте маржинальные бумаги засчитываются в ГО позиций ФОРТСа?

- 01 февраля 2021, 12:56

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал