Поиск

Позиции ведущих хэджфондов за 1-й квартал 2021 года.

- 18 мая 2021, 18:35

- |

ADAGE CAPITAL PARTNERS

Top new buys: PRAH, AEVA, F, PNTM, PAX, APTV, VRT, MIT, EPIX, PTC

Top exits: MMM, CEO, IMVT, KMB, SRPT, STEM, SAIC, NVAX, VALE, NVT

Boosted stakes in: FTV, ALXN, MRK, HON, JNJ, MSFT, BAC, GOOG, GOOGL, W

Cut stakes in: RPRX, AAPL, BURL, EYE, XOM, DOV, UAA, AMZN, DLTR, EIX

APPALOOSA

Top new buys: CHK, PSFE, DHI, MOS, AR, IQ, APA, ETWO, BP, DISCA

Top exits: SQ, WFC, MMP, TEN, KMI, ENBL

Boosted stakes in: XLE, OXY, XOP, UNH, GT, FCX, ADS, QCOM

Cut stakes in: PCG, BABA, TMUS, TWTR, PYPL, DIS, MA, AMZN, V, CRM

BALYASNY ASSET MANAGEMENT

Top new buys: WFC, COHR, INTC, ISRG, SCHW, HIG, PHM, FDX, HON, MTD

Top exits: PYPL, NVDA, XOM, RTX, JBHT, AAPL, STLA, SBUX, PG, KR

Boosted stakes in: TGT, BK, ZTS, AMZN, MS, MA, ALGN, CNI, ATVI, INFO

Cut stakes in: GOOGL, BABA, DIS, NFLX, MSFT, TEAM, TSCO, V, BAC, PANW

BAUPOST GROUP

Top new buys: WLTW, IFF, NUVB, CGEM, AJAX, TBA, AVAN, HZON, RTP, LMACA

Top exits: MPC, RBAC, RADI, VIST

Boosted stakes in: INTC, GOOG, QRVO, FB, MU, VRNT, PEAK, SSNC

Cut stakes in: EBAY, FOXA, ATRA, FNF

BERKSHIRE HATHAWAY

Top new buys: AON

Top exits: SYF, SU

Boosted stakes in: KR, VZ, RH, MMC

Cut stakes in: CVX, WFC, MRK, STNE, LBTYA, ABBV, AXTA, BMY, SIRI, GM

BRIDGEWATER ASSOCIATES

Top new buys: LOW, HD, JCI, LULU, DD, SHW, ECL, TSLA, KMX, F

Top exits: NOW, ADBE, SCCO, NVDA, APD, ATVI, ADSK, DE, AMAT, LRCX

Boosted stakes in: PG, KO, JNJ, MCD, WMT, TT, EL, APTV, PEP, WFC

Cut stakes in: GLD, EEM, IAU, SPY, IVV, VEA, PDD, EFA, IEFA, IEMG

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

🔖События предстоящей недели 17.05 - 21.05.2021

- 15 мая 2021, 16:20

- |

- Кто еще не смотрел видео со мной, приглашаю к просмотру.

- Тинькофф запустили индекс настроения инвесторов в России. Показывает, какие ценные бумаги из разных отраслей они предпочитают сейчас покупать или продавать и в какую валюту верят. В основе ー данные из социальной сети для инвесторов «Пульс». Как еще один индикатор настроений рынка использовать можно, мне понравилось.

- На предстоящей неделе в центре внимания со своими квартальными отчетам окажется сектор розничной торговли: Walmart, Target, Home Depot, Lowe's и Macy's. В экономическим данным нас ждут данные — индекс Empire State, индекс рынка жилья NAHB, данные о строительстве новых домов, показатели по ведущим индикаторам, индексы PMI и протокол заседания FOMC. На юридическом фронте Apple $AAPL судебный процесс с Epic Games.

17 мая — Hostess Brands $TWNK, Lordstown Motors $RIDE, Tencent Music $TME

( Читать дальше )

Переход Apple на собственные 5G-модемы поможет Qualcomm выйти на новые рынки - Фридом Финанс

- 11 мая 2021, 22:10

- |

По пока официально неподтвержденной информации Apple (AAPL) разрабатывает оборудование 5G, которое будет использоваться в моделях iPhone с 2023 года. Ещё в марте аналитический отчет Barclays содержал косвенное подтверждение подобных планов Apple. Bloomberg также сообщал, что старший вице-президент Apple по аппаратным технологиям проинформировал сотрудников о планах компании по разработке «первого внутреннего модема для смартфонов».

В настоящее время компания использует 5G модемы от Qualcomm. Текущее поколение Apple iPhone 12 и другие модели iPhone также оснащены модемом Qualcomm 5G.

Специальный чип 5G, разработанный Apple, помимо других преимуществ, может обеспечить более высокую скорость передачи данных и меньшую задержку (время, необходимое для передачи пакета по сети).

Считаем, что переход также заставит Qualcomm выйти на новые рынки, чтобы компенсировать потерю заказов от Apple. Поскольку продажи производителей смартфонов с 5G на базе Android достаточно вялые, Qualcomm будет вынуждена конкурировать за заказы на рынке недорогих смартфонов, чтобы компенсировать потерю заказов Apple.Миронюк Евгений

Если планы Apple реализуются, и использование собственных модемов будет официально анонсировано, котировки получат поддержку. Текущую просадку можно использовать для покупки бумаг с целью достижения $140/акцию.

ИК «Фридом Финанс»

Утренний обзор

- 11 мая 2021, 13:09

- |

РОССИЙСКИЙ РЫНОК

Читать полный утренний обзор за 11.05.2021

www.ccb.ru/services/analytics/review/8472/?utm_source=smartlab&utm_campaign=daily

Российский рынок открылся падением вслед за снижением нефти на 0.8%.

Индекс МосБиржи снижается на 1,58%, до отметки в 3636,22 пункта, индекс РТС теряет 1,7% и опускается к уровню в 1544,01 пункта.

Лидеры роста — ВТБ (+1,29%), «МосЭнерго» (+0,92%), Банка «Санкт-Петербург» (+0,4%), «М.видео» (+0,61%), «Системы» (+0,41%), «АЛРОСА» (+0,4%), «Мосбиржи» (+0,72%).

Лидеры падения — «Мечела» (-1%), обыкновенные акции «РУСАЛа» (-3,28%), En+ Group (-1,14%).

TCS отчитались по МСФО — чистая прибыль увеличилась на на 57% — до 14,2 млрд рублей по сравнению с 9,0 млрд рублей прибыли за аналогичный период 2020 года. Котировки снижаются на 0,89%.

РАЗВИТЫЕ РЫНКИ

В понедельник S&P 500 SPX, -1,04% упал на 1% до 4 188,43. Индекс Dow Jones Industrial Average DJIA, -0,10% упал на 0,1% до 34 742,82.

Для малых компаний и акций технологических компаний был тяжелый день. Nasdaq COMP, -2,55%, потерял 2,5% до 13 401,86, а индекс Russell 2000 упал на 2,6% до 2 212,70.

( Читать дальше )

Я тоже хочу поучаствовать в этом "ПОЛЕ ЧУДЕС".

- 09 мая 2021, 18:12

- |

Да, речь пойдет о крипте. Хотя ее не люблю, но уже перевариваю. )).

Как сказал толерантный Баффет о своем отношении к биткойну:

«Скорее всего, нас слушают сотни тысяч людей, у которых есть биткоины, и два человека, у которых их нет, — ответил он. Соответственно, у нас есть выбор: разозлить 400 000 человек и сделать их несчастными, или осчастливить двух человек, это просто абсурд».

Короче, уклонился, хотя прозрачно намекнул.

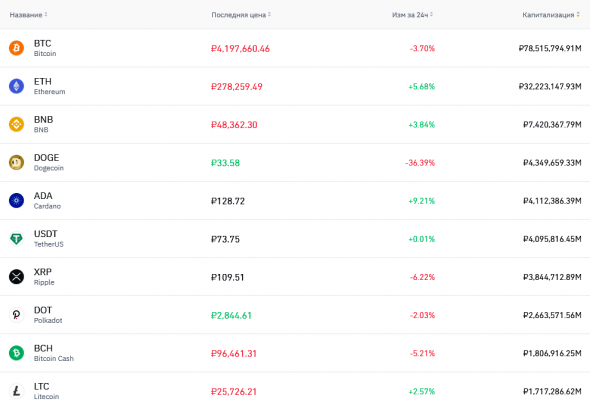

А я пошел на www.binance.com/ru/markets и лично убедился, что куда веселей торговать хот догами )), очень горячей собакой DOGE, которая летает + — 35 % в день, чем корпеть над могучим AAPL, который от силы двинет + — 10 % за месяц.

Решил вернуться к сектору крипты в целом, не ограничиваясь гороскопом одного биткоина.

Задача сложная, но посильная для моего интеллекта. И козерожьей упёртости.

Идея вернуться к крипте подкрепилась следующими информационными триггерами.

( Читать дальше )

Построение оптимального портфеля за полторы минуты (консольная программа)

- 09 мая 2021, 17:33

- |

Тут на днях накидал прогу небольшую по теме Efficient Portfolio Frontier для российских бумаг.

Собственно, данные берёт из Yahoo (трёх-летний период).

Используется, понятное дело, Adjusted Close Price (так требует теория).

Суть проги простая — генерирует 100 тысяч возможных портфелей из списка бумаг, которые вводите в консоль (там выйдет строчка).

Не стал пользоваться SciPy оптимизатором (для тех, кто в теме), смысла в этом не вижу, потому что расхождение между показателями очень низкое.

Программа показывает два портфеля и вытаскивает график:

- Один из портфелей, значит, это портфель для максимального значения коэффициента Шарпа (Безрисковую ставку впишите в консоль);

- Другой — портфель с минимальной волатильностью. В обеих случаях будет указан вес для бумаг.

Как пользоваться:

1) Запускаете программу и немного ждете, пока у вас откроется консоль со строчкой ввести тикеры;

2) Вводите тикеры (как их вводить, написал чуть ниже), плюс на картинке увидите.

( Читать дальше )

Ждем TSLA по 350 баксов. На полном серьезе.

- 08 мая 2021, 21:46

- |

Давно слежу за одним телеграм каналом, родственным по духу...

Взлетает на Луну и дальше… регулярно исправно.

А недавно они открыли ютуб канал, и теперь можем лицезреть расширенные занятия по ТА, согласно Фибоначчи и не только.

С самого начала я знаю своё слабое звено = ТА, которое они выполняют профессионально. Это достаточно массовый пробел, а не только мой личный.

Однако я хочу скомпенсировать их недостающее звено… АСТРО ТАЙМИНГ.

Цены по теханализу выдают на ура! К примеру, сегодняшнее видео на заставке говорит нам… ждите ТЕСЛА по 350 баксов ! И точка.

Там же технический прогноз по AAPL + нашему русскому маил групп.

Что любопытно, совсем недавно я выпустил очередное свое видео в блоге: smart-lab.ru/blog/695048.php => «AAPL, технический анализ, в сочетании с астро прогнозом.»

И нате вам, сегодня ребята из «ту зе мун»… выдали свой ТА по

( Читать дальше )

AAPL, технический анализ, в сочетании с астро прогнозом.

- 07 мая 2021, 15:36

- |

Не претендую на великий вклад в Технический Анализ, подаю материал кое в чем примитивно.

Но сегодня моя задача… в интеграции всем знакомого ТА, с Астрологическим Таймингом.

( Читать дальше )

Квартальный отчет Apple - возможно главный бенефициар вертолетных денег

- 01 мая 2021, 21:41

- |

Накануне Apple (AAPL) опубликовала отчет за 2 квартал 2021 финансового года. Выручка за 2 квартал финансового 2021 г. выросла на 53,6% до $89,58 млрд по сравнению с 58,31 годом ранее. Прибыль в расчете на 1 акцию (EPS) составила $1,41 в сравнении с $0,64 за 2Q20. Аналитики Wall Street ожидали в среднем, что выручка составит $77 млрд, а EPS $0,98. Apple завершила квартал с денежной позицией $69,8 млрд и чистым долгом $51,8 млрд. Маржинальность бизнеса 42,5%.

Подробнее о результатах Apple за 1 квартал финансового 2021 г. читайте здесь.

За первое полугодие финансового 2021 г. выручка Apple составила $201,02 млрд, что на 34% больше, чем за тот же период годом ранее. Прибыль в расчете на 1 акцию составила $3,11 по сравнению с $1,91.

Выручка компании складывается из двух больших сегментов — продукты (телефоны, смарт-часы, ноутбуки, наушники, аксессуары) и сервисов (подписки). Сегмент Products во 2Q2021 вырос на 61,6% до $72,68 млрд, за первое полугодие на 35,7% до $168,36 млрд. Сегмент Services показал более скромные темпы роста, во 2Q2021 г. вырос на 26,6% до $16,9 млрд, за первое полугодие вырос на 25,3% до $32,66.

( Читать дальше )

Эффективность или дешевизна. Что важнее при отборе компаний.

- 30 апреля 2021, 13:53

- |

Эффективность или дешевизна. Что важнее при отборе компаний.

Доброго времени суток. Каждый кто занимается отбором ценных бумаг сталкивался с муками выбора в пользу дешевой и менее эффективной компанией или дорогой и более эффективной. Об этом и статья.

Небольшой вводный курс для новичков.

Классическим показателем оценки стоимости компании является мультипликатор P/E. То есть, капитализацию компании (количество акций в обращении умноженное на текущую цену) делим на чистую прибыль из последнего годового отчета. Если капитализация компании 200 миллионов, а зарабатывает она 10, то 200/10=20. P/E=20. Отбросим ряд нюансов, и предположим, что у компании не будет меняться цена акций и чистая прибыль. Тогда наша инвестиция удвоится за 20 лет. Мы используем показатель E/P вместо P/E. Почти то же самое, но смотрим в процентах. (10/200) *100=5%. То есть эта инвестиция будет приносить нам 5% годовых.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал