SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера zet

Вебинар по TSLaby, который проходил на смартлабе

- 16 января 2013, 16:42

- |

В вебинаре показано как писать скрипт для TSLaba на C#:

Развернутая статья по вебинару здесь:

http://smart-lab.ru/company/stock-edu/blog/96958.php

вебинары на смартлабе:

http://webinar.smart-lab.ru/

Развернутая статья по вебинару здесь:

http://smart-lab.ru/company/stock-edu/blog/96958.php

вебинары на смартлабе:

http://webinar.smart-lab.ru/

- комментировать

- 55 | ★32

- Комментарии ( 3 )

ответы на вопросы по опционам (фуршет)

- 16 января 2013, 12:21

- |

я решил регулярно отвечать на вопросы по опционам (пока раз в месяц после очередной экспирации).

общее правило такое — если ко мне в личку (в том числе во всех асоциальных сетях) приходят вопросы по опционам — я просто буду их накапливать и отвечать здесь. также буду отвечать на все вопросы в данном топике.

вопросов не много, но часть из них я просто игнорирую. вот хороший пример вопроса на игнор: «здраствуйте где можна скемта пообщатса про опцыоны». не скажу что я не понял смысла вопроса, но форма подачи меня не устраивает абсолютно, хотя слова «здравствуйте», «где» и «про» выглядят вполне сносно.

сегодня для затравки только один вопрос (смарт-лаб)

------------------------------------------------------

«Скажите пожалуйста, каким образом вы анализируете волтильность цены базового актива и волатильность опционов с целью принятия решения о торговле опционами? Какие сервис используете для анализа опционных «греков»?

Меня интересует это с целью краткосрочной покупки и продажи волатильности на рынке посредством опционов — например, краткосрочные покупки и продажи стреддлов. „

( Читать дальше )

общее правило такое — если ко мне в личку (в том числе во всех асоциальных сетях) приходят вопросы по опционам — я просто буду их накапливать и отвечать здесь. также буду отвечать на все вопросы в данном топике.

вопросов не много, но часть из них я просто игнорирую. вот хороший пример вопроса на игнор: «здраствуйте где можна скемта пообщатса про опцыоны». не скажу что я не понял смысла вопроса, но форма подачи меня не устраивает абсолютно, хотя слова «здравствуйте», «где» и «про» выглядят вполне сносно.

сегодня для затравки только один вопрос (смарт-лаб)

------------------------------------------------------

«Скажите пожалуйста, каким образом вы анализируете волтильность цены базового актива и волатильность опционов с целью принятия решения о торговле опционами? Какие сервис используете для анализа опционных «греков»?

Меня интересует это с целью краткосрочной покупки и продажи волатильности на рынке посредством опционов — например, краткосрочные покупки и продажи стреддлов. „

( Читать дальше )

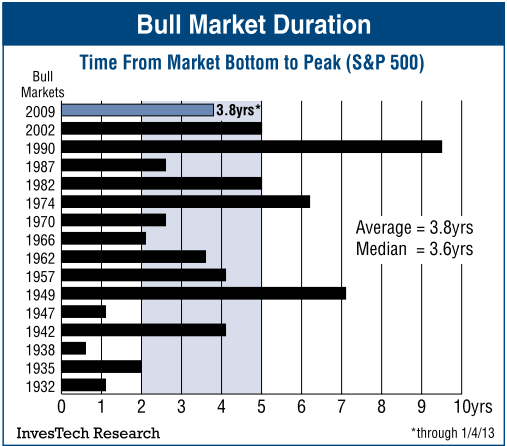

Сколько длится бычий рынок?

- 16 января 2013, 11:35

- |

Изучение динамики индекса S&P, начиная с 1929-го года, показывает, что, в среднем бычий тренд на рынке длится 3,8 года. Столько же длится бычий рынок на американских биржах, если считать от марта 2009-го до текущего момента. Очевидно, что скоро настроения на рынке могут поменяться на медвежьи. Деревья, как известно, не растут до неба.

Источник: GlobalStocks.ru

Взгляд из Америки, часть 2

- 15 января 2013, 11:38

- |

«Если тут наступит деспотия, я предпочел бы эмигрировать в страну без претензий на любовь к свободе — в Россию, например, где деспотизм может считаться чистым, без низменной примеси лицемерия» — Авраам Линкольн.

Сегодня мы более подробно поговорим о внутренних угрозах российского общества и путях их преодоления. Вопросы совершения торговых операции будем обсуждать по мере поступления сигналов и совершения сделок. Позиции открыты до Нового года и будет некорректным рассказывать о достижениях прошлого. Лучше совершать сделки в он-лайн режиме и объяснять причины входа. Стратегии у нас инвестиционные и торопиться не нужно.

Время учиться и время вкладывать деньги с умом. Сегодня перед Россией открываются огромные перспективы, не только вернуть утраченное, но и достигнуть новых высот. Главное правильно определить путь развития. Россия единственная страна, чьих внутренних резервов будет достаточно для рывка, как в экономическом плане, так и социальном и духовном. Возвращаясь к содержанию прошлого поста, важно отметить, что проблемы коррупции, бедности и оттока капитала намного сильнее бьют по населению России, чем интересуют толстосумов с Wall Street. Толстосумам все равно на духовность, традиции, подчас и население той страны, куда они вкладывают деньги. Их задача получить прибыль, желательно быстрее и любой ценой. В кругу инвестиционной элиты это принято называть инвестиционный климат. И это является главной макроэкономической задачей любого правительства. В сфере улучшения инвестиционного климата государство должно действовать в следующих направлениях:

- Законодательство и его соблюдение. Тут более всего (даже больше, чем на явно антиинвестиционную направленность налогов) упирают на потребность в стабильности правил игры, устанавливаемых законами и подзаконными актами, говорят о давно назревшей потребности в законодательном обеспечении льгот инвесторам – или хотя бы гарантий неухудшения условии в ходе осуществления инвестпроектов.

- Инфраструктура. Несомненно, что за годы реформ созданы основные элементы инфраструктуры рынка ценных бумаг. Ни для притока капитала в бизнес, ни для вывода капитала из бизнеса фондовый рынок практически не используется и в своем нынешнем виде использоваться не может. О такой важной части инвестиционной инфраструктуры, как банковская система и ее регулирование, говорят однозначно плохо. Российские предприятия предпочитают получать кредиты за рубежом, чем в отечественных банках. В результате корпоративный внешний долг российских предприятий по некоторым оценкам сопоставим с объемами ВВП РФ и увеличился за первое полугодие 2012 года на 7,3% до 585 млрд. долларов, что превышает 510 млрд. рублей золотовалютных резервов России, которые являются своего рода «залогом» для иностранных кредитов госпредприятиям и госбанкам.

- Внутрифирменные факторы. Многие отмечают неготовность большинства российских компаний, нуждающихся в инвестициях, к реальной работе по их привлечению. Говорят о недостаточной транспарентности наших предприятий, о непонятной западным инвесторам системе бухучета, об отсутствии у большей части компаний ясной стратегии, о категорическом нежелании менеджеров допускать инвесторов к рычагам управления – и вообще о несовместимости менталитета иностранных инвесторов и наших директоров. В дополнение к этому букету обычно упоминают незащищенность прав миноритарных акционеров.

( Читать дальше )

Объем заемных средств, используемых хеджевыми фондами для спекуляций на рынке акций США на максимуме за последние 8 лет

- 14 января 2013, 21:42

- |

Вычитал тут статейку , думаю будет интересно многим ....

Как следует из данных Morgan Stanley, объем заемных средств, используемых хеджевыми фондами для спекуляций на рынке акций США, достиг максимального значения для этого времени года как минимум за последние восемь лет. Одновременно с этим аналогичный показатель для брокерских компаний, обслуживающих клиентов на NYSE, вырос до рекордного уровня с февраля 2008 года, что повышает вероятность резкого обвала цен, но в тоже время и демонстрирует растущую уверенность инвесторов в продолжении аптренда. Принимая во внимание тот факт, что с начала текущей бычьей фазы на американском фондовом рынке в начале 2009 года подавляющему большинству управляющих активами с завидной постоянностью не удавалось ни обогнать, ни хотя бы догнать рынок, нынешнее желание трейдеров принять на себя повышенные риски не выглядит удивительным. Несмотря на то, что более высокое «плечо» означает возможность получения более высоких убытков, рекордные корпоративные прибыли и заниженная по историческим меркам стоимость американских компаний заставляет инвесторов занимать деньги для покупки акций в надежде на рост S&P 500 к историческому максимуму и выше. Отметим, что, как следует из данных Hedge Fund Research и International Strategy & Investment Group, подавляющее большинство управляющих активами пропустили 15-процентное ралли индекса, начавшееся в июне прошлого года, так как в то время занимали короткие позиции, рассчитывая на снижение рынка. Источник: Forexpf.Ru

Как следует из данных Morgan Stanley, объем заемных средств, используемых хеджевыми фондами для спекуляций на рынке акций США, достиг максимального значения для этого времени года как минимум за последние восемь лет. Одновременно с этим аналогичный показатель для брокерских компаний, обслуживающих клиентов на NYSE, вырос до рекордного уровня с февраля 2008 года, что повышает вероятность резкого обвала цен, но в тоже время и демонстрирует растущую уверенность инвесторов в продолжении аптренда. Принимая во внимание тот факт, что с начала текущей бычьей фазы на американском фондовом рынке в начале 2009 года подавляющему большинству управляющих активами с завидной постоянностью не удавалось ни обогнать, ни хотя бы догнать рынок, нынешнее желание трейдеров принять на себя повышенные риски не выглядит удивительным. Несмотря на то, что более высокое «плечо» означает возможность получения более высоких убытков, рекордные корпоративные прибыли и заниженная по историческим меркам стоимость американских компаний заставляет инвесторов занимать деньги для покупки акций в надежде на рост S&P 500 к историческому максимуму и выше. Отметим, что, как следует из данных Hedge Fund Research и International Strategy & Investment Group, подавляющее большинство управляющих активами пропустили 15-процентное ралли индекса, начавшееся в июне прошлого года, так как в то время занимали короткие позиции, рассчитывая на снижение рынка. Источник: Forexpf.Ru

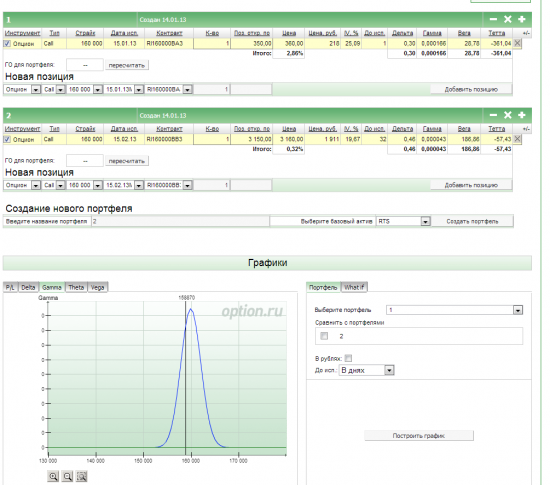

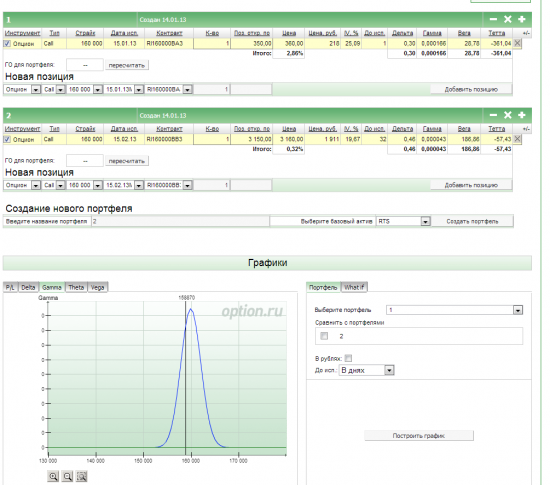

Сегодняшний день: покупка волатильности - в учебник!

- 14 января 2013, 21:06

- |

Сегодняшний день нужно запомнить как учебное пособие как торговать волатильностью, какие опционы нужно выбирать.

Сравнить нужно, например, 160 колы с экспирой завтра и через месяц.

И становится понятно, что теория не врёт, интерес представляют позиции с малой вегой и большой гаммой. То и другое в совокупности обеспечивают чрезвычайно «крутой» профиль дельты, что как пишут в книжках, обеспечивает максимальную нелинейность и «страшную выгоду» торговли опционами)))). Платится, конечно, за это тэтой. Но не в трендовые периоды.

Сильно рекомендую посмотреть на дельту истекающего опциона и сравнить той же с экспирой через месяц.

Цены истекающего кола скакнули сегодня с 200 на 650, а через месяц с 2700 на 3400 — есть разница! А всё Гамма и Вега!

Явно видна роль Веги — как она «выполаживает» дельту. И что такое Гамма!!!!, когда она большая!!!!

А самое главное — это понимание того, что есть «уже готовые» предложенные обстоятельства в виде готовых «греков», а есть текущая вариативность( изменчивость, волатильность) рынка, которая отвечает за конкретную реализацию — это к вчерашнему разговору о волатильности.

Успехов!

Сравнить нужно, например, 160 колы с экспирой завтра и через месяц.

И становится понятно, что теория не врёт, интерес представляют позиции с малой вегой и большой гаммой. То и другое в совокупности обеспечивают чрезвычайно «крутой» профиль дельты, что как пишут в книжках, обеспечивает максимальную нелинейность и «страшную выгоду» торговли опционами)))). Платится, конечно, за это тэтой. Но не в трендовые периоды.

Сильно рекомендую посмотреть на дельту истекающего опциона и сравнить той же с экспирой через месяц.

Цены истекающего кола скакнули сегодня с 200 на 650, а через месяц с 2700 на 3400 — есть разница! А всё Гамма и Вега!

Явно видна роль Веги — как она «выполаживает» дельту. И что такое Гамма!!!!, когда она большая!!!!

А самое главное — это понимание того, что есть «уже готовые» предложенные обстоятельства в виде готовых «греков», а есть текущая вариативность( изменчивость, волатильность) рынка, которая отвечает за конкретную реализацию — это к вчерашнему разговору о волатильности.

Успехов!

RIH3 может сорваться вниз на 10%

- 14 января 2013, 18:30

- |

Рынок подошел к значимым локальным уровням 159000-162000.

На данный момент ситуация складывается в пользу быков и все ждут дальнейшего роста.

Но именно в такие моменты и происходит быстрое падение которое пока будет расцениваться как коррекция.

Но сейчас следует учитывать некоторые факторы являющиеся индикаторами возможной коррекции.

Во первых с ноября рынок рос без какой либо коррекции и на данный момент является достаточно перекупленным.

Волатильность остается на довольно низком уровне. А точнее сказать на минимумах за последний год. (Трейдеры расслабились и поверили в бесконечный рост.)

Обозримые уровни возможной коррекции находятся в районе 144000. Там же возможно и будет оттестирован пробитая линия даунтренда.

Если все же сила быков окажется на высоте и им хватит сил тащить рынки дальше то цель роста после выхода из коридора 159-162 будет 174700.

Мы на данным момент сокращаем длинные позиции по основным акциям и фьючерсам.

Фибоначчи, видео

- 14 января 2013, 03:10

- |

По мотивам промелькнувшего недавно поста про последовательность Фибоначчи. Музыку тоже включаем.

"проблема" у американских банков

- 13 января 2013, 22:03

- |

перепост из ЖЖ: http://ugfx.livejournal.com/1058214.html

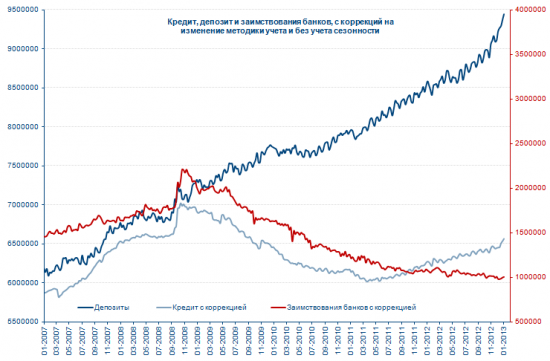

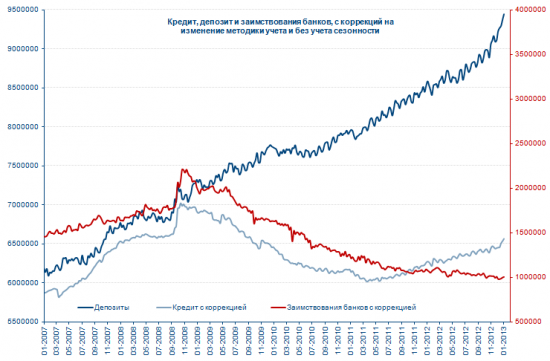

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал