SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера xTestero

Опционы - день экспирации.

- 11 сентября 2012, 12:15

- |

В след понедельник 17.09.12 у нас экспирируется очередная квартальная серия опционов на Ри.

Нередко всего лишь за пару часов до экспирации опционы вне денег (у денег) на Ри стоят 300-400 п, и если мы считаем, что за оставшиеся им часы жизни в деньги они не попадут, можно попытаться их продать, держа руку на спусковом крючке дельта-хеджера.

С другой стороны, возможны расклады, когда опцион резко пересекает страйк и прет в денежную зону скажем на 1000 п, учетверяясь в цене за час-два. Если проинтуичить подобный расклад, можно с допустимым риском сделать голую покупку гаммы в надежде на быстрый и существенный выхлоп.

Коллеги, хочу спросить — торгует ли кто-то целенаправленно опционы именно в день экспирации?

Нередко всего лишь за пару часов до экспирации опционы вне денег (у денег) на Ри стоят 300-400 п, и если мы считаем, что за оставшиеся им часы жизни в деньги они не попадут, можно попытаться их продать, держа руку на спусковом крючке дельта-хеджера.

С другой стороны, возможны расклады, когда опцион резко пересекает страйк и прет в денежную зону скажем на 1000 п, учетверяясь в цене за час-два. Если проинтуичить подобный расклад, можно с допустимым риском сделать голую покупку гаммы в надежде на быстрый и существенный выхлоп.

Коллеги, хочу спросить — торгует ли кто-то целенаправленно опционы именно в день экспирации?

- комментировать

- 108 | ★3

- Комментарии ( 43 )

Ищу забугорные сайты с различными торговыми системами.

- 09 сентября 2012, 11:32

- |

Кто нить может накидать забугорных сайтов с ТС? Можно даже видео, неполные, итд

Практика принципа меньшинства победителей (продолжение)

- 08 сентября 2012, 09:46

- |

Люди склонны регулярно искать способы самоутвердиться. Что может быть славней для трейдера, чем купить по минимуму или продать по максимуму. Этим подвигом потом долго можно хвастать перед коллегами, да и перед самим собой тоже.

Этим же объясняется большая заточенность трейдеров на диапазонную торговлю, нежели на торговлю новых движений, ведь любой диапазон это набор разворотов.

Значит, если большинство гоняется за разворотами игнорируя продолжения, нужно делать ровно наоборот.

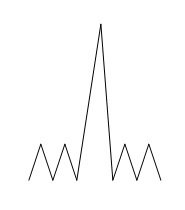

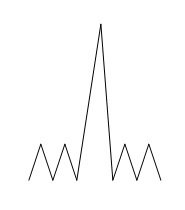

Теперь рассмотрим простой пример (см.рис.).

По терминологии технического анализа это «шип». В данном примере это локальный признак разворота в сторону будущего движения вниз, так написано в любом учебнике по теханализу.

Если рассмотреть этот шип как отдельный диапазон цен, видно, что в нижней части диапазона рынок находится подавляющую часть времени, в то время как в верхней части он был ненадолго и один раз. Причем ценовая поддержка снизу известна и явно видна, а сверху стала понятна только апостериори, когда движение вверх уже состоялось, повторных движений туда рынок уже не делает. Шансов купить рынок дает много, а продать был только один, и тот в режиме «угадал — не угадал». Получаем, что из таких простых представлений купить заметно комфортнее, чем продать. Большинство выберет то, что комфортнее – будет покупать. А, что предпочтет большинство, то как раз и не стоит делать. Значит нужно продавать!

( Читать дальше )

Этим же объясняется большая заточенность трейдеров на диапазонную торговлю, нежели на торговлю новых движений, ведь любой диапазон это набор разворотов.

Значит, если большинство гоняется за разворотами игнорируя продолжения, нужно делать ровно наоборот.

Теперь рассмотрим простой пример (см.рис.).

По терминологии технического анализа это «шип». В данном примере это локальный признак разворота в сторону будущего движения вниз, так написано в любом учебнике по теханализу.

Если рассмотреть этот шип как отдельный диапазон цен, видно, что в нижней части диапазона рынок находится подавляющую часть времени, в то время как в верхней части он был ненадолго и один раз. Причем ценовая поддержка снизу известна и явно видна, а сверху стала понятна только апостериори, когда движение вверх уже состоялось, повторных движений туда рынок уже не делает. Шансов купить рынок дает много, а продать был только один, и тот в режиме «угадал — не угадал». Получаем, что из таких простых представлений купить заметно комфортнее, чем продать. Большинство выберет то, что комфортнее – будет покупать. А, что предпочтет большинство, то как раз и не стоит делать. Значит нужно продавать!

( Читать дальше )

WealthLab: код оценки линейности эквити

- 06 сентября 2012, 19:39

- |

Программа тестирования торговых стратегий WealthLab снабжает пользователя довольно скудной информацией о результатах тестирования. Но если в режиме одиночного запуска по информации, разбросанной по нескольким окнам, еще можно составить себе общее представление о получившейся стратегии, то в режиме оптимизации нам предоставляется только минимальная информация (прибыль, маскимальная просадка, рекавери фактор, профит фактор и пр.). Понятное дело – лучше, чем ничего. Однако, частенько бывает, что результаты все отличные, а посмотришь на эквити – сразу понимаешь, что это в торговлю пускать нельзя.

Приходится множество вариантов запускать в режиме одиночного запуска, смотреть эквити, график общей просадки (который в велсе тоже строится не пойми как), распределение сделок и только тогда уже делать вывод о том, удачные результаты получились или не очень. В отличие от 4-ой версии, где пользователю было позволено дополнять таблицу результатов оптимизации своими графами, 5-ая (и, как я понял, но не проверял, 6-ая) версии этого не позволяют.

( Читать дальше )

Приходится множество вариантов запускать в режиме одиночного запуска, смотреть эквити, график общей просадки (который в велсе тоже строится не пойми как), распределение сделок и только тогда уже делать вывод о том, удачные результаты получились или не очень. В отличие от 4-ой версии, где пользователю было позволено дополнять таблицу результатов оптимизации своими графами, 5-ая (и, как я понял, но не проверял, 6-ая) версии этого не позволяют.

( Читать дальше )

Пост для А.Г.

- 04 сентября 2012, 23:29

- |

Честно, ходил на встречу смартлаба, исключительно чтобы послушать выступление А.Г. (не Герчика) и немного пообщаться с нужными людьми. В целом все понравлось, кроме зверского холода, не люблю я его. Вполне себе серьзная аудитория собралась, 500 рублей за вход творят чудеса. Герчику отдельное спасибо за фуршет :) Еще очень понравился покер.

Теперь к сути. Вот в презентации Александр Борисович говорит о подходе к контртрендовой торговле и способах ее улучшить. В качестве way-to-go предлагаюся следующие мероприятия — уменьшение таймфрейма, усреднение убыточной позиции и тейкпрофит <= стоп-лосса. Ну так для всего этого идеально подходят опционы, надо только допились напильником :)

На слайде контртрендовой системы шорт — продали колл на страйк наверх, выросло до него — усреднились, если система показывает тренд (не-опционная-дельта поменяла знак), закрыли фьючом (синтетический стрэддл на деньгах), растет дальше, добавили еще фьюча (проданный синтетический пут на деньгах) + лонг фьючерса уже в трендовом варианте. Получается, что если какая-то времянка осталась, мы ее тоже потихонечку подстрижем. На откате сдаем фьючерсы обратно. По сути, размыкается синтетический фьюч (которым мы реплицируем обычный по теореме о паритете), убираем путовую ногу и пользуемся наличием страйков повыше. Правда получаем экспозицию по веге, но для проданных коллов это не так страшно — катимся по ухмылке вниз.

( Читать дальше )

Теперь к сути. Вот в презентации Александр Борисович говорит о подходе к контртрендовой торговле и способах ее улучшить. В качестве way-to-go предлагаюся следующие мероприятия — уменьшение таймфрейма, усреднение убыточной позиции и тейкпрофит <= стоп-лосса. Ну так для всего этого идеально подходят опционы, надо только допились напильником :)

На слайде контртрендовой системы шорт — продали колл на страйк наверх, выросло до него — усреднились, если система показывает тренд (не-опционная-дельта поменяла знак), закрыли фьючом (синтетический стрэддл на деньгах), растет дальше, добавили еще фьюча (проданный синтетический пут на деньгах) + лонг фьючерса уже в трендовом варианте. Получается, что если какая-то времянка осталась, мы ее тоже потихонечку подстрижем. На откате сдаем фьючерсы обратно. По сути, размыкается синтетический фьюч (которым мы реплицируем обычный по теореме о паритете), убираем путовую ногу и пользуемся наличием страйков повыше. Правда получаем экспозицию по веге, но для проданных коллов это не так страшно — катимся по ухмылке вниз.

( Читать дальше )

По советам опытных сделал вторую диверсификацию

- 04 сентября 2012, 19:10

- |

Первая диверсификация была разделение на две несвязных стратегии.

Прислушался к советам и решил добавить Si, как второй по ликвидности.

Взял те же две стратегии, подобрал их параметры(в сумме 10 штук) для Si.

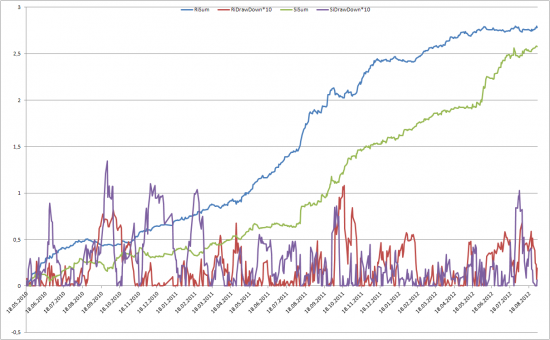

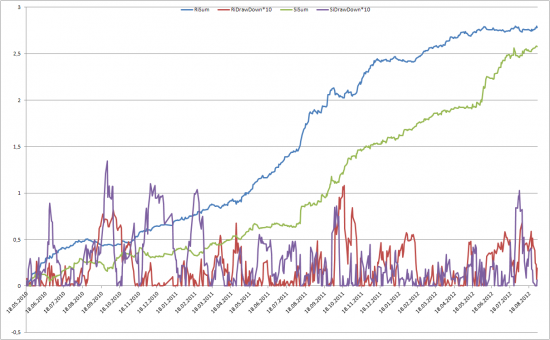

С мая 2010 года Ri:

Прибыль 442907 пунктов — 278%

Максимальная просадка 19610 — 12,3%

si: Прибыль 21047пунктов — 69%

Максимальная просадка 1099 — 3.6%

Т.е. чтобы доход по Si увеличить до дохода по Ri надо увеличить плечо на Si, легко посчитать на сколько.

Получилась вот такая картинка (числа уже не аболютные, а относительные, по отношению к средней цене за 2 года):

( Читать дальше )

Прислушался к советам и решил добавить Si, как второй по ликвидности.

Взял те же две стратегии, подобрал их параметры(в сумме 10 штук) для Si.

С мая 2010 года Ri:

Прибыль 442907 пунктов — 278%

Максимальная просадка 19610 — 12,3%

si: Прибыль 21047пунктов — 69%

Максимальная просадка 1099 — 3.6%

Т.е. чтобы доход по Si увеличить до дохода по Ri надо увеличить плечо на Si, легко посчитать на сколько.

Получилась вот такая картинка (числа уже не аболютные, а относительные, по отношению к средней цене за 2 года):

( Читать дальше )

Есть ли табу для опционщиков?

- 04 сентября 2012, 14:26

- |

Думаю очень многие читали топики вроде, ошибки начинающих на рынке, ставьте стопы, не усредняйтесь, режте убытки, давая прибыли течь и прочую дребедень. Точнее, конечно, не дребедень по-сути, но дребедень по исполнению.

Так вот, ошибки торговцев опционами я наблюдаю постоянно и хочу представить шортлист масимально грубых.

1) Торговать гамму

2) На вопрос, «чем вы хеджируете проданные путы?» отвечать — продаем коллы.

3) Брать позу больше, чем на 2/3 счета

4) Собирать спрэд в надежде с надеждой прокатиться на дельте, перед постановкой второй ноги

5) продавать очень широкие стрэнглы

Так вот, ошибки торговцев опционами я наблюдаю постоянно и хочу представить шортлист масимально грубых.

1) Торговать гамму

2) На вопрос, «чем вы хеджируете проданные путы?» отвечать — продаем коллы.

3) Брать позу больше, чем на 2/3 счета

4) Собирать спрэд в надежде с надеждой прокатиться на дельте, перед постановкой второй ноги

5) продавать очень широкие стрэнглы

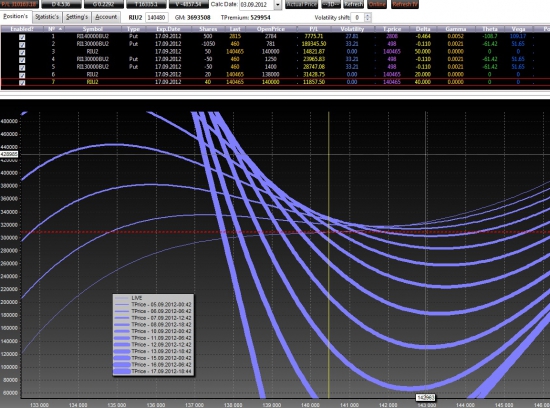

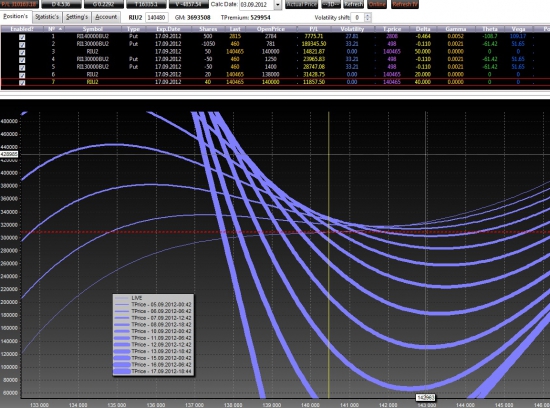

Модификация опционной позиции на сентябре #2

- 03 сентября 2012, 18:50

- |

Ну что сказать?

Был уверен что будем ползти вверх, но тяга принемать решения взвешено и не опираться слишком сильно на интуицию.

С утра понаблюдал и при прохождении 140 000 встал малость вверх.

Вы скажите, дирекционно, ан нет, ошибаетесь.

Посмотрите внимательно на поведение временной стоимости в ближайшие 3 дня. Завтра и послезавтра справа мы получим отрицательную тетту и убыток по веге, который надо компенсировать дельтой. Берем положительное направление, тут может нас ждать только одна проблема: слишком сильное резкое падение к 135 000, ну чтож, будем принимать такой риск.

Что касается теты, она слева начинает расти экспоненциально и отрицательная дельта с течением времени будет компенсирована -1% по индексу 16 часами времени. Итак, текущее положение дел в очередной раз нейтрально к рынку. Ищу удобный момент встать вниз и смотрю с надеждой в область 136 000 пп. к концу недели.

Предыдущая чать тут: http://smart-lab.ru/blog/73358.php

Был уверен что будем ползти вверх, но тяга принемать решения взвешено и не опираться слишком сильно на интуицию.

С утра понаблюдал и при прохождении 140 000 встал малость вверх.

Вы скажите, дирекционно, ан нет, ошибаетесь.

Посмотрите внимательно на поведение временной стоимости в ближайшие 3 дня. Завтра и послезавтра справа мы получим отрицательную тетту и убыток по веге, который надо компенсировать дельтой. Берем положительное направление, тут может нас ждать только одна проблема: слишком сильное резкое падение к 135 000, ну чтож, будем принимать такой риск.

Что касается теты, она слева начинает расти экспоненциально и отрицательная дельта с течением времени будет компенсирована -1% по индексу 16 часами времени. Итак, текущее положение дел в очередной раз нейтрально к рынку. Ищу удобный момент встать вниз и смотрю с надеждой в область 136 000 пп. к концу недели.

Предыдущая чать тут: http://smart-lab.ru/blog/73358.php

Математика и трейдинг

- 03 сентября 2012, 14:43

- |

После того, как не смог даже примерно понять розовую формулу, решил сказать вам правду матушку.

Несколько лет назад, я молился на математику, считал ее граалем и единственным способом заработать в трейдинге. Я открывал Ширяева и понимал, что мне точно ничего не светит, так как я не мог понять и абзаца из этих талмудов.

Я отлавливал в коридорах успешных трейдеров, который закончили физматы, маттехи и прочие университеты и выспрашивал у них значение математики в их трейдинге. И каждый раз получал ответ, что нет там особо никакой математики. Конечно же я не верил. Обманывают, суки, был уверен я.

В итоге, запустив свои логические алгоритмы и заработав первое приличное бабло, мы пустились в глубины Канторовича и Эндрю Пола и взяли на аутсорс хорошего математика. Модели были прекрасны. От взгляда на логарифмы и интегралы кружилась голова. Чуствовалось, что вот оно, скорое богаство!

Как вы и догадываетесь, все эти навороченные матмодели, дававшие красивый результат в Маткаде в реале или дико лосили либо были хуже уже существующих логических алгоритмов.

( Читать дальше )

Несколько лет назад, я молился на математику, считал ее граалем и единственным способом заработать в трейдинге. Я открывал Ширяева и понимал, что мне точно ничего не светит, так как я не мог понять и абзаца из этих талмудов.

Я отлавливал в коридорах успешных трейдеров, который закончили физматы, маттехи и прочие университеты и выспрашивал у них значение математики в их трейдинге. И каждый раз получал ответ, что нет там особо никакой математики. Конечно же я не верил. Обманывают, суки, был уверен я.

В итоге, запустив свои логические алгоритмы и заработав первое приличное бабло, мы пустились в глубины Канторовича и Эндрю Пола и взяли на аутсорс хорошего математика. Модели были прекрасны. От взгляда на логарифмы и интегралы кружилась голова. Чуствовалось, что вот оно, скорое богаство!

Как вы и догадываетесь, все эти навороченные матмодели, дававшие красивый результат в Маткаде в реале или дико лосили либо были хуже уже существующих логических алгоритмов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал