Избранное трейдера За В

Бесплатный Priority Pass для инвесторов (брокеры Сбербанк и ВТБ)

- 20 января 2020, 16:18

- |

Годовой взнос от €89.

Инвесторы и просто граждане, имеющие на своих счетах (считаются любые счета: банковские, ОМС + брокерские!) в Сбербанке и ВТБ капитал в размере от 1,5 млн. рублей (для регионов) и от 2 млн. рублей (для Москвы и московской области) могут получить бесплатные пакеты услуг Сбербанк Премьер или ВТБ Привилегия, которые включают в себя и бесплатный Priority Pass.

Каждый из банков предлагает свои условия.

ВТБ Привилегия (стандартная стоимость 5000 рублей/месяц):

— Priority Pass от 2- 8 посещений, в зависимости от капитала (свыше 5 млн. рублей 8 посещений)

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 68 )

Налоговые юрисдикции "американских" компаний

- 19 января 2020, 14:57

- |

Почему покупка инвестиционных «облигаций» от Сбербанка – плохая инвестиция

- 19 января 2020, 09:54

- |

Брокер Сбербанка, как и другие крупные брокеры, предлагает свои структурные продукты. В общем случае, цель данных продуктов — позволить вкладчику получить доходность в 2-3 раза выше банковского депозита при адекватном уровне повышения риска и работе с относительно крупными суммами (обычно от $10,000-15,000).

Это мой первый пост на Smart-Lab. Будет довольно насыщенный материал. Приведу для доказательств цифры и точное обоснование, почему покупка рассматриваемых структурных инструментов является неудачной идеей.

Для этого придется немного окунуться в базовые основы и формулы теории вероятностей. С их помощью мы посчитаем ожидаемую доходность данного продукта, после чего вы сами сможете сделать вывод – стоит или нет вкладывать свои деньги в подобные продукты от Сбербанка.

Среди структурных продуктов есть нечто, называемое «ИОС» — инвестиционные «облигации» Сбербанка. Слово «облигации» в кавычках, поскольку данный продукт ничего общего с настоящими облигациями не имеет. Видимо, в попытке любой ценой привлечь широкие слои населения в инвестиции и в то же время максимально на этом заработать банк дошёл до того, что достаточно рискованные продукты начал назвать облигациями. В то время как это опционный инструмент с негарантированной доходностью, и по своей природе имеет гораздо худший показатель «доходность / риск», чем обыкновенные гос. облигации ОФЗ.

( Читать дальше )

Как разваливается денежная система в России

- 18 января 2020, 11:47

- |

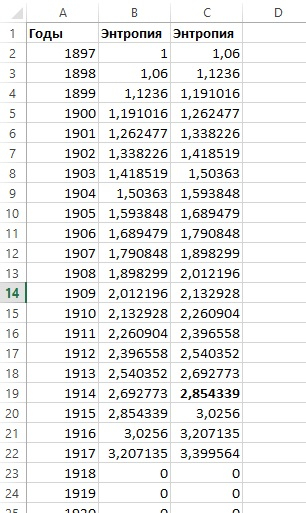

Финансовая система тоже имеет свою энтропию и с каждым годом она возрастает что вызывает повышение энергии в системе и выброс этой энергии в среду.

Можно попытаться рассчитать уже накопленные дисбалансы.

На истории

Вариант 1

начальный год расчета 1897 с началом массового золотого оборота в царской России.

Уже 1908 начались структурные дисбалансы в торговом обороте ( устойчивое отрицательное сальдо торгового баланса)

1914 год упал курс бумажного рубля на 70 %

1917 год полное прекращение существования царского бумажного рубля.

Взял 1897 год за единицу.

Накопление энтропии взял равной 6% в год.

Как только энтропия накапливается до числа е =2,7 то происходит выброс энергии и начало полной разбалансировки.

Как видим энтропия до порогового значения 2,7 накопилась к 1914 году.

Сразу в этот год нарушилось обращение бумажного рубля к золоту.

( Читать дальше )

Инвестируете ли Вы в золото и серебро используя инструменты GLDRUB_TOM и SLVRUB_TOM на валютной площадке Мосбиржи?

- 18 января 2020, 02:01

- |

Инвестируете ли Вы в золото и серебро используя инструменты GLDRUB_TOM и SLVRUB_TOM на валютной площадке Мосбиржи?

Складывается впечатление что народ вообще не в курсе такой возможности, а она есть:

— золото https://www.moex.com/ru/issue/GLDRUB_TOM/CETS

— серебро https://www.moex.com/ru/issue/SLVRUB_TOM/CETS

По сути это ОМС, но с минимальные спредами и комиссиями. Сам пользуюсь этими инструментами с 2018 года, через брокера Кит Финанс, вот их презентация https://brokerkf.ru/doc/presentation/dragmetally-17.pdf

Если открыть графики то мы увидим, что сделок практически нет, но оно и понятно, список брокеров, предоставляющих возможность торговать данными инструментами не велик и все они не в топе списка. В основном топовые брокеры=банки=держатели ОМС счетов, им внутренняя конкуренция не нужна, но почему Брокер Тинькофф не предоставит такую возможность мне не понятно, ведь ОМС у него нет.

Что касается самих инструментов GLDRUB_TOM и SLVRUB_TOM:

— маркет мейкер присутствует, правда временами отваливается. Справедливости ради скажу, что отсутствие маркет мейкера периодически наблюдаю и в других инструментах, например в ETF от Finex.

— по серебру лоты более чем комфортные 1 лот=100 грамм серебра, что-то около 3500 рублей.

— по золоту хуже, 1 лот=10 грамм, цена лота более 30000 рублей. Сравнивая с FXGD разница в стоимости лота в более чем 40 раз.

Со своей стороны отправлял предложение в Мосбиржу, с просьбой разбить лот GLDRUB_TOM, 1лот=1 грамм, по цене было бы вполне комфортно, но пока молчат :(

Меня интересовал вопрос, что будет с записями о приобретенных мной граммах золота и серебра в случае банкротства брокера, ну а вдруг.

В Кит Финансе мне ответили, что информация о принадлежности граммов к тому или иному клиенту хранится у брокера, центральный депозитарий её не имеет. Это мне совсем не нравится. Мало того что брокеры имеющие доступ к GLDRUB_TOM и SLVRUB_TOM мелкие, так еще есть риск потери актива полностью.

Надеюсь больше инвесторов узнают об этих инструментах и возможно топовые брокеры обратят на них свое внимание, особенно интересует ВТБ :)

Стол-трансформер с регулируемой высотой (БЕКАНТ) из Икеи. Специально для трейдинга:)

- 17 января 2020, 16:06

- |

Раньше я гуглил эти столы, они были дорогие (в районе 100К), а тут гулял по Икее в новогодние праздники и увидел там такой стол дешевле 50. Сразу заинтересовался, но покупать не стал, всё-таки, прайс кусачий, согласитесь.

Второе обстоятельство… На новогодних опять-таки мало двигался, дай думаю, разомнусь. Решил присесть 200 раз. Не давидыч конечно, но всё же. Жопа не порвалась, но часа через три защемило нерв в крестце. Дня два было терпимо, а потом нерв воспалился и я вообще не мог двигаться. Проблему со спиной решил на удивление быстро, мой второй целитель мне за два раза снял всё. Это невероятно, я уже сегодня в теннис играл, а неделю назад ходить не мог.

В общем, второе обстоятельство вкупе с ценностью №1 — здоровье решил, что на здоровье лучше не экономить.

Итак, делай раз:

Про стул кстати даже не спрашивайте:( Стоит космос, а разницы никакой.

Делай двас:

( Читать дальше )

я шопоголик

- 17 января 2020, 15:03

- |

Я не могу держать в портфеле то, что мне не интересно. То, во что я не верю и чего не понимаю (за это виню только себя, конечно) — тоже не хочу держать.

На самом деле, это великий прорыв, что людям дали возможность инвестировать в иностранные акции. Уже несколько лет, как меня не заботит курс рубля, не заботят цены на нефть. Не это ли свобода?

Более того, на бирже Санкт-Петербурга скоро будут активы и из Европы. Пока торговать не запретили таким как я — с капиталом менее 1 млн руб, я продолжаю получать удовольствие и инвестировать в компании из разных отраслей экономики США. Продолжаю изучать передовые бизнесы планеты. Одно это радует больше, чем возможность сохранять в долларах США и получать прибыль выше, чем вклад в банке.

( Читать дальше )

Кто не понял, тот поймёт или Гайана делает рывок.

- 06 января 2020, 10:54

- |

--------------------

На конец 2019 года в РФ работали 4274 компании с немецким капиталом против 6200 на 2014 год.

За ушедший год их число сократилось еще на 8%, или на 370 компаний.

--------------------

Китайская PetroChina — одна из крупнейших нефтегазовых компаний в мире. Но вознаграждение главы PetroChina в 115 раз меньше, чем у главы Роснефти.

PetroChina Стоимость: $144 млрд Вознаграждение главы: $113 000

Роснефть Стоимость: $77 млрд Вознаграждение главы: $13 000 000.

--------------------

В среднем россияне, по данным Росстата, тратят на еду 5,5 тысячи рублей в месяц.

Это 180 рублей, или 2,8 доллара в день.

У типичной семьи на еду уходит 31% доходов — втрое больше, чем в Великобритании (10%), Нидерландах (10,6%), Ирландии или Норвегии (менее 12%).

--------------------

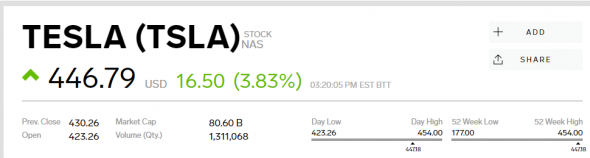

Рыночная стоимость Tesla пробила уровень в $80 млрд.

Тesla: $80.6 млрд

General Motors: $51.9 млрд

Ford Motor Company: $35.9 млрд

Fiat Chrysler Automobiles: $22.6 млрд

( Читать дальше )

Американские эмитенты: итоги 2019 года

- 05 января 2020, 12:01

- |

Добрый день, друзья!

Наступил 2020 год, в связи с чем я поздравляю всех Смарт-лабовцев с наступившими праздниками, желаю здоровья и всех благ! Завершение 2019 года дает повод подвести его итоги и проанализировать эффективность применяемой мной системы формирования портфеля американских эмитентов.

Краткое содержание предыдущих серий:

Основная цель моего публичного портфеля – показать, что успешно торговать на фондовых рынках США можно даже небольшим депозитом без открытия счетов у иностранных брокеров. 12 февраля 2019 г. я сконвертировал 100 000 рублей в доллары США и через российского брокера купил акции американских эмитентов на Санкт-Петербургской бирже.

(https://smart-lab.ru/blog/523197.php#comment9452092)

Выбор эмитентов осуществляю на основании оценки их конкурентоспособности (сравнительного анализа динамики продаж, операционной эффективности и финансовой устойчивости). При этом рассматриваю к покупке только крупные компании – с капитализацией более 2 млрд. долларов США. В целях диверсификации количество эмитентов в портфеле определил от 6 до 8 с равными долями. Стопы устанавливаю на уровне минус 10 процентов от цены покупки по каждой позиции.

( Читать дальше )

Смартлаб. Итоги 2019 года.

- 14 декабря 2019, 04:14

- |

2019 год подходит к своему завершению.

До Нового 2020 года остаются всего 2 недели.

А значит пришло время начинать подводить итоги уходящего года.

Итак, чем нам может запомниться уходящий 2019 год:

1) Российский индекс Мосбиржи и американский индекс S&P500 в течение года неоднократно обновляли свои исторические максимумы. Индекс РТС обновил свой 6-летний максимум и поднялся выше отметки 1500 пунктов.

2) Президент США Д.Трамп в течение всего 2019 года перманентно заключал “сделку” с Китаем. Не смотря на то, что подробности и суть этой “сделки” мало кому понятны из обывателей, но, тем не менее, трейдерам всего мира она доставила немало хлопот и изрядно потрепала нервы. Каждая очередная новость по этой сделке, то и дело появлявшаяся на лентах информагентств, весь год будоражила рынки и подогревала их волатильность.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал