Блог им. vds1234

Американские эмитенты: итоги 2019 года

- 05 января 2020, 12:01

- |

Добрый день, друзья!

Наступил 2020 год, в связи с чем я поздравляю всех Смарт-лабовцев с наступившими праздниками, желаю здоровья и всех благ! Завершение 2019 года дает повод подвести его итоги и проанализировать эффективность применяемой мной системы формирования портфеля американских эмитентов.

Краткое содержание предыдущих серий:

Основная цель моего публичного портфеля – показать, что успешно торговать на фондовых рынках США можно даже небольшим депозитом без открытия счетов у иностранных брокеров. 12 февраля 2019 г. я сконвертировал 100 000 рублей в доллары США и через российского брокера купил акции американских эмитентов на Санкт-Петербургской бирже.

(https://smart-lab.ru/blog/523197.php#comment9452092)

Выбор эмитентов осуществляю на основании оценки их конкурентоспособности (сравнительного анализа динамики продаж, операционной эффективности и финансовой устойчивости). При этом рассматриваю к покупке только крупные компании – с капитализацией более 2 млрд. долларов США. В целях диверсификации количество эмитентов в портфеле определил от 6 до 8 с равными долями. Стопы устанавливаю на уровне минус 10 процентов от цены покупки по каждой позиции.

Ежеквартально (по результатам публикации финансовых отчетов) провожу пересмотр состава портфеля. Для удобства представления отчетов, в них не учитываются комиссии брокера и биржи, которые компенсируются поступлением дивидендов (их суммы сопоставимы).

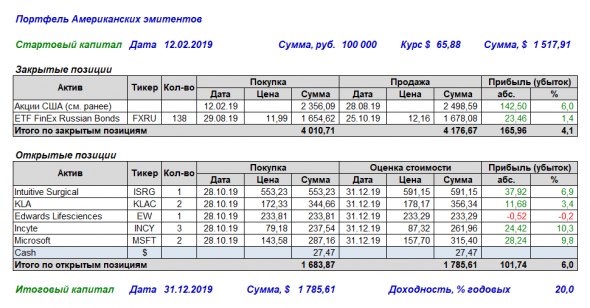

Итак, к результатам. C 12 февраля по 31 декабря 2019 г. долларовая стоимость моего портфеля американских эмитентов выросла на 17,6 % (что соответствует 20,0% годовых в валюте). С учетом того, что индекс S&P 500 за аналогичный период увеличился на 17,4% (что соответствует 19,7% годовых в валюте), результат можно признать удовлетворительным.

В то же время, очевидно, что легче купить ETF на американский индекс (например FXUS на МосБирже) и получать доходность на уровне среднерыночной, чем анализировать сотни финансовых отчетов компаний и обыгрывать индекс на жалкие 0,3% в год.

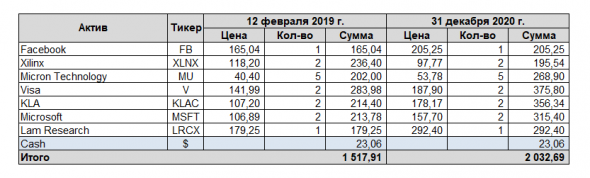

Пытаясь понять причины недостаточно высокой доходности, я рассчитал стоимость моего первоначального портфеля в ценах на 1 января 2020 г. если бы я не совершал никаких сделок в течение года и его состав остался неизменным. Каково же было моё недоумение, когда оказалось, что доходность портфеля, сформированного в феврале, на сегодняшний день составила бы 34,4 % (что соответствует 39,0% годовых в валюте).

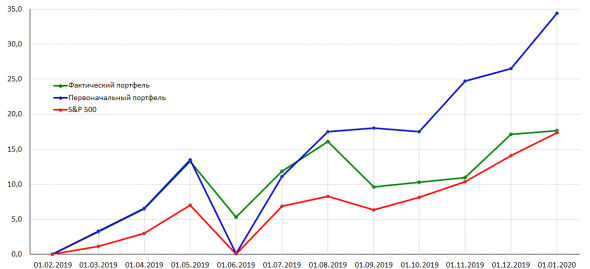

Это уже совсем другой разговор! Значит выбор эмитентов осуществляется верно. А почему же мой фактический портфель не показал такую доходность? Для ответа на этот вопрос я рассчитал стоимость первоначального портфеля на первое число каждого месяца и сопоставил с динамикой своего фактического портфеля и индекса S&P 500 (см. график).

Первые три месяца доходности портфелей совпадают, поскольку совпадает состав эмитентов. В начале мая, после публикации квартальных финансовых отчетов, я провел несколько сделок. В это время как раз началась первая свистопляска с американо-китайскими переговорами, вследствие чего американский фондовый рынок стал падать. На этом падении к 1 августа оба моих портфеля (первоначальный и фактический) уверенно опережали S&P 500.

А вот потом началось самое «интересное». В августе пошла новая волна эскалации американо-китайской мыльной оперы и рынок весь месяц «пилило» мощной волатильностью. После очередного «запила» я переложился в облигационный ETF (FXRU) и два месяца со стороны наблюдал за происходящим, после чего вновь сформировал свой портфель.

За сентябрь и октябрь индекс S&P 500 вырос более, чем на 7%, (а с ним вырос и мой первоначальный портфель). Я же в это время довольствовался ничтожной облигационной доходностью. Именно за эти два месяца мой фактический портфель безнадежно отстал от первоначального.

С учетом вышесказанного сделал для себя на будущее вывод о том, что подобных «портфельных» входов-выходов из позиций на американском рынке делать не следует. Из каждой позиции надо выходить сугубо индивидуально и только при наступлении условий стоп-лосса. Уверен, что с учетом накопленного опыта, дела в 2020 году пойдут веселее.

Исходя из этого на 2020 год ставлю для себя цель – обеспечить доходность портфеля американских эмитентов выше, чем рост индекса S&P 500 в 1,2 раза.

До нового сезона отчетностей осталось совсем немного времени – первые отчеты за 4 квартал 2019 г. начнут публиковаться уже в середине января. Поэтому на следующей неделе займусь составлением перечня эмитентов, за отчетами которых я буду следить с особым вниманием.

Ещё раз поздравляю всех с праздниками и желаю в 2020 году удачных сделок!

Буду рад Вашим вопросам и комментариям

Продолжение следует...

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс