Избранное трейдера Валентина Ерошенко

Прогноз по недвиге от Сергея Смирнова.

- 30 сентября 2020, 21:14

- |

www.youtube.com/channel/UC0HAYWxWD0RCnb8WRSiU_bw

Вот что написал у себя на канале.

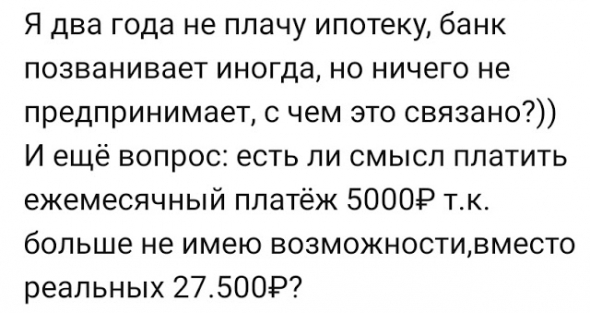

«Типичный для сегодняшнего дня ипотечный заемщик. За этот год более 100 консультаций клиентов провел лично. И вижу как количество беспечных заемщиков растет.

Банки снижают требования к заемщику. Растет средний чек займа, причем в разы.

Ох… вшие от счастья „низкой“ ставки россияне теперь берут не 2,3,4 млн рублей, а 8,10,12. Все у нас теперь хотят жить в бизнес-классе.

Что будет в 2022 году с половиной этих безответственных инфантилова страшно представить. Но у нас работы будет много.»

- комментировать

- 5.7К | ★3

- Комментарии ( 27 )

Как я считаю рейтинг дивидендных акций

- 29 сентября 2020, 10:04

- |

Уже давно я публикую рейтинг 10 лучших дивидендных акций. У многих возникали вопросы почему какая-то акция попала в рейтинг, по каким критериям я отбираю акции. Хочу сейчас рассказать об этом.

Дивидендные акции покупают, чтобы получать дивиденды. Поэтому в первую очередь интересует стабильность дивидендных выплат и вероятность роста дивидендов в будущем. За всё это отвечает индекс DSI.

Индекс DSI по всем акциям вы можете посмотреть на сайте. Я его считаю сам, так как новый метод подсчёта мне не очень подходит. Для каждой акции я его рассчитываю и записываю. Раньше я считал индекс DSI после получения годовых дивидендов. А так как в этом году годовые дивиденды некоторые компании выплатят очень поздно (например, Сбербанк), то я решил со следующего месяца считать индекс DSI не от одних годовых дивидендов к другим (которые выплачиваются обычно летом), а просто по дивидендам выплаченным за календарный год.

( Читать дальше )

Как правильно выбрать облигации?

- 29 сентября 2020, 09:24

- |

Сегодня я покажу, как можно выбрать облигации для своего портфеля с точки зрения их качества.

Базовая идея достаточно проста — кредитный рейтинг облигаций определяет уровень надежности эмитента/бумаги. Чем ниже рейтинг, тем выше должна быть запрашиваемая инвестором доходность, и на хорошо развитых долговых рынках, есть премии к каждому кредитному рейтингу. Но проблема такой оценки в том, что она не дает понимания в таком вопросе: «насколько оправдана именно такая премия?» А может она должна быть на 1 процентный пункт больше, или наоборот меньше.

Решение этой задачи предложил Джонкарт. О его методе оценке я уже писал в своей статьей "Корпоративные бонды под табу для частного инвестора!". Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

( Читать дальше )

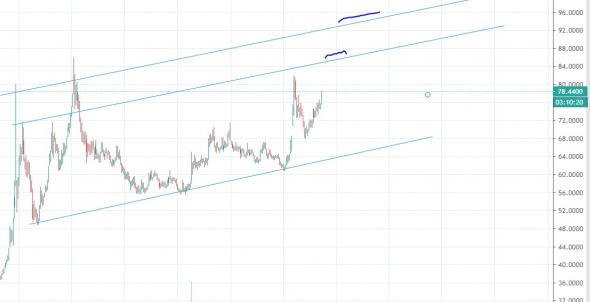

Итак что я думаю про доллар

- 25 сентября 2020, 20:46

- |

Из этого следует второе

2. В момент начисления дивов курс задерут максимально высоко.

3. перехай это не 80

4. Снятие перекупленности не 78 а выше

5.

Надо не забывать что такие коридоры строить крайне неблагодарное дело

и вот почему

( Читать дальше )

Покупка американских акций с "плечом"

- 25 сентября 2020, 15:06

- |

С понедельника, 28 сентября, мы даем возможность клиентам покупать бумаги AMD, Apple, Boeing, Facebook, Intel, Microsoft и NVIDIA с брокерским «плечом»! Таким образом, инвесторы могут приобрести в 2 раза больше акций любимой компании и существенно приумножить капитал. В дальнейшем список бумаг будет пополняться.

Напоминаем, что вы можете покупать бумаги зарубежных компаний в рамках Единого брокерского счета (ЕБС). А включение американских бумаг в обеспечение позволит покупать под них российские бумаги и торговать на ЕБС валютой и фьючерсными контрактами.

Не забываем, что все акции, которые торгуются на Московской бирже, можно покупать и на ИИС. Это значит, что вам доступны ещё и налоговые вычеты.

Торгуйте иностранными акциями в разделе «Торговля» в личном кабинете и получайте прибыль от компаний по ту сторону океана.

Коротко о главном на 25.09.2020

- 25 сентября 2020, 08:53

- |

Анонсы готовящихся выпусков:

- «Завод КЭС» готовит второй выпуск облигаций объемом 200 млн рублей, срок обращения — 4 года. Ориентир ставки купона — 13,5-14%. Размещение запланировано на третью декаду октября. Организатор — УНИВЕР Капитал

- «МСБ-Лизинг» сообщил о планах по размещению третьего выпуска облигаций уже в октябре этого года. Объем — 100 млн рублей, ориентир ставки купона — 12,5-13% годовых. Организацией выпуска эмитент занимается самостоятельно, андеррайтером выступит ИК «Иволга Капитал»

- «Киви Финанс» установило ориентир ставки купона трехлетних облигаций объемом 3 млрд рублей как «ОФЗ с сопоставимой дюрацией + 4,5%». Книга откроется в ближайшее время. Организаторы — ВТБ Капитал, Газпромбанк, Совкомбанк

- «Регион-продукт» завершил размещение дебютного выпуска облигаций объемом 50 млн рублей за первый день торгов

- МФК «КарМани» увеличил размер чистых активов на 45 млн рублей

( Читать дальше )

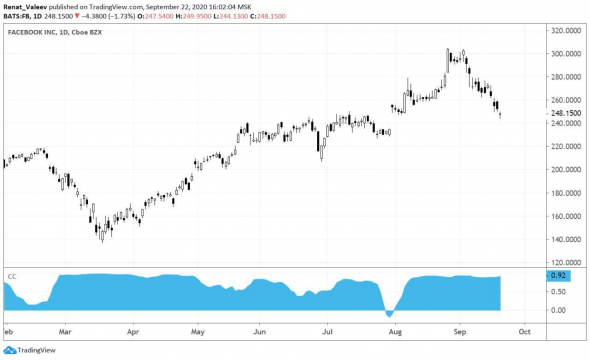

Акции (урок 4) – диверсификация: коэффициент корреляции

- 24 сентября 2020, 10:14

- |

Продолжаем развивать общий подход к вложениям в акции.

В прошлых уроках мы разобрались с диверсификацией по трём параметрам:

— sector

— cyclical / non-cyclical

— capitalization

Теперь, как только мы слышим какое-то новое имя, мы прежде всего сразу смотрим:

а) к какому сектору принадлежит компания

б) какая у неё капитализация.

Прежде чем двигаться дальше, еще немного задержусь на диверсификации. Здесь мне придётся разжевать очень базовые вещи.

Допустим ваш портфель состоит пока всего лишь из одного инструмента (это акции одной компании). Чтобы оценить, насколько хорошо ваш портфель «разбавит» (или диверсифицирует) добавление в него второго инструмента, надо посмотреть на так называемый коэффициент корреляции между первым и вторым инструментами.

Коэффициент корреляции – это такой математический показатель, который колеблется от -1 до 1. Для подсчёта коэффициента корреляции есть специальная формула, но её я приводить не буду, т.к от эконометрики я в своё время очень устал. Просто посмотрите в tradingview.com. Там среди индикаторов есть в готовом виде correlation coefficient. Это один из немногих индикаторов, которые я использую в торговле (а их я использую очень мало):

( Читать дальше )

Будьте осторожными с покупками

- 23 сентября 2020, 11:24

- |

Фондовые рынки после нескольких недель падения перешли к росту, инвесторы приступили к активным покупкам, но все ли так спокойно?

В понедельник Индекс финансовых условий, рассчитываемый инвестиционным банком Goldman Sachs, пересек снизу вверх 50-дневную среднюю. Данное событие может быть тревожным звонком для рынков. К примеру, 24 февраля 2020 г. взлет Индекса выше средней предвосхищал обвал на американских и мировых рынках акций.

Индекс финансовых условий

Источник: Goldman Sachs

На протяжении апреля-августа финансовые условия для участников рынка улучшались и 02 сентября достигли многолетних минимумов. Однако после этого Индекс стал расти, что говорит об ухудшении ситуации.

Если Индексу удастся закрепиться выше 50-дневной средней на несколько дней или если его рост продолжится, то это будет явным сигналом к продолжению коррекции на финансовых рынках. Возможно, в этот раз она будет более плавной и с частыми откатами.

( Читать дальше )

Как закрыть ИИС 2 типа? Мои результаты за 3 года

- 22 сентября 2020, 08:40

- |

ИИС мой подошёл к концу. Ему 4 года и я решил его закрыть. Финам не показывает 2017 год, хотя он тоже был успешным, но общая доходность примерно соответствует реальной.

Стратегия.

Как вы видите, кривая эквити довольно некрасивая, особенно 2019 год. Это конечно непростительно, но прошу учитывать, что я непрофессионал.

Моя стратегия не являлась технической, я отыгрывал свое фундаментальное мнение, которое излагал в проекте mozgovik.com.

Все деньги были в основном заработаны на негативах. Падения РТС, рост золота, укрепление доллара к рублю, шорты Сбербанка и так далее.

Слиты бабки были в основном на шортах аптрендов в РТС. Если бы у меня был простой разумный трендовый фильтр, кривая была бы гораздо красивее. Как вы видите сливал я бабки долго и по чуть-чуть. Это заслуга коротких стоп-лоссов. Резкий слив марта 2020 — это поза в золоте.

ИИС ВТОРОГО ТИПА

Чтобы его закрыть, надо взять справку в налоговой, в которой будет указано, что я не получал налоговый вычет. Заявление такое:

( Читать дальше )

- комментировать

- 13.4К |

- Комментарии ( 99 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал