Избранное трейдера Лакировщик глобусов

Сила фундаментального анализа

- 20 декабря 2015, 11:11

- |

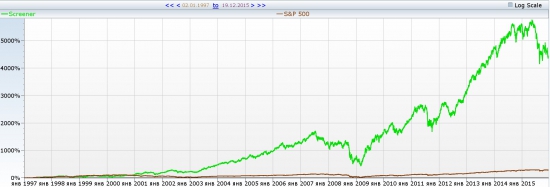

Простой тест торговой системы на основе фундаментальных данных. Пересматриваем портфель из 20 акций в начале января каждого года.

Портфель Уоррена Баффетта (20 лучших акций)

Портфель Александра Шадрина (20 худших акций)

( Читать дальше )

- комментировать

- 71 | ★3

- Комментарии ( 30 )

Использование индикаторов при построении торговых стратегий.

- 13 декабря 2015, 13:23

- |

Хочу рассказать о том, как стоит использовать индикаторы при построении торговых систем.

И это будет целая серия статей об этом. Читая серию вы узнаете о многих индикаторах, как стандартных, так и не очень. А также о том как их использовать в своей АЛГОторговле.

Сегодня это Moving Average. Самый обычный индикатор способный давать прибыль трендовым стратегиям.

Зачем всё это?

Я программист. И уже несколько лет как занимаюсь написанием механических торговых систем по заказу.

Так уж вышло, что меня периодически просят написать робота с не рабочей стратегией. Скидывают ТЗ робота, который не будет зарабатывать 100 %.

Так, например, на прошлой неделе пришло письмо с просьбой написать робота. Алгоритм, который хотел заказать клиент состоял из сигнальных SMA на вход плюс использовались тейки и стопы. Но при этом прибыли не «давали течь». Был жёсткий тэйк, ломающий все принципы трендовой торговли.

( Читать дальше )

Выдуманный оптимизм и последние надежды.

- 25 октября 2015, 18:23

- |

Подходит к концу октябрь, до конца года уже осталось всего 2 месяца, а градус кретинизма и неопределённости только растёт. Октябрь хоть и выдался в этом году благоприятным для инвесторов, но радоваться тут нечему. Да, после августовского обвала все мировые фондовые рынки восстановили свои потери, и вышли и в чисто символический плюс с начала текущего года, при этом мало кого удивляет, какими усилиями. И вот именно в такие моменты, лично у меня всегда возникает один и тот же вопрос – а дальше что?

Если в первой половине октября на всех фондовых рынках зашкалил оптимизм из-за слабых данных по рынку труда США, которые, якобы, сняли все опасения насчёт повышения ставки в США в этом году, то на прошедшей неделе, эйфория вперемешку с маразмом уже явно вошла в финальную стадию. Сначала глава ЕЦБ Марио Драги, вновь дал понять, что уже в Декабре готов расширить программу выкупа активов, и дальше снижать ставки, чтобы хоть как-то помочь европейской экономике. На следующий день Китайский Народный Банк объявил о смягчении монетарной политики, снизил процентные ставки на 25 б.п., нормы резервирования для банков на 0,5 б.п. Все эти меры, регуляторы предпринимают не от хорошей жизни, а от того, что дела в экономике только ухудшаются, но фондовым ранкам пока на это наплевать, хотя всему своё время.

( Читать дальше )

одна из лучших книг по трейдингу, которую читал. Идеи

- 09 октября 2015, 01:13

- |

Основные выдержки:

• Абсолютное большинство теряет на фьючерсах деньги

• Успешные трейдеры посвятили рынку много времени и сил

• Мы не верим в то, что будущие цены могут быть точно предсказаны

• Технический анализ заключается в методах обнаружения и измерения силы трендов

• Сильные тренды редки и ценны, поэтому их нельзя упускать

• Настоящие тренды умирают медленно и трудно

• Управление капиталом и контроль рисков могут иметь большее значение, чем метод

• Мы ищем тренды 3-4 месяца и дольше, чтобы работать с дневным графиком

• Мы не рекомендуем разворотные стратегии

• Плотные стопы ограничивают потери, но ведут к психологическому дискомфорту

• В торговле фьючерсами большего успеха добивается тот, у кого хорошая стратегия выхода из сделки.

• Хороший выход – единственный элемент любой системы.

• Опытные трейдеры теряют деньги, собирая много мелких потерь

• Большинство выигрывающих трейдеров имеют отношение прибыль/риск>2

• Трейдеры не могут выдержать больших упущенных доходов

• Трейдеры не могут выдержать неизбежных убытков.

• Эти 2 фактора определяют грамотную стратегию выхода из сделки.

• Покупка не пике редко является хорошим входом в рынок

• Когда строите планы, готовьтесь к худшему и благодарите судьбу, если этого не произошло.

•

• ADX – очень ценный инструмент с большим кол-вом практических приложений

• Лучшие интервалы DI лежат в диапазоне 14-20 дней

• Любое значение ADX>15 говорит о тренде

• Уменьшение ADX говорит о боковике.

• ADX падает? Нет торгов! Только контртрендовые

• При шипах на рынке окно расчета ADX запаздывает

• Когда ADX падает, надо быстро снимать прибыль, вместо того, чтобы давать прибыли расти

• Сложность торговли в боковике – это определить, что рынок в нем находится

• Каналы являются одним из самых эффективных и доступных инструментов

• Нужно дождаться, когда дивергенция будет подтверждена закрытием в направлении тренда

• Трейдеры часто используют Моментум, но не как основной индикатор

• Моментум является редким опережающим индикатором

• Важный сигнал Моментума в точках пересечения с нулем

• Больше всего реальных денег сегодня зарабатывается при помощи скользящих средних

• Простая СС нам нравится больше, чем все остальные

• 2 СС — наиболее популярный вариант и как правило наиболее прибыльный

• 3 СС: разворот тренда с подтверждением

• Практически любая комбинация СС прибыльна на трендовом рынке и убыточна на нетрендовом рынке

• Наиболее ценны дивергенции на MACD

• Главное не спешить и не оказаться на противоположной стороне сильного тренда

• Параболик – это метод размещения скользящих остановок

• Торговля непосредственно по параболику как правило убыточна

• %R может быть полезен как метод выхода

• Для обнаружения дивергенций мы рекомендуем 10 и 14 дневный RSI

• Дивергенции, пики которых разделяются неск днями или >10 недель, не дают хор сигналов

• Покупать при RSI>75 опасно.

Дивидендный механизм рфр

- 27 сентября 2015, 21:57

- |

Прекрасная погода

Организационная сторона на высоте.

Отель «Новый берег» понравился.Вид из отеля был как бы намекающим :)

«Заработай на бирже на покупку яхты» :)

После моего выступления ряд участников попросил меня выложить в виде обзора моё выступление на конференции.

Выкладываю :)

Тимофей Мартынов предложил мне выступить на этой конференции на тему «Как жить на дивиденды»

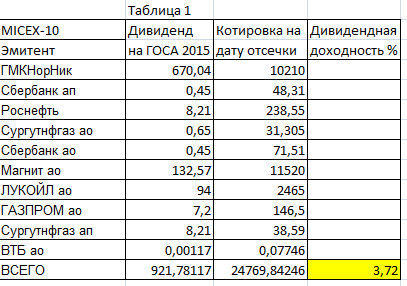

Отвечаю: жить на дивиденды и доходы от дивидендных акций, как я их назвала дивитикеры, можно весьма не плохо, но финансовую отдачу от дивидендов можно значительно повысить, если понять дивидендный механизм рфр.

И так, мы пришли на рфр за дивидендами.

Можно просто и не замысловато купить акции из Индекса ММВБ 10

( Читать дальше )

Ровно год

- 01 сентября 2015, 14:08

- |

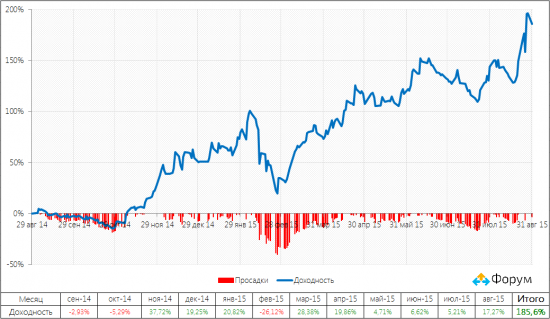

прошел с момента запуска нами публичного счета для автоследования у стороннего брокера. Так как изначально счет планировался только на FORTSe, то он отличался от нашего базового портфеля «Суперриск» отсутствием акций и большей долей фьючерса на рубль-доллар. Это было сделано специально, так как присутствие акций существенно повышало требование к минимальному капиталу в стратегии «Суперриск» — 2 млн. руб… Для данного портфеля за счет плеча на FORTSe и особенно во фьючерсе рубль-доллар эта цифра могла быть снижена в 2 раза с гарантией точного повторения (без учета брокерской комиссии) и в 4 раза без таковой.

Результаты на этом счете представлены на следующем рисунке

Также с данными о размере счета эти результаты есть на сайте брокера, где обновляются в ежедневном режиме, хотя и с пропусками отдельных дней по неизвестной нам причине

( Читать дальше )

ETF FXRU. Привлекательная альтернатива еврооблигациям для неограниченного круга инвесторов!!!

- 25 августа 2015, 02:00

- |

http://smart-lab.ru/blog/226204.php

http://smart-lab.ru/blog/273702.php

Итак, как справедливо заметили проницательные участники дискуссии, еврооблигации — сомнительное удовольствие.

Высокий порог входа, неоднозначные юридические риски. Целиком и полностью согласен.

В качестве одной из альтернатив были предложены акции ETF фонда на корпоративные еврооблигации российских эмитентов.

Если вкратце, то это штуковина, которая торгуется как акция, представляющая из себя «дольку» от мешка, набитого 26-ю видами еврооблигаций российских эмитентов. Порог входа вполне доступный, своя, родная и проверенная биржа, возможность арбитража и безрискового извлечения как рублевого, так и валютного дохода в по ставкам, приближенным к ставкам СВОП.

В общем, очень интересно!

Я стал предметнее изучать вопрос и обнаружил, что на бирже не один, а много продуктов замечательного фонда FinEx на разные полезности: на золото, на американский индекс, на японский индекс… много, в общем

( Читать дальше )

Драматическое падение акций компаний, дающей надежду тысячам смертельно-больных.

- 24 августа 2015, 11:30

- |

Одним из лидеров падения в последний день перед выходными стала биотехнологическая компания Northwest Biotherapeutics, Inc.

Акции компании подешевели на 21.62% до уровня $6.96.

Утром до открытия рынка появилась новость о том, что испытания продукта компании DCVax-L, находящийся в третьей фазе, были приостановлены в Германии. Причина пока не известна. Компания в свою очередь сообщила, что испытания продолжаются в штатном режиме. DCVax-L пользуется для лечения Глиобластомы (форма опухоли мозга, одна из наиболее частых и агрессивных). DCVax-L является основным драйвером роста компании. Хотя у компании есть и другие продукты в разработке, они пока далеки от фазы финальных испытаний.

Другим фактором риска является финансовое состояние компании: на ее балансом счету на 30 июня было всего $19 миллионов. За прошлый квартал компания имела убыток $30 миллионов.

( Читать дальше )

Сигнал глобального разворота или накануне грандиозного шухера

- 23 августа 2015, 12:10

- |

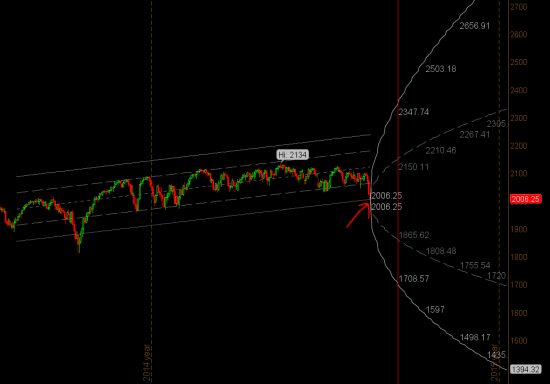

На прошедшей неделе произошло одно событие, которое имеет чрезвычайное значение не только для фондового рынка, но и для всех финансовых рынков.

Я очень давно слежу за показателем put/call-коэффициента в индексе S&P500.

Отдельные значения этого коэффициента имеют очень сильное прогностическое значение.

Например, если значение put/call-коэффициента при падении рынка составило 1,3, то это означает, что с большой вероятностью произойдет отскок продолжительностью как минимум 2-3 дня.

В пятницу инвесторы на закрытии купили такое огромное количество хеджа по индексу S&P500, что значение put/call-коэффициента ($CPC) составило 1,69!

На следующем рисунке показан индекс S&P500 c put/call-коэффициентом, VIX и ATR за последние 5 лет. Как мы видим, put/call-коэффициент не разу даже не заходил за 1,5, а в пятницу показал значение 1,69.

( Читать дальше )

S&P500 - хорошая точка подбора сейчас

- 21 августа 2015, 16:38

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал