Избранное трейдера Евген

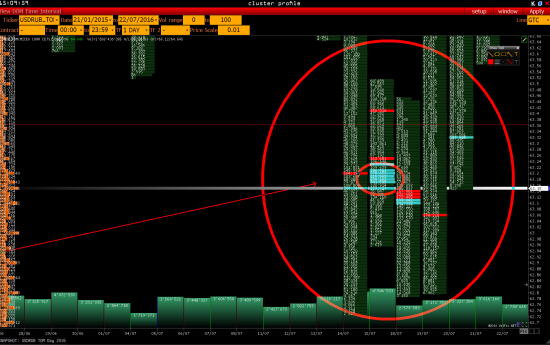

Исторический обьем по баксу с 21.05.2015

- 22 июля 2016, 15:17

- |

- комментировать

- 22 | ★4

- Комментарии ( 29 )

Структурный продукт - сделай сам! Часть 0, некоторые общие мысли об.

- 21 июля 2016, 18:26

- |

В топ вышла запись ec-analysis.livejournal.com/59519.html про структурные продукты. С чем я согласен из написанного автором:

1. Низкая прозрачность структурных продуктов. Доступно базовое описание, «как оно должно работать», но нет конкретики по реализации — из каких инструментов оно состоит.

2. Высокие комиссии.

3. Не указано у автора, но добавлю от себя — непрозрачность дает продавцам возможность составить продукт по завышенным ценам. Например, если в продукт входят опционы, то брокер может включить опцион в продут по завышенной подразумеваемой волатильности (перекрыв позицию на рынке по текущей IV) и получить неучтенную копеечку «из воздуха» (в смысле — из клиента).

4. Не оговариваются риски. А они там есть (риски всегда есть). Клиентов успокаивают, что всё пучком и него страшного не может случиться.

5. Дикие случаи типа smart-lab.ru/blog/237692.php (ссылка из поста). Вообще сюр — даже если специально отрубить голову и заставить брокера думать жопой, то еще не каждый сможет придумать способ слить 95% клиентских денег.

6. Хитрые умолчания, которые вводят клиента в заблуждение. Например, «структурный продукт со 100% защитой капитала». Вложили миллион, условия не сработали, через год получили миллион назад. Продавец гордо говорит: «Капитал защищен на 100%!». В реальности капитал уменьшился на величину инфляции, т.е. клиент получил убыток. Или «если что-то пойдет не так, то вы получаете деньги и базовый актив по цене не дороже X». В реальности — «на тебе акции и трахайся с ними как хочешь, нам плевать, теперь это твоя проблема». Т.е. клиента могут нагрузить проблемой, которою он не мог хорошо обдумать заранее.

( Читать дальше )

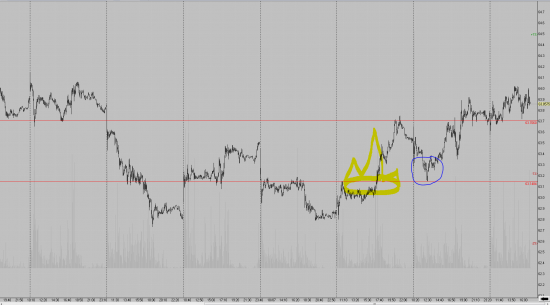

лонг SI

- 21 июля 2016, 17:45

- |

корона, место где лучший трейдер в стране дал отмашку и тут по случайному стечению обстоятельств рубль потерял силу. Самым верным местом вход в лонг Si, был синий круг, но на мировом Risk On и росте нефти это было довольно сложно. Лично я перед тем как войти в позици, проверяю отскакивает ли цена от бида, вчера лонги просто так не давали и это был сигнал.

Пробой квартального диапазона на данный момент выглядит ложным, что усиливает сигнал на лонг.

( Читать дальше )

Brent - медведи в предвкушении бычьей крови!

- 21 июля 2016, 00:38

- |

Вполне возможно что новый медвежий канал будет выглядеть так.

Если пробьем 46 то ближайший сильный уровень сопротивления это 42.50.

( Читать дальше )

Как я снижаю риск и улучшаю мат.ожидание своих сделок

- 20 июля 2016, 16:37

- |

Несколько слов о том, как я снижаю риск в своих сделках!

1. Я работаю на минутном и 5минутном графиках, но при этом отрабатываю сделки часового или даже иногда дневного графика, что позволяет входить с более коротким стопом, но при этом большой целью. На выходе получает более высокое мат. ожидание, что является основой прибыльной торговли.

2. Вход лимитным ордером. Если я примерно представляю, где может быть отскок, на основе того, как обычно происходит движение в модели которую я использую для входа. Я устанавливаю лимитник и стоп заранее, если вдруг лимитник срабатывает, а отскока цены нет, или он очень слабый и продолжается движение против моей позиции, я могу закрыть этот ордер и в данной ситуации убыток будет очень низким, если же я прав получается войти с очень высоким мат.ожиданием. 1:5 и выше, редко но бывают сделки 1:15, когда на Сбербанке удается войти со стопом 10-20 тиков и взять цель около 200 тиков, что внутри дня легко достижимо, но не часто.

( Читать дальше )

Взгляд на рубль

- 20 июля 2016, 13:22

- |

Во вторник 19.07 фьючерс Si-9.16 вырос более чем на 1%, в основном в связи с заявлениями президента РФ Владимира Путина относительно перспектив рубля. «Мы с вами внимательно смотрим за тем, что происходит в экономике, и знаем, что сейчас наблюдается определенное укрепление национальной валюты. Рубль укрепляется, несмотря на известную ценовую волатильность на сырьевых рынках, и в этой связи нам конечно нужно подумать, как и что мы будем делать в ближайшее время в связи с этими факторами», — сказал Путин на встрече с Медведевым. Сегодня рубль торгуется на позитивной территории, поддержкой вновь выступают продажи экспортной выручки под уплату налогов и дивидендов по выгодному для экспортеров курсу после ослабления российской валюты накануне.

С технической точки зрения фьючерс на доллар-рубль находится в нисходящем треугольнике, верхней границей которого выступает отметка 64500. В случае пробития данной зоны возможен резкий импульс вверх с первыми целями на 67000. Поддержкой для фьючерса доллар-рубль выступает зона 63700. Мы ожидаем, что быки удержат данную зону, и в перспективе мы будем наблюдать постепенное ослабление курса российского рубля.

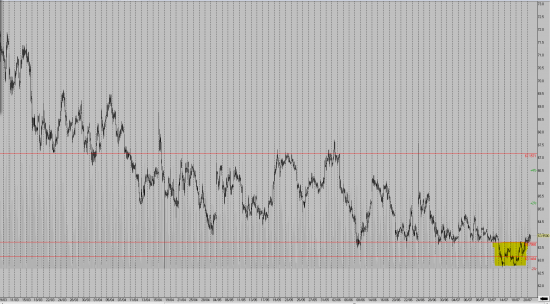

Бакс_среднесрок

- 20 июля 2016, 13:15

- |

Ну и канальчик еще в придачу....

Дивидендный гэп в Газпроме составил 6 руб 30 коп < дивидендов 7,89 руб

- 19 июля 2016, 12:00

- |

лидеры сегодня: ИнтерРАО (+2%), Распадская (+2%), М.Видео (+1.1%) — во всех трех бумагах идет повышенный объем относительно среднего.

аутсайдеры: Газпром (-4,5%) — прошел через отсечку 7,89 руб на акцию. Гэп составил — 6,32 рубля.

обороты выросли на 80%

Обсудить акцию можно как всегда на форуме акций Газпрома.

Мусорные акции:

Да ничего интересного тут не происходит.

В общем, в отпуска все уехали. Активности особой нет нигде.

Чтобы почитать последние новости по акциям, введите в консоль смартлаба команду NEWS

Проблема не в Турции, а в нефти

- 19 июля 2016, 08:13

- |

Российский фондовый рынок продолжает буксовать. Проблема не в нестабильной ситуации в Турции, а в ожиданиях по нефти. Инвесторы на нефтяном рынке опять сократили ставки на повышение цены сорта Brent до минимальных с февраля уровней. Индекс нефтегазового сектора США (NYSE ARCA OIL & GAS) также буксует, потому что нефтяные аналитики понизили градус оптимизма и можно ожидать снижения нефти в район 41 доллар за баррель. В США количество работающих сланцевых скважин растет седьмую неделю подряд.

«Фундаментальные факторы становятся всё большей проблемой. Тем не менее, спрос и предложение придут в равновесие, скорее всего, в середине 2017 года. Однако риски, конечно, очень велики с обеих сторон, причем геополитическая обстановка добавляет неопределенности», – сообщается в докладе MorganStanley. В докладе аналитики из Morgan Stanley выражают беспокойство касательно долгосрочных прогнозов по потреблению нефти. «…По последним данным, даже наш скромный прогноз по росту спроса на сырую нефть 800 тысяч баррелей в день выглядит завышенным», – сообщается в докладе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал