Избранное трейдера tradelabteam

Как вы получаете права собственности на американские акции, которые вы покупаете на СПб Бирже

- 08 ноября 2021, 18:45

- |

Я не буду комментировать тезисы Андрея, Андрей вроде что-то понимает, но не до конца. Постараюсь объяснить как устроено на самом деле.

Для справки, "Кухнями" у нас испокон веков называли форекс-конторы, которые становились второй стороной по сделке с клиентом-трейдером, при этом ордер клиента не попадал на настоящий рынок. В кухне, например, по определению не может быть очереди заявок и "биржевого стакана", так как с обеих сторон заявки на покупку и продажу тебе даёт «кухня». Если трейдер сливает, что его убыток клиента — прибыль «кухни». Отсюда конфликт интересов — «кухня» де-факто заинтересована в сливе депозита.

Теперь про СПб Биржу.

Во-первых, сама СПб биржа является организатором торгов и сама НИКОГДА не покупает и не продает акции на свой счет, не является второй стороной по сделке с инвесторами и трейдерами. Это факт и это 100% отличие от тех дилеров, которые котируют например CFD, и являются кухнями.

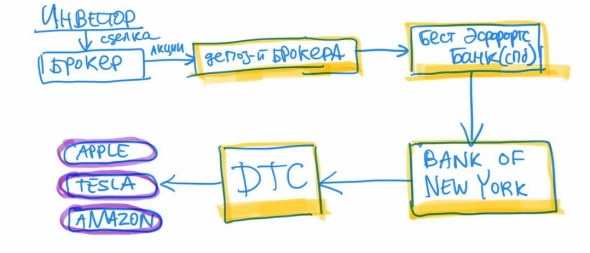

Во-вторых, когда вы покупаете акции на СПб бирже, вы действительно становитесь акционером американской компании (в отличие от ситуации покупки CFD через кухню). Как учитываются права на американские акции?

Эмитент -> Депозитарий (В США самым большим депозитарием является DTC).

В DTC открыт счет-депо у Bank of New York.

В Bank of New York открыт счет-депо у Бест Эффортс Банк, который является дочкой СПб Биржи.

В Бест Эффортс Банк открыты счета депозитариев ваших брокеров.

В депозитариях ваших брокеров открыт ваш личный счет-депо.

Если бы СПб была кухней, то как бы вы, извините, могли получить дивиденды на свои акции?😁 А ведь все дивиденды исправно платятся.

В-третьих, утверждение "Биржа спб — это обычный БОЛЬШОЙ чей-то клиент, который дает вам торговать внутри себя всем своим портфелем из 1600 акций" — неверное. Это так же неверно, как если бы вы сказали:

( Читать дальше )

- комментировать

- 8.4К | ★38

- Комментарии ( 110 )

Как «налить» много публике?

- 15 января 2021, 20:43

- |

В отличие от ретейла (от нас с вами), кто имеет моментальную ликвидность на любой свой объем, у операторов миллиардами такой «роскоши» нет. Вход-выход из позиции занимает не один день, а если делать это еще и маркет ордерами, то придется двигать рынок против себя. Идеальной ситуацией является та, когда рынок сам наливает нужную позицию либо на покупку, либо на продажу.

То, что сейчас я буду излагать, это всего лишь мои мысли, домыслы, догадки, или как хотите. Потому, что «пощупать» это или как-то доказать нельзя. Но надеюсь, что они будут вам интересны, как минимум, как альтернативный взгляд на рынок.

Итак, предположим у вас есть большой портфель на десятки ярдов, и вы хотите часть продать. У вас есть определенные возможности, технические, информационные, возможности кооперировать с другими крупными игроками. Когда бы вы решили продавать свой портфель, с точки зрения информационного фона, так, чтобы сделать это максимально выгодно для себя? Логично, что продавать бы вы начали тогда, когда информационный фон максимально благоприятный, когда куча бычьих новостей, когда реализовать большой объем на продажу очень легко. Власти раздают деньги, экономика восстанавливается, различные индексы уверенности бьют рекорды – в такой ситуации публика «съест» все, что ей дадут. И тут медлить нельзя, ведь завтра фон изменится, и уже продать много будет крайне сложно. Огромные закупки опционов кол, сотни процентов роста в самых рисковых активах, это признаки того, что публика готова, чтобы ей наливали. Когда бы я продавал на месте крупных ребят? Именно в это время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал