Избранное трейдера Toretto Inc

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

- комментировать

- 16.6К | ★126

- Комментарии ( 58 )

Бюджет РФ в картинках

- 21 июня 2021, 00:15

- |

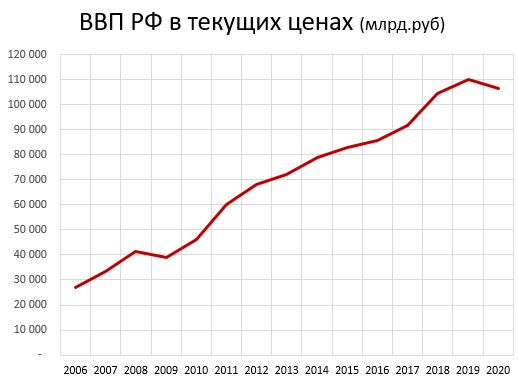

За 15 лет бюджет в рублях вырос примерно в 4 раза. Сравнил его с рублевым ВВП. Оказывается, за 15 лет он тоже подрос примерно в 4 раза:

( Читать дальше )

Облигации: дюрация. Примеры и польза для частного инвестора

- 18 июня 2021, 16:30

- |

Не смотрите Википедию

Мы хотим, чтобы нам объясняли так, чтобы было понятно. Когда видишь формулу и формулировку дюрации в википедии, становится совсем непонятно.

Дюрация — средневзвешенный срок потока платежей, причём весами являются дисконтированные стоимости платежей.

( Читать дальше )

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

- 17 мая 2021, 13:48

- |

И снова о ненужности ребалансировки портфеля и о моей стратегии портфельного инвестирования.

Исходные данные:

1 У индивида есть сбережения.

2 Индивид желает разместить эти сбережения на фондовом рынке с целью защиты их от обесценивания.

3 Индивид желает иметь свободный денежный поток в виде дивидендов.

Моя стратегия:

( Читать дальше )

Грааль. Совет новичкам, не губите свою жизнь.

- 26 марта 2021, 10:01

- |

1. Активной торговлей вы не заработаете, не стройте иллюзий это точка и все не пытайтесь спорить активных трейдеров нет это зависимые игроки.

2. На рынке всегда происходит то что невозможно предвидеть и проанализировать, и сколько бы вы не заработали результат будет ближе к нулю.

Я следил за многими людьми и те кто давно на рынке сами напишут в комментариях становление и падение своих кумиров(ну или не кумиров) от себя напишу Евгений Романов торговал форэкс земля ему пухом для меня этот человек в начале был гуру, а по мере взросления я лишь понял что его перерос жаль что он так рано ушел из жизни царство ему небесное.

( Читать дальше )

Еврооблигации на Московской бирже – что нужно знать инвестору

- 25 марта 2021, 11:20

- |

Еврооблигации на Московской бирже – что нужно знать инвестору

Привет, смартлабовцы!

Хотим поднять тему евробондов российских эмитентов, которые торгуются на Московской бирже – тем более что обороты по ним активно растут. Далее мы тезисно перечислим основные факты про еврооблигации, которые стоит знать частным инвесторам. Поехали!

Коротко

- Евробонды (еврооблигации) – облигации, номинированные в иностранной валюте, например, долларах США. Это значит, что они покупаются на Мосбирже за доллары, купоны приходят тоже в долларах, но налоги платятся в рублях. О налогах расскажем отдельно.

- Сегодня на Мосбирже торгуется 14 государственных и 70 корпоративных еврооблигаций. Полный список бумаг доступен здесь.

- Доходность по большинству евробондов составляет 2-4% годовых в валюте.

- Минимальный лот для вложений $1000.

- Евробонды можно покупать на брокерский счет и ИИС, получать на них налоговые вычеты или использовать налоговые льготы.

( Читать дальше )

Стратегия паразитирования на индексных фондах

- 14 октября 2020, 13:33

- |

Ранее в блоге публиковал серию статей о стратегиях инвестирования (не путать со спекуляциями). Думал, что описал почти все. Оказалось — нет.

Сначала я расскажу как при помощи стратегии паразитирования зарабатывают спекулянты и стоимостные инвесторы. А потом попробую объяснить почему к ней стоит присмотреться как дивидендным, так и доходным инвесторам.

ПредпосылкиПассивные инвесторы наступают. В августе 2019 года агентство Morning Star впервые в истории зафиксировало превышение сумм, инвестированных в фонды пассивного управления над активными фондами.

Напомню суть пассивной стратегии.

( Читать дальше )

- комментировать

- 18.2К |

- Комментарии ( 62 )

лучшие посты смартлаба всех времен

- 05 мая 2018, 09:29

- |

1. Северная человека и Хаос smart-lab.ru/blog/19963.php

Отличный язык (сначала надо немного привыкнуть) и смысл тоже, в этой статье препарация трендовой торговли и Билла Вильямса, но у Человеки есть и другие интересные.

( Читать дальше )

Как покупать акции от средней

- 28 января 2018, 14:20

- |

В этом обзоре мы разберем, как покупать акции от скользящей средней (Moving Average, MA). Почему именно от средней? Потому что для многих активов она служит уровнем поддержки, и этот уровень можно использовать как точку входа.

Для того чтобы следовать данной стратегии, нам понадобится открыть дневной график актива и нанести на него несколько средних за разный период, например, за 13, 26 и 50 дней. Сделать это можно на сайтах, позволяющих работать с графиками, например, на Tradingview.com или Stockcharts.com.

( Читать дальше )

Дивиденды2018.Супердивиденды 2017 года

- 21 января 2018, 17:30

- |

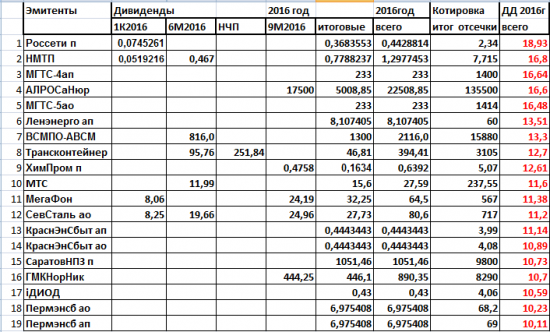

В 2017 году, как бывает ежегодно, основные суммы дивидендов были выплачены по итогам ГОСА за 2016 год весной и летом.

Сумма дивидендов нефинансовых компаний в РФ за 2016 год, увеличилась на 9%, до 1,465 трлн руб., подсчитало Аналитическое кредитное рейтинговое агентство (АКРА).

Темпы прироста остались примерно на том же уровне, что и в 2015году (по итогам 2015 г. прирост дивидендных выплат составил 8%, тогда как за 2014-й дивиденды увеличились на 25%).

Структура дивидендных выплат по отраслям постепенно меняется. Если по итогам 2015 г. на выплаты нефтегазового сектора приходилось 50% от общего объема, то по итогам прошлого года доля снизилась до 40%. Нефтегазовые компании сократили выплаты на 15%, до 574 млрд руб. На фоне этого выросла доля выплат акционерам со стороны металлургических и горнодобывающих компаний (с 24 до 31%), а общий объем их дивидендных выплат повысился на 39%, составив 453 млрд руб.

На третьем месте по-прежнему телекоммуникационные компании (10% в структуре всех дивидендных выплат). Выплаты сегмента сохранились на уровне прошлого года (151 млрд руб.). Доли компаний, работающих в отраслях транспорта и электроэнергетики, оставаясь невысокими, продемонстрировали тем не менее существенный рост: с 2 до 7% и с 4 до 6% соответственно.

Доля чистой прибыли, направляемой на выплаты акционерам, за прошедший год не изменилась и составила 31%. При этом с 2013 г. данный показатель повысился на 3 п. п.

Основной прирост обеспечили металлургические и горнодобывающие предприятия (+37%), в то время как нефтегазовый сектор — традиционный генератор дивидендов — сократил выплаты на 15%. Доля чистой прибыли, направленной на выплату дивидендов, как и в прошлом году, составила 31%.

Для расчета совокупного объема дивидендов использовались данные 227 крупнейших компаний России, общий размер выручки которых по итогам 2016 г. составил 47 трлн руб. (35% от совокупной выручки российских компаний).

Выборка увеличилась на 43 компании по сравнению с обзором дивидендных выплат нефинансовых компаний по итогам 2015 года

Конечно же, многие компании из тех, кто выплачивает дивиденды, не торгуются на Мосбирже и примерно 67% от суммы выплаченных дивидендов получили мажоритарные акционеры, но мы, миноритарные акционеры, тоже получили по кусочку дивидендного пирога и поучаствовали в разделе этих самых 1,465 трлн рублей выплаченных дивидендов.

Смотрим таблицу, в которой я собрала дивитикеры, торгуемые на Мосбирже и выплатившие за 2016 год дивиденды, давшие самые высокие дивидендные доходности (ДД)

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 10 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал