Избранное трейдера Denis StrJ

ОФЗ – много страшных цифр, но простое практическое применение.

- 18 марта 2015, 16:23

- |

Рынок сегодня просто волшебный. Он как будто забыл про свои объективные законы. Постэкспирационные последствия, ожидание ставки ФРС США, новых пакетов санкций — все это интересно, но далеко от меня. Не забывая про внешние факторы, я, чтобы защитить свой инвестиционный портфель, стараюсь выбирать бумаги, которые чувствовали себя хорошо с апреля 2011 года (со времени, когда на индексе РТС потянулся нисходящий тренд, актуальный до сих пор).

Я много пишу про акции, но с конца прошлого года важной частью моего портфеля стали облигации. Защита рублевого «кэша», который лежит на счете в ожидании покупок, через точечные покупки фьючерса Si, в этом году неактуальны и сложны. Так что, представляю вам дополнительный инструмент, который появился в моей копилке. Это — ОФЗ!

Не буду рассказывать про надежность эмитента и прочую стандартную пургу. Просто напомню, что под определенный список ОФЗ возможна маржинальная торговля.

В частности, если вы начинающий спекулянт, чтобы обезопасить себя – вы можете купить ОФЗ 25077 (по лимитированной заявке, указав в цене 95,7 или 96%), 26203 ( в районе 92,5-93%), 25080 ( по 89,5-90%),26206 ( по 88,5-89%). Сами выберете для себя более ликвидный актив – посмотрите в «стакане», что повкуснее. Не забывайте, что кроме стоимости бумаги, вы еще выплатите НКД.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 32 )

О граалях

- 15 марта 2015, 16:07

- |

Я, по большей части, инвестор. Мне лениво пялиться в монитор в надежде увидеть сигнал на покупку или продажу. Для меня чем меньше сделок, тем лучше. И в 2010 году я задумался над тем, как из двух сотен компаний, торгуемых на ММВБ и РТС отбирать наиболее недооцененные. И, желательно, чтобы это мне приходилось делать не более 1 раза в год. Лентяй, он должен быть в своей лени последовательным.

Конечно же, первым делом на ум пришло то, что надо брать те, у кого P/E меньше. Логично же, не так ли? Но, это не давало возможности оценить перспективы компании. А что лучше всего характеризует возможности компании? Правильно, то, как растет или падает ее прибыль. И тут я совершил свое первое «открытие». Так как мне было лениво думать, как определить среднее изменение прибыли, я подошел к этому расчету с позиции сложных процентов. (Виной этому моя испорченная «карма» — работа в банке, точнее в Банке :) )То есть, насколько должна прибыль изменяться за год, чтобы за N лет получилась прибыль, как она отражена в последнем годовом отчете.

( Читать дальше )

Возможно, что баян. А может Грааль?

- 04 марта 2015, 12:34

- |

Как правило утром — к 11-30 12-30 идет курс доллара вниз.

Потом идет коррекция до утреннего уровня, ну или в любом случае вверх.

Мое предположение — в это время идет «фиксация курса ЦБ для народа» -цифра, которая публикуется везде, от мэйла до одноклассников.

И как там дальше бакс внутри дня торгуется, уже бабушек не волнует.

Соотв. это и есть пресловутый КУКЛ...?

может использовать это, брутья?

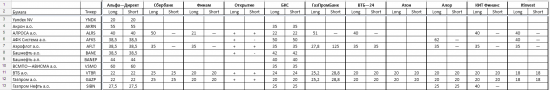

Список маржинальных ценных бумаг брокеров. Обзор.

- 26 января 2015, 10:07

- |

Стоит разнообразить торговлю в связи с высокой волатильностью.

Фондовый рынок предоставляет больше возможностей, чем срочный благодаря большему количеству ликвидных инструментов.

Поэтому решил выяснить, какие бумаги можно шортить и покупать с плечом.

Получилась такая табличка:

При формировании списка учитывались параметры для клиентов – физических лиц с ПОВЫШЕННЫМ уровнем риска. Дисконтирующие коэффициенты указаны в %. Например, ставка дисконта в 25% означает плечо 1:4.

Для создания перечня брокеров была взята статистика активных клиентов основного рынка: http://moex.com/a1186

Файл статистики за 2104 год: http://fs.moex.com/files/6801/

( Читать дальше )

Как я зарабатываю на бирже. Моя торговая система. Часть 1

- 24 ноября 2014, 14:28

- |

Эти принцыпы следующие:

1. В историческом разрезе общественное богатство растет, кроме случаев революции, войны, террактов, стихийных бедствий, эпидемий.

2. Рынок акций по большому счету отражает с некоторым опережением состояние экономики, биржевые индексы отражают состояние рынка акций.

3. Для каждой акции в портфеле возможные потери капитализации в абсолютных единицах ограничены (нулем), а возможный рост неограничен.

4. В каждый момент времени цена акции может пойти как вверх, так и вниз, но исходя из принципов, перечисленных выше, скорее вверх, чем вниз.

5. При росте (или снижении) цены на величину более 23% вероятность продолжения роста (или снижения) выше, чем вероятность смены тренда.

( Читать дальше )

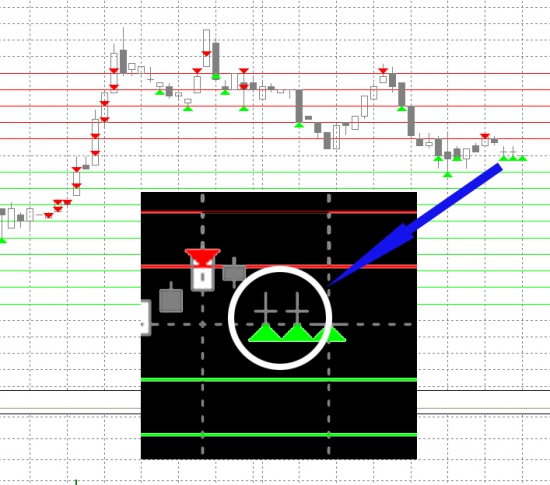

Делюсь бесплатной стратегией. Проверено годами.

- 07 ноября 2014, 10:25

- |

То же самое относится к нижней планке, только все наоборот.

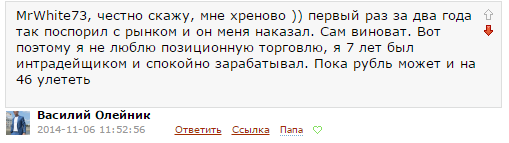

Разбираем стратегию трейдера, знаметитого эксперта.

- 06 ноября 2014, 16:10

- |

Ок, жалеть не будет, но и постараемся особо и не издеваться.

Василий постоянно пишет, вот примерно такое:

Во первых, про 7 лет, не надо ляля, тут все ходы на смартлабе записаны.

Во-вторых, Василий постоянно пишет что на интрадей он блестящий трейдер, а на позициционной торговле, вроде как тоже хорош, но иногда находит тьма на разум и он начинает спорить с рынком, хотя знает что рынок сильнее, но ничего поделать не может. Вроде как он не виноват, это все обстоятельства непреодолимой силы. Помимо того, что это звучит как бред так это еще и полный bullshit, и вот почему:

Я давно наблюдал за стратегией Василия, года 2 наверное, и даже попытался ее описать математически, но потом забросил, там нет четкой стратегии, случаются моменты гэмблинга жесткого. Поэтому формализую ее на пальцах и примерно, так чтоб до всех дошло.

( Читать дальше )

ТСЛАБ + VDS 2 месяца торгов делюсь опытом

- 30 октября 2014, 10:49

- |

Все было ОК. Использовал бесплатный АммиАдмин для удаленного доступа. Уезжал два-три раза в год по месяцу в отпуска, все было ок. Два-три раза в день зайдешь удаленно на домашний комп, посмотришь все ли в порядке. Проблемы были но где то раз в 20-30 дней на несколько часов. Обычно подвисал смартком — делал удаленную перезагрузку компа, и все начинало работать снова. Крайне редко не работала служба аммиадмина час-два.

Только в последние три месяца стал пользоваться крайне удобной фичей тслаба для удаленной торговли — называется менеджер уведомлений. Вообщем настраиваешь этот менеджер уведомлений и нужные системные сообщения идут на емайл. Например скрипт пересчитан, смартком отвалился, связь потеряна с сервером брокера и прочие нужные сообщения. Сейчас если все в порядке, раз в 15 мин мне приходит письмо что все ок скрипт пересчитан. На мобиле у меня стоит майл ру агент. Смотрю в мобилу, когда хочу посмотреть все ли в порядке с сервером. Крайне удобно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал