Избранное трейдера Denis StrJ

Выбор системы Управления Капиталом для Новичка, Часть 3

- 20 сентября 2016, 12:39

- |

Добрый день, Коллеги!

Данная статья является продолжением разговора, начатого здесь:

Часть 1: http://smart-lab.ru/blog/349998.php

Часть 2: http://smart-lab.ru/blog/350673.php

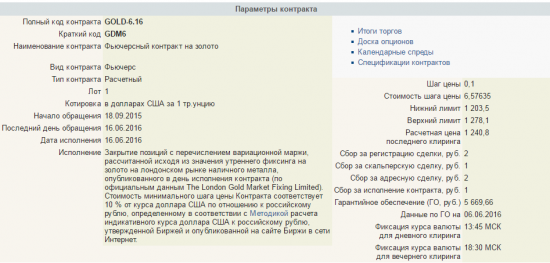

Рассмотрим систему Управления капиталом «PoE» — Procent Of Equity.

Суть системы: Перед входом в каждую сделку определяется сумма, доступная для системы, с учетом параметра «Процент Эквити» (РоЕ). Затем рассчитывается количество контрактов/лотов, доступное для входа в позицию. Если Рое > 100%, это значит, что система будет торговать с плечом = РоЕ/100%.

Если система торгует удачно и размер депозита увеличивается, то и увеличивается количество контрактов/лотов.

И наоборот, с уменьшением размера депо уменьшается размер сделки.

Это основное принципиальное отличие УК «РоЕ» от торговли по УК «одним контрактом/лотом», в котором торговля ведется постоянным количеством контрактов/лотов.

( Читать дальше )

- комментировать

- 272 | ★3

- Комментарии ( 2 )

Как ловлю гэпы...

- 25 августа 2016, 10:14

- |

Сегодня хотел показать как ловлю иногда гэпы, когда для этого есть основания. Вот сегодня как раз поймал один:

Тренд вверх(по Н1, по Д боковик), плюс ложный пробой на графике, вошел в 23:44 по 14035, сейчас 14 162(на момент написания)

Кризис 1998, как это было

- 17 августа 2016, 17:12

- |

К 27 октября 1997 года кризис оказывает давление на всю мировую экономику. Индекс Dow Jones Industrial Average переживает рекордное за 10 лет падение на 7,4%. Уровень доходности российских государственных краткосрочных облигаций (ГКО), с помощью продажи которых правительство покрывает дефицит бюджета, начинает расти, что приводит к росту выплат государства по ГКО

( Читать дальше )

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

- 07 июля 2016, 18:06

- |

Государство гарантирует! 5.000.000 под ставку 9,54% годовых на 1,5 года. Выше и надежней, чем у Сбербанка.

Тонкости инвестирования в ОФЗ.

В этой статье я расскажу о привлекательности облигаций федерального займа для частного инвестора (ОФЗ).

Что такое ОФЗ?

ОФЗ – облигация, выпускаемая Министерством финансов РФ. Покупка облигации федерального займа означает, что вы даете деньги в долг государству. Государство, в свою очередь, дает обязательство не только выплатить долг держателю облигации, но и процентные выплаты по купонам.

Почему стоит инвестировать в ОФЗ?

- Облигации федерального займа приносят предсказуемый и стабильный доход;

- Низкие риски — погашение облигаций и купонные выплаты гарантированы государством;

- Накопленные проценты(купоны) сохраняются, даже если выходим досрочно – облигацию можно продать.

Купон выплачивается как правило раз в полгода и фиксирован на весь срок обращения.

( Читать дальше )

Поясните расчет годовой доходности по ОФЗ

- 13 июня 2016, 15:24

- |

Приветствую

ОФЗ 26206

Погашаются через год

Доходность в квике показывает — 9,84%

Размер купона 36,90 руб.

Цена покупки 98,10 от номинала (по аску)

Покупаем к примеру один лот

Получаем:

36,90*2 = 73,80

+ еще 19 руб. от разницы покупки и выкупом эмитентом к погашению = 92,8 руб. или 9,28%

В квике доходность указывается без реинвестирования? (не?!)

И к тому же с 19 руб. придется еще НДФЛ уплатить — поэтому доходность реальная будет меньше

Вопрос к знатокам — где на**ка?! (или цена покупки в квике берется из расчета бида?! — сейчас биржа не работает — но возможно бид = 97,5 — тогда 73,8 + 25 руб = 98,8 руб или 9,88% — что больше похоже на правду

*Есть ли смысл покупать такую ОФЗ — если задача стоит размещения ДС на год?!

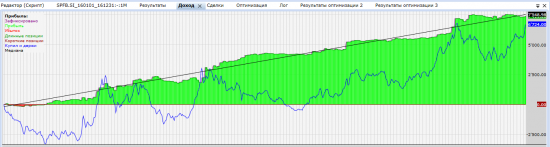

А это система или удача?

- 06 июня 2016, 19:28

- |

Например золото:

к примеру; покупка по 1205 на 5% от счёта и продажа по 1277 тоже на 5% от счёта.

Говорит, что убытки перестал получать ВООБЩЕ!!!!!

а как думаете Вы, это имеет место быть или всё таки просто УДАЧА????

Обещанный способ угадывания гэпа вверх в Си

- 31 мая 2016, 13:52

- |

Окей, 100 плюсов есть. Обещанный способ угадывания гэпа.

Идем к сайлентбобу: smart-lab.ru/blog/206454.php

Что видим:

1) только лонг

2) работает с 2011 года, до этого времени нет

3) сделок с весны 2011 до сентября 2014 мало — 123 штуки — событие с одной стороны редкое, а с другой вполне себе равномерно распределено по году (смотрим эквити). Процент выигрыша 65, профит фактор 2,77.

4) паттерн достаточно очевидный чтобы его было не жалко отдать сматрлабовцам.

Какое у нас редкое равномерно распределенное очевидное событие? День недели. Строим простейший скрипт и смотрим есть ли закономерности в Си по дням недели.

Чего видим? в пятницу у нас гэп скорее вверх, причем профит фактор сразу 2,56. Смотрим на эквити:

Все красиво, похоже предположение верное. На следующем шаге добавляем фильтр в стиле «на момент входа снизились не более чем на определенную величину от закрытия предыдущего дня». Часть сделок отсеиваем, улучшаем ПФ на 0,39. Радуемся, исследуем дальше, встраиваем в свои системы.

А заодно начинаем думать почему так может происходить, и почему до 2011 было по-другому. До мая 2010 пятничный гэп в целом повторял движение самого Си, а с мая 2010 до начала 2011

( Читать дальше )

Паттерн Поглощение. Знания даром.

- 21 мая 2016, 19:41

- |

Доходная система инвестирования Олега Клоченка

- 20 мая 2016, 14:41

- |

Инвестиции – это способ превратить работу в долг. Инвестор часть своей работы превращает в долг общества перед ним и относит расчет по долгам в будущее, извлекая сегодня только процент.© Олег Клоченок

Важные критерии для инвестиций в акции/др. активы:

- Актив должен приносить стабильный доход

- Регулярное поступление наличности на счёт важнее потенциала роста цены акции. Поток наличности можно свободно использовать: реинвестировать и потратить на жизненные нужды.

- Я не покупаю никакие акции в надежде на их рост. Я покупаю их доходности.

- Чистая прибыль компании должна расти ежегодно не менее чем на 10%. Если прибыль не растет или сокращается в течение 2-3 лет, то надо задумываться о том, чтобы продать такие акции. Важно также разбираться в структуре прибыли.

- Ориентирован на 5-10 кратный рост цены акций. Дергаться при +30% росте цены не имеет смысла, можно пропустить сотни процентов прибыли.

- Краткосрочный срок инвестирования у Олега = 3 года.

- Бессмысленно говорить о методикам оценки, сравнительных коэффициенты (мультипликаторах) и прочих системы инвестирования, потому что у каждого времени есть своя методика.

- Надо смотреть чтобы доходы компании покрывали регулярные обязательства

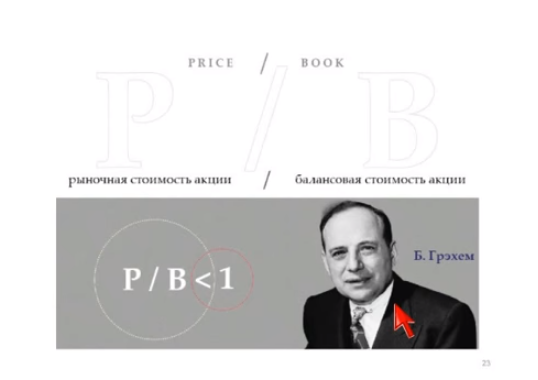

- Надежность акции оценивается через показатель цены акции/активы, приходящиеся на 1 акцию. Особенно важен в условиях дефляции. В условиях инфляции — важен индикатор цена/прибыль.

- Не стоит инвестировать в компании, за которыми нет активов

- Покупайте акции минимальные по к-ту P/B и покупайте их для диверсификации портфеля

Философия.

Никакая доходность не в состоянии окупить потерю душевного покоя

Главный ресурс человека — это его время и его внимание. Деньги в самую последнюю очередь.

Главные цели: быть здоровым, счастливым, любимым дорогими людьми, быть независимым — не наниматься на работу.

Надо стремиться к внутреннему комфорту. Не надо делать то, что приводит к стрессу. Комфорт — это тоже доход, потому что в будущем вы снизите себе издержки на фармакологии:)

Нет цели прогнозировать доходность. Задача — следить за ценой денег (через ставки овернайт или 3-летние ОФЗ) и не отставать от этой нормы доходности. Планирование доходности приводит к разочарованиям.

Не пытайтесь прогнозировать. «Мне все равно куда движется рынок». Просто имейте план на каждый возможный случай движения рынка. Вам не надо знать, что будет — вам надо знать, что делать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал