Избранное трейдера Светлана

Не боритесь с рынком

- 08 августа 2016, 17:40

- |

Цитата из книги «36 стратагем. Древнекитайский военный трактат»

- комментировать

- ★1

- Комментарии ( 4 )

БД "Открытие" Хэппи Энд ))

- 08 августа 2016, 17:28

- |

Всем привет!

И снова я))

Хочу сказать, что все хорошо. Счет закрыли.

Хотела бы так же поблагодарить Александра Лебедева (АО «Открытие») за помощь и содействие в решении моей проблемы.

Претензий к качеству обслуживания, в целом, я не имею. Ребята, вы все молодцы и стараетесь улучшать клиентский сервис.

Надеюсь, что моя ситуация так же поможет Вам улучшить свою работу.

Всем удачи, развития и процветания.

Тимофею и Смартлабовцам спасибо за поддержку! Вы мне все очень помогли!))

Всем хорошей недели, профитов и мира!

Я ушла… до свиданья :)

Оптимизм ФРС в отношении повышения ставок вызвал рост рискованных активов

- 08 августа 2016, 16:26

- |

Настроения инвесторов улучшились на прошлой неделе после публикации впечатляющих данных по числу рабочих мест вне сельского хозяйства в США, которые показали рост рабочих мест на 255 000 и усилили ожидания инвесторов в отношении повышения процентных ставок Федеральной резервной системой США до конца этого года. Фондовые индексы подскочили до 12-месячных максимумов, так как возобновившееся желание инвесторов рисковать в свете ожиданий касаемо повышения ставок и оптимизм в отношении принятия мер центральными банками побудили инвесторов отдавать предпочтение рискованным активам. В Азии фондовые индексы открылись с повышением, и Nikkei Stock Average завершил торги ростом. Банк Японии недавно принял решение покупать торгуемые индексные фонды (ETF). Европейские фондовые индексы получили поддержку ввиду роста акций банков и они могут продолжить расти, переняв позитивный импульс из Азии. Уолл-стрит в пятницу показал рост и фондовые индексы США могут вырасти сегодня, так как восстановление цен на нефть, усиление надежд на повышение ставок в США и повышение доверия заставляют инвесторов предпочитать более рискованные активы.

( Читать дальше )

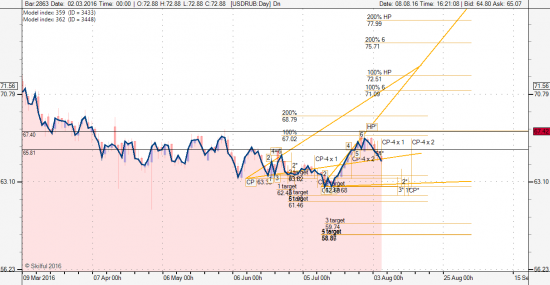

Рубль актуальные мысли по текущей ситуации

- 08 августа 2016, 16:23

- |

На н4 наблюдается ранее достижение hp и пробитие целевой, после коррекции к т4-5 будут актуальны продажи с коротким стопом с цель 62,93. Удачи. Постараюсь вести ситуацию в течение недели.

( Читать дальше )

Грядут иные времена

- 08 августа 2016, 15:45

- |

Многие уже, наверное, видели шокирующую новость. Ну как, шокирующую, отчасти ожидаемую и логичную, но по факту случившегося – все равно удивительную.

Bloomberg пишет, что компании нефтяного сектора покинули пятерку самых крупных по капитализации. Последний оплот традиционного бизнеса – ExxonMobil – в начале этой неделе со свистом опустилась ниже Amazon. Теперь в пятерке самых дорогих публичных компаний только технологические гиганты.

ТОП – 5 на начало недели выглядит так:

Apple — $567,8 млрд

Alphabet — $543,4 млрд

Microsoft — $440,9 млрд

Amazon — $364,4 млрд

Facebook — $357,1 млрд

Конечно, это не status-quo, но первые три компании давно заняли позицию «нас не догонят», периодически соревнуясь между собой. Конечно, положение Amazon и Facebook, не столь стабильно. На пятки постоянно наступают ExxonMobil c $356,2 млрд и легендарный Berkshire Hathaway Уоррена Баффетта $355,1 млрд (данные на пн 01 авг).

( Читать дальше )

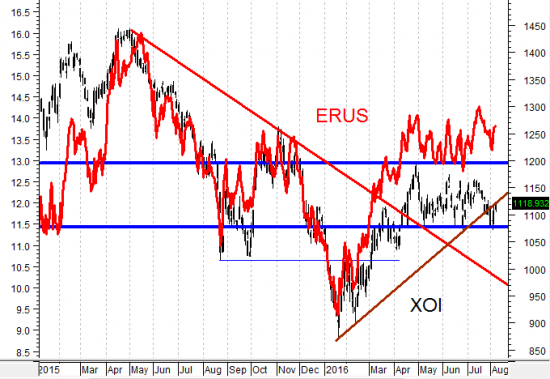

Инвесторов ожидает крах иллюзий

- 08 августа 2016, 15:11

- |

Сегодня рынок растет. Динамика российского фондового рынка схожа с динамикой американского нефтегазового индекса NYSE ARCA OIL & GAS INDEX (^XOI). В этом можно легко убедиться, есть наложить друг на друга российский валютный индекс и нефтегазовый индекс. Последние четыре месяца динамика боковая, Большинство нефтетрейдеров поставило на снижение нефти, но одновременно ОПЕК в свежем прогнозе предрекает увеличение спроса на «черное золото». Куда вырулит «нефтяная кривая» неизвестно, но лично мне кажется, что к концу года на 60 долларов.

Благодаря политике ведущих центробанков происходит накачка фондовых рынков свежими деньгами, это не очень хорошая ситуация. У инвесторов создается иллюзия того что активы не могут стоить дешево. В момент, когда закачка закончится, их ожидает крах иллюзий, но это не вопрос ближайшего будущего. 2 сентября должен выйти отчет по труду в США за август и он сформирует у инвесторов ожидания относительно политики ФРС до конца года.

( Читать дальше )

Ловить покемонов - выгодно!

- 08 августа 2016, 13:54

- |

hh.ru/vacancy/17896136

В крупнейший в РФ сервисный центр Руки из Плеч требуется помощник руководителя. Директор увлекся игрой про покемонов, но времени на это у него не хватает. Требуется человек для достижения выдающихся результатов в этой игре, оплата достойная!

Обязанности:

— играть в игру Pokemon Go с телефона руководителя

— экономно и эффективно использовать выделяемые бюджеты на Lure Module

— оперативно выезжать на указанные места в пределах МКАД и находить по указанию руководителя редких покемонов или помогать захватывать базы

— следить за зарядкой устройства, предпринимать необходимые меры, чтобы оставаться онлайн

Требования:

— 20-й и выше уровень личного аккаунта в игре

— высокая трудоспособность, ответственность, креативность

— нужно будет работать в любую погоду!

— желательно иметь собственный power bank

Вообще, сам факт наличия подобных вакансий говорит о серьезных просчетах маркетологов покемонов. При модели монитизации фри ту плей стоимость внутриигровых покупок должна расчитываться так, чтобы купить за реальные деньги было заведомо дешевле, чем намайнить играя с учетом стоимости времени самых дешовых рабочих, иначе появляются подобные негры для майнинга игровово луда и их ЗП — это убыток в виде недополученная прибыль создателей игры. Так что пора шортить нинтенду.

Насильно мил не будешь, или почему я ненавижу ОФЗ

- 08 августа 2016, 13:39

- |

Интересно, дорогие спекулянты и инвесторы, вы заметили отсутствие моих обзоров? Ну, хоть сделайте вид, что немного соскучились…

К сожалению, мой рабочий график не позволяет регулярно информировать вас о своих торговых действиях. И, несмотря на то, что заведомо оглашаю «стопы», я конечно переживаю, что не уведомила вас дополнительно после закрытия моей позиции в префах «Сбербанка».

Сейчас в моем среднесрочном портфеле, по-прежнему, львиная доля ОФЗ. Я их уже ненавижу. Но деваться некуда. Пока индекс РТС ниже 1000-1100 пунктов, я, как инвестор, вынуждена выживать. Сделки на средний срок возможны только в отдельных акциях. И то, попробуй, поймай их. А деньги, не размещенные в эти сильные акции, нужно куда-то прятать. ОФЗ — неплохая альтернатива. Естественно, если вы держите руку на пульсе и готовы защищать ОФЗ от роста доллара.

Вы спросите — к чему такая цепочка? Купила бы акций из разных отраслей, и забыла бы про портфель на 3-4 года. Во-первых, из-за того, что в долларовом эквиваленте многие наши акции в крутом пике, я на это не решусь. Во-вторых, покажите мне человека, который через полгода не захочет увидеть какую-то отдачу от портфеля, который он вроде как разместил на 3-4 года. Вероятность увидеть хороший плюс по диверсифицированному, но одномоментно составленному портфелю через три-четыре года весьма велика, но, думаю, вероятность увидеть заметную просадку еще больше.

( Читать дальше )

Айкан, Сорос, Гросс, Гундлич, Друкенмиллер. Продавайте всё!!!

- 08 августа 2016, 11:27

- |

Успешные инвесторы всегда более осведомлены, чем рынок в целом – отсюда их успех. Хотя мы можем только гадать, каковы предпосылки их негативных взглядов на акции, но мы можем достоверно оценить значительность этих предпосылок. Так, в 2016 году индекс S&P 500 вырос на 5,9% после 1) итога британского референдума, 2) крайне разочаровывающих показателей роста ВВП США за 1 и 2 кварталы, 3) двадцатипроцентной коррекции нефтяных цен, 4) некорректного публичного позиционирования Федрезерва относительно монетарной политики, 5) Дональда Трампа, как кандидата в Президенты от Республиканцев, 6) снижения доходности десятилетних гособлигаций США до рекордно низких уровней.

Посему, когда несколько выдающихся управляющих хедж-фондами, занятых долгосрочным инвестированием, вдруг начинают выдавать мрачные прогнозы по американским рынкам акций, которые находятся на своих рекордных вершинах, любой разумный инвестор должен уделить этому внимание. Эти управляющие – люди с доступом к информации, о котором большинству участников рынка приходится только мечтать. Бывшие высокопоставленные чиновники центрального банка, частные детективы, влиятельные чиновники в правительстве, лучшие консультанты в индустрии… это все равно, что иметь ключ ко всем дверям, везде и всегда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал