Избранное трейдера Максим

В какую крипту не страшно вкладывать деньги: выбираем самый надежный стейблкоин из USDT, USDC, BUSD, DAI, UST

- 31 марта 2022, 10:45

- |

Байден приказал своим ужесточить регулирование крипторынка и как бы хочет сказать тебе: «Эй ты! Крипту ходлишь? А если найду?»

В феврале сотни тысяч россиян резко вкатились в крипту: для одних она стала чуть ли не единственным способом переместить свой капитал через границу, для других — возможностью защитить свои деньги от чрезмерно ретивых западных финансовых институтов, как будто бы уже почти готовых к ковровым заморозкам счетов с неправильным цветом паспорта.

Есть мнение, что из всего многообразия текущего криптозоопарка лучше всего для этих целей подходят стейблкоины, чья стоимость жестко привязана к доллару. По крайней мере, для них риск потерять половину вложенного капитала за один день (см. график Биткоина в Черный четверг 2020-го) выглядит чуть поменьше.

( Читать дальше )

- комментировать

- 2.4К | ★19

- Комментарии ( 12 )

мой шорт-лист по ОФЗ

- 19 марта 2022, 13:10

- |

Максимальная стоимость покупки ОФЗ (с купоном ПД и сроком погашения до 5 лет), чтобы доходность была равна ключевой ставке.

Учтены налоги 13% по купонам и по дисконту.

Также расчёт на то что держите облигации до их погашения.

Ссылка на таблицу docs.google.com/spreadsheets/d/1KchWKFCRvgXl1DKNGDFEPAHoz3Kbt-6UsxXtxrGMhvY/edit?usp=sharing

- комментировать

- 11.2К |

- Комментарии ( 55 )

Как задекларировать дивиденды от иностранных компаний онлайн в 2022 году

- 31 января 2022, 12:10

- |

Как и обещал, записал подробное видео о том, как задекларировать дивиденды по иностранным компаниям, в том числе АДР и ГДР. А также поделюсь некоторыми лайфхаками.

( Читать дальше )

Традиции деградации британских элит (А.Роджерс)

- 09 октября 2021, 20:00

- |

...

Традиции деградации британских элит

Александр РоджерсВся британская культура – литература, фильмы, стереотипы – пытается убедить нас, будто на Острове живёт некая особая элита, прирождённые управленцы. Типа они и генетически отобраны для этого, и проходят обучение в лучших профильных ВУЗах мира (правда, эти рейтинги они сами себе присваивают, я сильно сомневаюсь в их объективности).

Они пишут сборники «знаний об управлении», PMBOK, раздают MBA, вводят множество различных (зачастую откровенно идиотских) критериев оценки эффективности, включая тот самый KPI, «создают кейсы», собирают «бест практисес» и так далее.

А теперь давайте на практике посмотрим, как обстоят дела с хвалёным британским менеджментом.

Для начала небольшой (чуть больше столетия) и предельно краткий экскурс в историю. На примере военных действий, потому что в этом случае организация должна быть максимально эффективна, ибо от неё зависят тысячи человеческих жизней и, в конце концов, победа. Буквально тезисно.

( Читать дальше )

Иностранные акции и Налоговая Инспекция.

- 03 октября 2021, 01:01

- |

https://smart-lab.ru/blog/702315.php

Список АДР/ГДР эмитентов, считающихся российскими, находится по ссылке

https://smart-lab.ru/blog/702288.php

Основное неудобство, возникающее при владении такими бумагами (иностранными акциями) — это необходимость самостоятельно декларировать дивиденды, полученные от этих бумаг, и необходимость самостоятельно уплачивать налог с этих дивидендов.

Ибо брокер в этом случае не является налоговым агентом, и не удерживает налог с дивидендов от иностранных акций.

Но оказалось, что помимо АДР/ГДР, на Мосбирже торгуются и другие иностранные акции.

( Читать дальше )

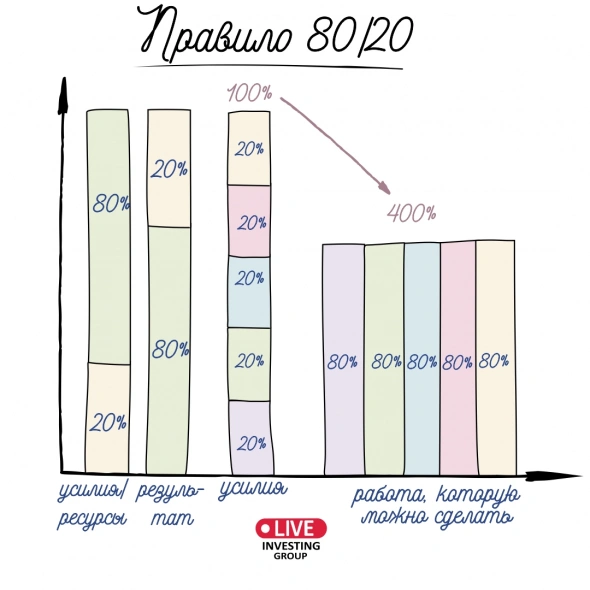

Размышления о трейдинге от LIVEInvestingGroup Ч.2.

- 13 сентября 2021, 14:04

- |

Продолжение практически-философских изречений уже знакомого нарисованного трейдера. В этой части трейдер немного поразмышлял в плоскости проходящей жизни и рассказал, что скрывают за собой взлеты и падения и как можно распределять свое время.

( Читать дальше )

Почему я инвестирую только в дивидендные акции?

- 09 сентября 2021, 09:02

- |

Почему я инвестирую только в дивидендные акции?

Многие говорят, что выплата дивидендов менее эффективна, чем реинвестирование в саму компанию, ведь это способствует более быстрому росту и помогает избежать налогов. Почему же тогда практически все акции в моем портфеле дивидендные и если даже инвестирую в акции роста, то только если компания платит дивиденды и планомерно их повышает?

Есть два основных вида возврата денег акционерам:

1. Дивиденды –основной, понятный, прогнозируемый и ощутимый вид возврата в виде поступающих денег на счет. У этого вида есть только один минус – необходимость сразу заплатить НДФЛ в виде 13%.

2. Выкуп акций с рынка. Выкупая свои же акции с рынка и погашая их, компания тоже возвращает деньги инвесторам, повышая ценность оставшихся акций. Размер бизнеса у компании не изменился, количество акций сократилось, дивиденды в будущем могут распределить среди меньшего количества акций. При этом НДФЛ платить не нужно если акции не продавать (или продавать после 3 лет владения).

( Читать дальше )

Когда информация дешевая, внимание становится дорогим

- 14 августа 2021, 11:32

- |

это объем создаваемой информации в мире с прогнозом до 2025.

С изобилием информации возникла проблема, большая ее часть имеет слишком малый срок годности. "Когда информация дешевая, внимание становится дорогим."© какой то дяденька

Граждане которые тратят почти все свое время на создание и чтение информационных однодневок тратят только свой самый важный актив — время.

Есть смысл сосредоточиться на информации с наибольшим сроком хранения, не смотря на то, что на создание такой возможно потребуется больше усилий.Всегда лучше и читать и писать то, что может научить вас/других чему-то, что вы/читали могли бы использовать всю оставшуюся жизнь .

Так что не стоит тратить их на информацию, которая скоро устареет.

Не кисло я заморочился, со вступлением да? )

Именно такой долговременной информацией я и хочу поделиться с вами.

1

( Читать дальше )

Трейдинг в моей жизни | 3 худшие сделки | Как зарабатываются сотни % годовых

- 12 августа 2021, 16:51

- |

Волатильность и объемы на нашем рынке на минимуме, свободного времени много, а мыслей для постов становится со временем еще больше))) Тем более, что под моими последними постами уже были предложения написать о моей истории в трейдинге и выложить конкретные цифры о результатах торговли… Поехали!)

В одном из последних постов Развод с ФИНАМ | Бесплатный сыр только… НИГДЕ! | Закрываю стратегию на COMON я уже писал, что меняю брокера (как оказалось только частично) и выкладывал актуальную доходность на тот момент. Текущая доходность у нового брокера выглядит так:

Временной промежуток небольшой, но увы и ах другого предложить мне сейчас нечего...) Для «больших любителей считать чужие деньги» у меня подарок — моя справка 2-НДФЛ за 2020 г. На начало 2020 г. стартовый капитал у меня составлял 676 000 р. я его указывал в своем самом первом посте, доходность посчитайте сами — я знаю вы это умеете!)))

( Читать дальше )

курение и табачный бизнес (PM,BATS,MO)

- 25 июля 2021, 15:30

- |

А че, пишут же все какую то дичь про акции, дай и я че нть сваяю раз новостей нет сегодня)

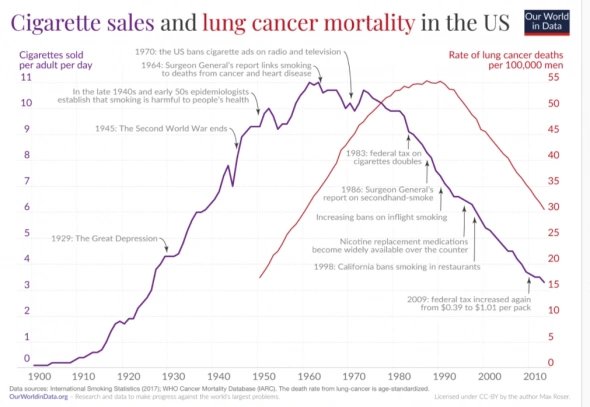

На той неделе была новость, о том, что табачный гигант Philip Morris потратит $1,5 млрд на покупку производителя ингаляторов, а незадолго до сделки с Vectura Philip Morris приобрёл производителя никотиновой жвачки Fertin Pharma за $820 млн. Я не курил никогда и решил погуглить, а много ли курящих в мире осталось или они давно вымерли все, выяснить так сказать про спрос.

В америке народ с 70х, заботится о здоровье и не хочет мереть от рака, для акционеров, повсюду на запросы о табаке вызелает, что то типа «Мир ломает шаблоны прошлого» ,«Прабхат Джа и Ричард Пето оценивают, что «если нынешние модели курения сохранятся, табак убьет около 1 миллиарда человек в этом столетии» ," За последние 30 лет более 200 миллионов человек умерли от курения"

Фиолетовым цветом вы видите рост и падение продаж сигарет в америке, красным цветом вы видите рост и снижение смертности от рака легких(ось справа.)

Почти половина всех бывших курильщиков бросили курить, продаж сигарет упали до трети от того, что было раньше, а уровень смертности от рака легких снизился. Оплотом табачных компаний оставались нищие страны

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал