Избранное трейдера skwii

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

- комментировать

- 14.8К | ★257

- Комментарии ( 79 )

Моя стратегия инвестирования (обновление)

- 09 марта 2021, 10:35

- |

Формирование своей стратегии инвестирование один из основных базисов, на которой должна строиться ваша система принятия решений. Создание стратегии дело не из легких и потребует от Вас сосредоточения и учета всех фаворов, которые могут повлиять на прибыльность инвестирования. Как создать стратегию конкретно вам, мы поговорим в моем будущем обучающем курсе, а сегодня я хотел обновить свою стратегию, о которой писал ранее.

В рынке я уже почти 8 лет и в силу своей работы в качестве аналитика, постоянно отслеживаю сотни компаний. Я разбираю их отчеты по МСФО, РСБУ, дивидендную политику и весь новостной фон. Все эти факторы мне понадобятся для того, чтобы определить, в какую компанию инвестировать, а от какой стоит отказаться. Далее, давайте по пунктам разберем шаги:

1. Сначала я выбираю компанию, которую буду изучать. Для этого я могу провести сравнительный анализ сектора, либо выбрать из моих предпочтений. Благо знаний хватает это сделать без дополнительных фильтров. Если компания малознакома, составляю сводную таблицу, в которую вношу все компании сектора, динамику результатов, основные мультипликаторы и дивиденды. Выбираю самую перспективную.

2. Далее я иду на сайт самой компании и изучаю ее бизнес. Сайт компании самый надежный и полный источник, в котором содержится весь перечень интересующих меня показателей. Это и сегментация продаж, и география деятельности. Часто просматриваю историю и последние события.

3. Затем я беру на исследование отчет компании за последний большой период. Скачиваю его также на сайте самой компании. Квартальные отчеты в этом случае менее важны, а вот за 9 месяцев и год подойдет в самый раз. В нем для меня важна динамика финансовых показателей (выручка и прибыль). Обращаю внимание на то, как компания справляется с операционными расходами и себестоимостью. Также смотрю на статьи доходов/расходов, которые выбиваются из стандартных отклонений.

4. На последнем этапе изучения бизнеса, я просматриваю все новости по компании за год, которые могут оказать ощутимый эффект на деятельность, перспективы и угрозы. Удобнее всего это сделать на смартлабе, выбрав в разделе акции нужную компанию и нажав вкладку «новости компании».

( Читать дальше )

Все, что вы хотели знать о Майкле Бьюрри

- 17 февраля 2016, 22:23

- |

Перепост из моего чудесного блога

kazai.wordpress.com/2016/02/01/%D0%BC%D0%B0%D0%B9%D0%BA%D0%BB-%D0%B1%D1%8C%D1%8E%D1%80%D1%80%D0%B8/

После кинчика The Big Short аж стало интересно, что за дядька этот Майкл Бьюрри.

Ну во-первых, он настоящий. Основатель хедж фонда Scion Capital LLC, которым он управлял с 2000 до 2008 года, а затем прикрыл, начав заниматься инвестициями на свои собственные средства. Как мы уже знаем, был одним из первых, кто почувствовал кризис ипотечных займов мягким местом.

Бьюрри. Начало.

Бьюрри родился в 1971. Получил степень бакалавра в University of California, Los Angeles (UCLA) по экономике, а также проходил подготовку для поступления в медицинское учебное заведение. Закончил аспирантуру в Vanderbilt University School of Medicine и работал в ординатуре в неврологическом отделении в

( Читать дальше )

- комментировать

- 28.5К |

- Комментарии ( 39 )

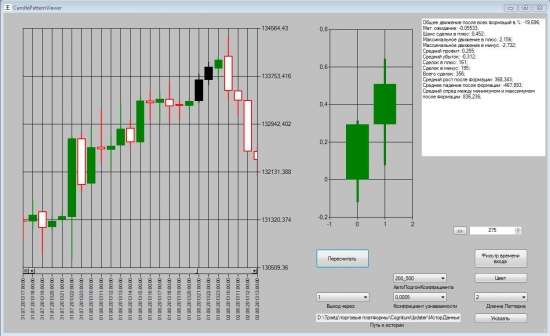

БЕСПЛАТНЫЙ поисковик свечных паттернов. Релиз №2.

- 27 сентября 2014, 10:17

- |

Выкладываю вторую версию CandlePatternViewer. Разобрался с сайтом, теперь он выведен из чёрного списка Nod32. Качайте на здоровье. Поправил несколько багов, добавил функционал и наплодил ещё кучу всяких ошибок, которые чуть позже всплывут. ))

Для тех кто не в курсе. Это программа для полуавтоматического поиска паттернов и сбора по ним статистики. Больше не надо зубрить книги со свечным анализом (а через неделю и волновым) в которых даются паттерны не первой свежести и БЕЗ СТАТИСТИКИ. Программа бесплатная и распространяется в виде EXEшника для запуска в Windows. Делается всё в два клика и приступать к торговле теперь можно со СВЕЖИМИ, СТАТИСТИЧЕСКИ ЗНАЧИМЫМИ, ЛЕГКО ФОРМАЛИЗУЕМЫМИ И УНИКАЛЬНЫМИ ПАТТЕРНАМИ.

( Читать дальше )

Что произошло на NYSE 6 мая 2010 года - хорошая статья! Я как раз торговал тогда :)

- 28 марта 2012, 20:54

- |

Сергей Голубицкий, опубликовано в журнале «Бизнес-журнал» №6 от 07 Июня 2010 года.

Читатель наверняка уже наслушался «страшилок» про загадочный обвал, случившийся на фондовых рынках Америки 6 мая 2010 года. В историю этот обвал вошел двумя обстоятельствами. Во-первых, падение индекса Доу-Джонса (990 пунктов) стало самым головокружительным за все годы существования биржи. Во-вторых, продолжалось падение всего… 5 минут (с 14:42 по 14:47), после чего рынок как ошпаренный отыграл за 90 секунд обратно 543 индексных пункта. Согласитесь, такого спектакля мы еще не наблюдали!

Внешне эффектная цифра, подхваченная СМИ, — в точке максимального падения капитализация рынка сократилась на 1 триллион долларов — не передает, к сожалению, истинного трагизма ситуации. Катастрофа оживает лишь в деталях: в 14 часов 47 минут ценные бумаги около 200 компаний полностью утратили свою ценность! В прямом смысле слова: их текущие котировки оказались в диапазоне от 1 до 3 центов! Особенно пострадали компании с низкой капитализацией.

Внешне эффектная цифра, подхваченная СМИ, — в точке максимального падения капитализация рынка сократилась на 1 триллион долларов — не передает, к сожалению, истинного трагизма ситуации. Катастрофа оживает лишь в деталях: в 14 часов 47 минут ценные бумаги около 200 компаний полностью утратили свою ценность! В прямом смысле слова: их текущие котировки оказались в диапазоне от 1 до 3 центов! Особенно пострадали компании с низкой капитализацией.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал