Избранное трейдера Александр

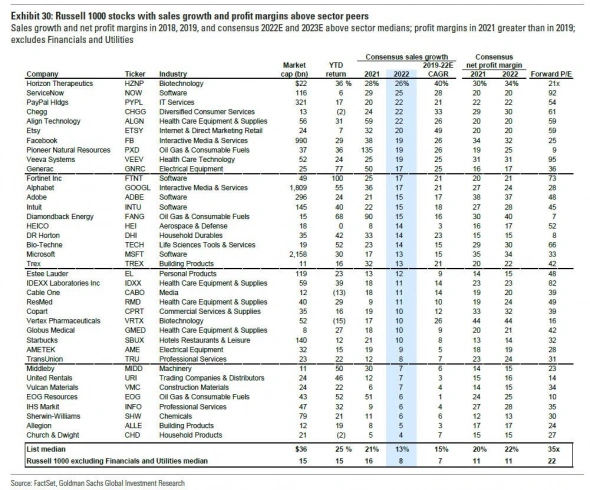

38 акций от Goldman.

- 05 августа 2021, 21:28

- |

- комментировать

- ★9

- Комментарии ( 6 )

Ботаник с reddit создал табличку по стоимостному анализу Грэма(Deep Value) из 5000+ акций

- 02 августа 2021, 14:22

- |

В поисках площадки для трансляции своих идей по ММК, которая отлично ложиться на идеи стоимостного анализа наткнулся на пост

— Контрольный список Уоррена Баффета — 5000+ рейтинговых акций

По мотивам книги Практическая баффетология автор выделил несколько правил

Правила

Правило 1 — Стабильная прибыль (рост за 5 лет / TTM> 0%)

Правило 2 — Хорошее покрытие долга (можно выплатить долг в течение <3 лет)

Правило 3 — Высокая рентабельность капитала (в среднем> 15% за 5 лет)

Правило 4 — Высокая доходность инвестированного капитала (> 12% в среднем за 5 лет)

Правило 5 — Создание FCF (TTM FCF> 0 долл. США)

Правило 6 — Обратный выкуп акций? (Количество акций сегодня <количество акций 5 лет назад)

Правило 7 — IRR больше, чем у долгосрочного казначейства (начальная ставка доходности> 1,1%)

Правило 8 — ERR больше 12% (ожидаемая доходность> 12% — рассчитана с использованием оценок роста аналитиков)

И проделал огромную работу по оценке акции, где за соответствие каждому правилу акция получала 1 балл

( Читать дальше )

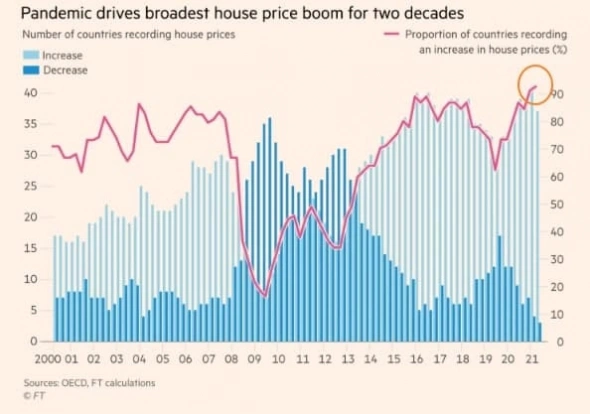

Рост цен на мировом рынке недвижимости рекордный за десятилетия

- 02 августа 2021, 10:53

- |

👉 Глобальный рынок недвижимости уже разогрелся настолько, что не способен поддерживать нынешний рост

👉 Жилье в развитых странах переоценено примерно на 10%, этот бум — один из крупнейших с 1900-х годов

👉 Во время последнего бума 2006 года цены на жилье были переоценены на 13−15%

👉 Нынешнее подорожание, вызванное низкими процентными ставками и изменениями в доходах населения

👉 Есть, однако, и повод для оптимизма — падение цен вряд ли будет таким болезненным, как во время финансового кризиса

👉 Резкое повышение цен на жилье выглядит тревожнее, когда оно сопровождается быстрым ростом долгов за недвижимость. Рост цены, продолжавшийся с 70-х, совпал со значительным увеличением соотношения ипотеки к ВВП (с медианы в 20% до 60% в нашей выборке). И самые крупные бумы недвижимости сопровождались быстрым ростом задолженности или следовали за ним

👉 С этой стороны нынешний бум выглядит не настолько угрожающе. Рост ипотеки в последние годы был достаточно сдержанным, хотя и начал ускоряться. Соотношение ипотеки к ВВП остается ниже, чем оно было в 2008-м, а его недавний рост обусловлен спадом ВВП из-за пандемии в 2020 году

👉 Пока рост цен на жилье не дает оснований ожидать падения. Скорее наоборот — в США медианная цена на построенные дома в июне достигла $363 300 — это самый высокий уровень с января 1999 года, а нынешний рост цен — самый быстрый за более чем 30 лет

отчеты СОТ: почему производители постоянно проигрывают, а NON REPORTABLE выигрывают на валютах.

- 01 августа 2021, 17:24

- |

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

( Читать дальше )

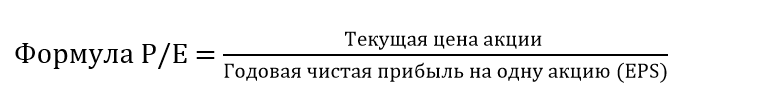

Инструкция по применению P/E в оценке акций

- 01 августа 2021, 13:23

- |

Многие думают, что аналитики из крупных инвестиционных банков или различные гуру обладают особым интеллектом, поскольку могут делать прогнозы финансовых показателей или предвидеть к-н важные экономические события на рынке. По моему мнению, никакой особенностью они не обладают.

Для примера, что в руках маляра шпатель, требующие некий набор знаний и опыт, тоже самое и у аналитиков на финансовых рынках. В отличие от дилетантов-любителей, профессионализм аналитика выражается во владении определенными навыками и инструментами, дающие ему некоторые преимущества в анализе оценки активов, не более того. И чем больше инструментов аналитик использует в оценке, тем выше вероятность ее правдивости.

Один из таких инструментов в руках аналитика — мультипликатор P/E (price/earnings).

P/E, наверное, один из самых популярных коэффициентов для оценки публичной компании. Более того он присутствует во всех платных и бесплатных аналитических скринерах. Аналитики, в свою очередь, делятся на тех, кто его намеренно игнорирует, поскольку чистая прибыль не отражает реальный успех компании, и на тех, кто готов использовать его как вспомогательный метод или как «мелочь, дополняющую общую картину».

( Читать дальше )

ПОЧЕМУ В США УРОВЕНЬ ЖИЗНИ ВЫШЕ?

- 31 июля 2021, 12:08

- |

Госдолг США = $28,5 трлн. долларов. (128% от ВВП).

Госдолг РФ = $0,27 трлн. долларов. (17% от ВВП).

Вот почему в США уровень жизни выше, чем в России.

Коррупция, низкая производительность труда, нехватка инвестиций — это всё дополнительные причины.

Реальная причина — это что США могут покрыть дефицит бюджета новыми займами.

Чтобы осознать размер госдолга США:

Дефицит бюджета США на 2021 год = $3 трлн. долларов.

Экспорт нефти и нефтепродуктов из России за 2015 – 2019 гг. = $0,94 трлн. долларов.

То есть в США дефицит бюджета за 1 год в 3 раза больше экспорта нефти из России за 5 лет!!!

А ведь стоимость экспорта — это не чистая прибыль. В бюджет от этой суммы попадет намного меньше. А $3 трлн. долларов из новых облигаций – это чистая прибыль. Причем сразу вся сумма в бюджет.

Всё дело в коррупции говорите? Серьезно?

Чтобы осознать неэффективность гос. расходов США:

( Читать дальше )

Производительность труда - ключ к пониманию экономики России. Исследование российских эмитентов. Часть 2

- 30 июля 2021, 17:06

- |

Теперь мы заглянем вглубь секторов, сравним секторы и компании между собой, и постараемся сделать выводы.

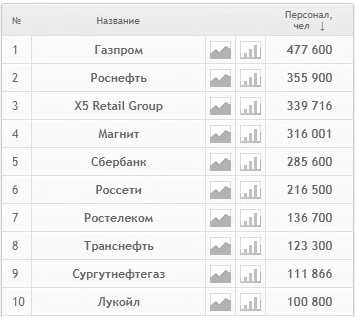

Сразу начну с обобщающей таблички

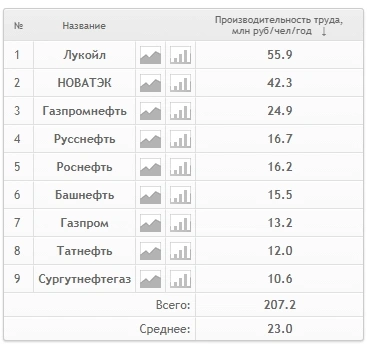

Нефтегазовый сектор

Нефтегазовый сектор — сектор с максимальной производительностью труда = 23 млн рублей на человека в год. Важно понимать, что после вычета налогов производительность сектора резко снизится.

Таблица: https://smart-lab.ru/q/shares_fundamental/?sector_id%5B%5D=1&field=labour_productivity

Что показательно?

✅Производительность труда частного Лукойла в 3,5 раза выше, чем государственной Роснефти.

✅Производительность частного Новатэка в 3,2 раза выше, чем у Газпрома.

В этом смысле можно сказать что госкомпании, как и само государство, несет социальную функцию обеспечения рабочими местами.

( Читать дальше )

Производительность труда - ключ к пониманию экономики России. Исследование российских эмитентов. Часть 1

- 30 июля 2021, 11:21

- |

Мне, как предпринимателю, совершенно очевидно, что чем выше производительность труда, тем выше способность субъектов платить более высокие зарплаты, а значит, обеспечить более высокий уровень жизни.

Раздутый госаппарат должен приводить к снижению производительности в силу того, что чиновники и госслужащие почти не производят то, что можно официально продать за деньги и отнести к выручке. Госаппарат кормится за счет той производительности, которую производит коммерческий сектор.

Раздутый госаппарат в России — это скорее следствие того, что в условиях России большое количество недостаточно компетентных людей остаются невостребованными для производства высокой добавленной стоимости. Если ваши компетенции позволяют вам пойти в компанию на зарплату 100 тыс рублей в месяц, вряд ли вы пойдете на госслужбу за 50 тыс рублей в месяц. А платить 100 тыс рублей в месяц компания вам сможет, если она способна создать выручку в районе не менее 7-8 млн рублей на человека в год. С этой точки зрения интересно взглянуть на те показатели производительности, которые демонстрирует российский бизнес.

Выводы, которые я получил в ходе исследования, с одной стороны удивительны, с другой — ожидаемы. И очень поучительны с точки зрения планирования благополучия всего российского населения. Их я сделаю в конце.

Это исследование отняло у меня немало времени, ведь я проанализировал 100 компаний, большая часть из которых торгуются на Московской бирже. Численность работников этих компаний составляет почти 4,2 млн человек или 6,5% от всей рабочей силы России.

Компании с самой высокой численностью, это: Газпром, Роснефть, X5, Магнит и Сбербанк.

Полная таблица: https://smart-lab.ru/q/shares_fundamental/?field=employees

Компания "Почта России" могла бы быть в этом списке на 2-3 месте, но я сознательно исключил ее из рейтинга (причины ниже).

Среднее значение производительности труда для 98 компаний составило 11,3 млн рублей на человека в год (см. таблицу: https://smart-lab.ru/q/shares_fundamental/?field=labour_productivity). Эта цифра сильно выше среднероссийской и основные причины этого в том, что

👉В статистику не включен госсектор

👉28 крупных компании из рейтинга являются экспортерами (таблица)

👉На бирже представлены самые крупные компании, производительность которых существенно выше мелких компаний за счет эффекта масштаба

👉Крупные публичные компании имеют больше возможностей привлекать инвестиции вболее эффективные производительные основные средства, которые повышают производительность труда

Теперь посмотрим на самый интересный вопрос: у кого самая высокая производительность труда?

( Читать дальше )

Шпаргалка для экспресс-оценки справедливой стоимости акций

- 18 июля 2021, 16:49

- |

Цель данной статьи – сфокусировать внимание инвесторов на том, как можно быстро определить целесообразность инвестиций в ту или иную акцию.

Как правило, в интернете, СМИ или блогах популярных гуру-инвесторов описывается компания и ее уникальность. Приводятся, в качестве доказательства роста, красивые диаграммы с финансовыми показателями и т.д. и т.п.

Но тут стоит заметить, что зачастую у пассивных читателей или слушателей нет полного понимания общей картины. А точнее, на сколько выгодны будут для них, к примеру, акции компании, и на сколько справедлива их сегодняшняя цена?

Давайте представим, что у вас нет возможности проверить рыночную цену акции, нет возможности чертить линии поддержки или сопротивления на графике. При этом перед глазами есть отчетность к-н компании с показателями 3-х летней давности.

Вопрос: Сколько должны стоить акции такой компании? Интересно, согласитесь?

Первое, на что обращают внимания распространители финансовой информации (в том числе и я):

( Читать дальше )

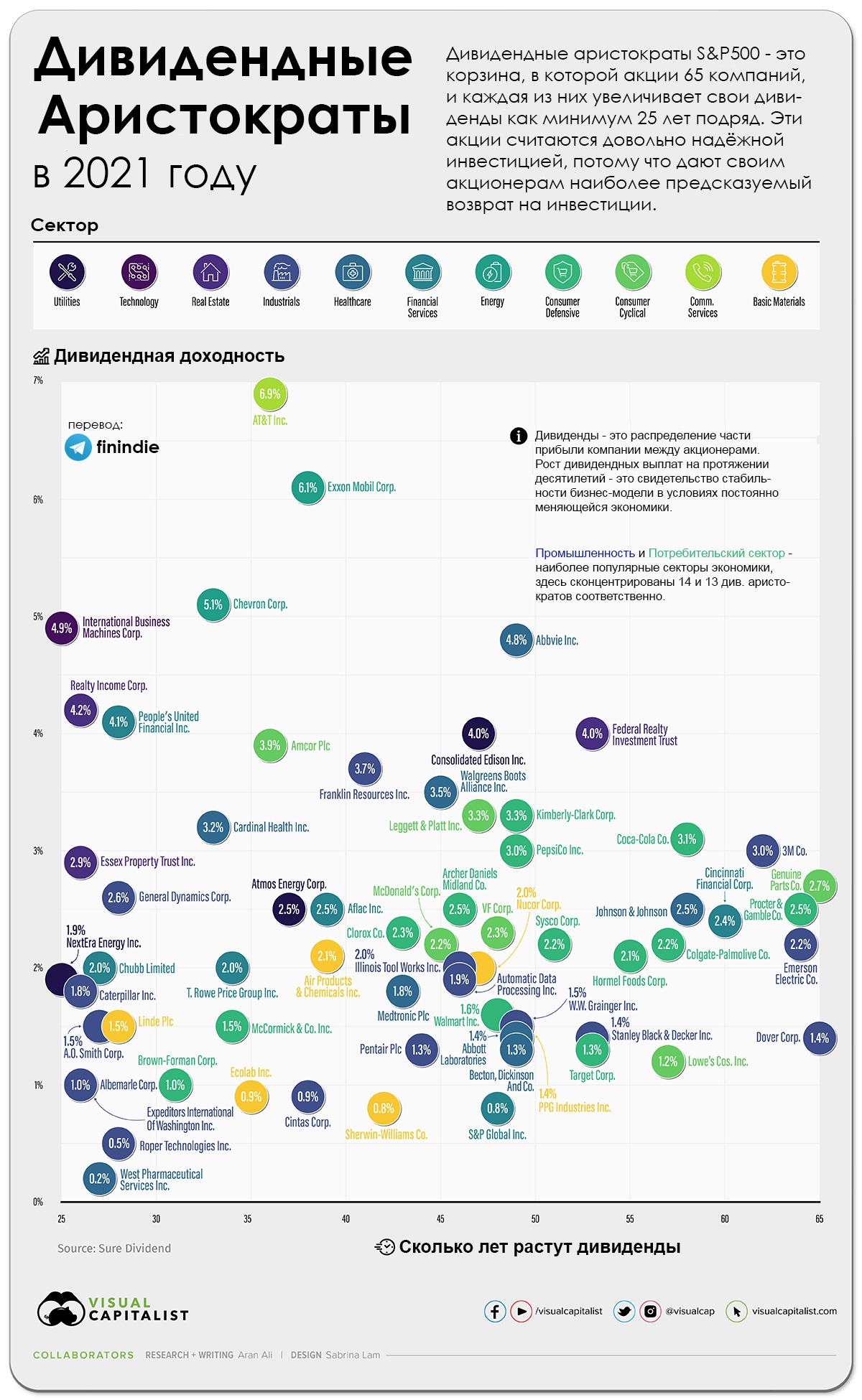

Аристократы

- 29 июня 2021, 13:45

- |

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал