Избранное трейдера Сергей Стяжкин

Нефтебаттл. М.Лоссбой vs #НЕФТЬРАКЕТА. Ощипание.

- 03 июля 2018, 03:33

- |

Добрейшего дня всем — 3 июля! Чем он столь добр, сейчас узнаем.

Проведу для Уважаемого Проницательного Читателя Смартлаба краткий экскурс.

В пятницу, 29 июня, я был немного обескуражен, немного удручён и немного возбуждён явно вызывающим комментарием, обращенным ко мне одним из крайне активных авторов писающего пишущего Смартлаба, а именно персонажем с ником Spartanes (в дальнейшем — Нефтеракетчик С. Возможно, болеет за «Спартак». Запрещено и наказуемо в тёмное время суток в некоторых районах Москвы, а также Московской и рядом прилегающих к ней областей. — прим. Автора).

Для создания ЭФФЕКТА НАИБОЛЬШЕЙ ДОСТОВЕРНОСТИ я приведу лишь один скрин из того чудесного и бравого поста

НЕФТЬ-РАКЕТА-РОМАН АНДРЕЕВ

( Читать дальше )

- комментировать

- 3.6К | ★3

- Комментарии ( 127 )

Новый Quik версия 7.18, 04.06.2018

- 08 июня 2018, 07:37

- |

Версия 7.18, 04.06.2018

Руководство пользователя QUIK v. 7.18zip, 17.7 МБ

Cправка QUIK v.7.18zip, 13.7 МБ

Дистрибутив QUIK 7.18exe, 27.9 МБ

Возможности новой версии

Индикатор «Глубина рынка»

Добавлен новый индикатор «Глубина рынка», отражающий объемы заявок в виде гистограммы. Подробное описание см. в п. 4.2.15 Раздела 4 «Работа с графиками» Руководства пользователя QUIK.

Ниже приведен пример использования нового индикатора на графике.

Склейка графиков

Добавлена возможность сохранения на графике истории торгов от предыдущего инструмента срочного рынка при замене инструментов. В диалог замены инструментов внесены изменения, позволяющие включать «склейку» архивов графиков для автоматически заменяемых инструментов. В таблицу диалога «Инструменты с наступающим сроком погашения» добавлена колонка «Склейка» со следующими возможными значениями:

- «Да» — если для инструмента включен флажок «Склейка архивов графиков»,

- «Нет» — если флажок выключен.

( Читать дальше )

Я подготовил для Вас "бомбу"!!! Я старался :)

- 07 июня 2018, 17:44

- |

Сегодня будет очень объемный и полезный пост! Я уверен!

Вчера и ранее мне писали, что интересно было бы посмотреть посты про анализ компаний и инвестиции в целом. Так вот, сегодня я подготовил интересный пост, в котором сжато, но в тоже время понятно и подробно оцениваю компанию по фундаментальному анализу.

И эта компания — РусГидро. Анализ за 2017 год. Она также есть в моем портфеле. Да, да, кто впервые видит мой пост, я в основном инвестирую, а не спекулирую :) несмотря на мой ник… Его я планирую сменить в ближайшее время.

Для тех, кто не совсем знаком с фундаментальным анализом прилагаю подсказки:

Коэффициент Левериджа = (Долгосрочные обязательства + Краткосрочные обязательства)/Активы

Если коэффициент принимает значение меньше 0,5/50% (что хорошо), значит, компания финансируется в большей степени за счет собственного капитала

Рентабельность продаж – показывает долю прибыли в каждом заработанном рубле компании = Чистая прибыль/Выручка

( Читать дальше )

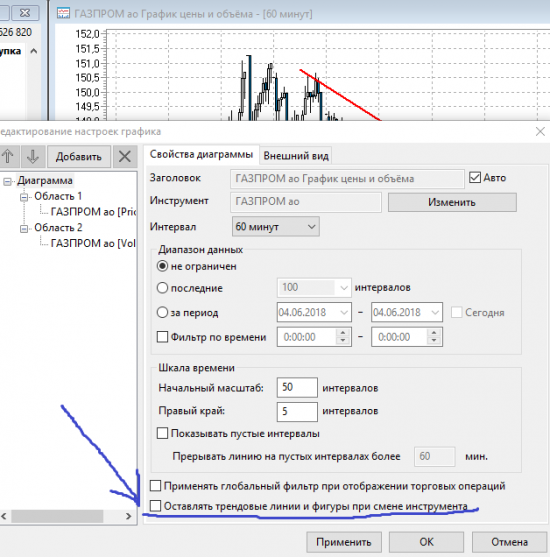

Quik обновочка 7.18

- 04 июня 2018, 16:06

- |

Сразу про одну фичу которая появилась еще в прошлых версиях. Когда чертите на графике, эти полоски и рисунки были на всех инструментах. Чтобы это исправить в настройках графика надо убрать в самом низу галочку-как у меня

Возможности новой версии

Индикатор «Глубина рынка»

Добавлен новый индикатор «Глубина рынка», отражающий объемы заявок в виде гистограммы. Подробное описание см. в п. 4.2.15 Раздела 4 «Работа с графиками» Руководства пользователя QUIK.

Ниже приведен пример использования нового индикатора на графике.

( Читать дальше )

Все, что вы хотели узнать про ЭТО но боялись что вас засмеют, если спросите

- 30 мая 2018, 20:15

- |

Меня вот в этом посте спросили, а как ставки по американским гособлигациям собственно влияют на стоимость акций ?

Несмотря на чайниковский характер вопроса, я решил ответить на него более развернуто, потому что, несмотря на кажущуюся тривиальность этой темы, там есть много интересных ньюансов

Во первых — почему вообще доходность американских облигаций скачет ?

Ответ — потому что они на рынке могут продаваться как выше, так и ниже номинала

Казначейство, например, разместило 10-тилетнюю облигацию номиналом 50 долларов на рынке, и обещает платить 2 доллара в год купонной доходности (и вернуть ваши $50 через 10 лет). Это как бы теоретическая доходность в 4%. Но у инвесторов появился аппетит на такую доходность, и они готовы заплатить за облигацию немного больше курса, например 55 долларов — вот вам и доходность упала до 2/55 = 3.6%

Это я сильно упрощаю, потому что на самом деле надо еще учитывать, что в конце срока инвестор получит 50 долларов за облигацию, за которую он переплатил 5 долларов, заплатив на вторичном рынке $55. Этот фактор учитывается в расчете Yield to maturity, который и отображается на всех финансовых сайтах.

( Читать дальше )

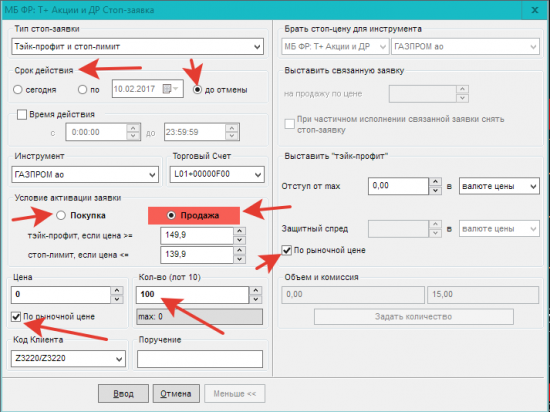

Только для начинающих! Заявки стоп-лосс и тейк-профит.

- 18 мая 2018, 12:09

- |

Начнем со стоп-лосс заявки. Грамотный трейдер для контроля риска всегда использует стоп-заявки, поскольку рынок имеет свойство зачастую идти против открытой позиции. Стоп помогает ограничить убытки в размере комфортном для трейдера и не позволяет слить весь депозит, так нет ничего хуже чем продолжать сидеть в неконтролируемом и продолжающем нарастать убытке.

Профессиональные трейдеры часто говорят:

«Обрезайте свои убытки и позволяйте прибыли расти».

Как же происходит постановка стоп-заявки. В специальном окне необходимо ввести параметры срабатывания стоп-заявки, сколько она будет действительна, по какой цене будет происходить активация и по какой цене пойдет сама сделка в случае ее активации. Скрин из Quik.

Есть два вида стопов — лимитные и рыночные.

( Читать дальше )

VSA анализ — основы и метод торговли [1 часть]

- 09 мая 2018, 19:00

- |

![VSA анализ — основы и метод торговли [1 часть] VSA анализ — основы и метод торговли [1 часть]](/uploads/images/01/23/70/2018/05/09/bf330f.jpg)

VSA анализ. Его применение на рынках.

VSA (расшифровывается как Volume Spread Analysis – анализ объема и спреда) – метод торговли, при работе с которым используются объемы, проторгованные на определенном временнóм промежутке, а также спред свечи (разница между хай/лоу бара).

Данный метод начал свое существование на фондовых площадках в первой половине прошлого века. Одним из главных основоположников VSA анализа является Ричард Вайкофф. В последствии Том Вильямс довел начинания Вайкоффа до той модели, которая есть сегодня.

( Читать дальше )

Помощь в понимании и механики выставления СТОП ОРДЕРОВ, алгоритмизация

- 08 мая 2018, 13:25

- |

у меня по стратегии закрытие сделки происходит в какой то момент, то есть не сразу выставляются стопы.

И я столкнулся с такой штукой как проскальзывание, да и вообще не пойми какое исполнение.

Сразу скажу что это для робота, не руками и ни в каком терминале, работаю через Transaq Connector.

Разработчики торговых роботов(может даже HFT), может кто то может дать консультацию, желательно лично, и возможно за деньги?

PS. Не обязательно чтоб разработчик имел дело с Transaq Connector, главное чтоб просто объяснил как выставлять, чтоб максимально избежать проскальзывание и прочих рыночных радостей.

Спасибо

алго - мои системы, синтетика, корреляции

- 02 мая 2018, 17:53

- |

Если одним предложением то берутся 2-3 тикера, один торгуемый и 1-2 ведущие, складываются трендовые индикаторы на этих тикерах и торгуем по тренду на торгуемом тикере. Всё.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал