SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера sashaalf

Концепция высокой опциональности рынка акций ( среднесрок).

- 04 июня 2013, 10:22

- |

Я рискну высказать на основе модели Мертона некоторую концепцию , предположение (структурную модель) поведения рынка акций на ближайшую перспективу. Т.к. концепция будет структурная, то конкретная динамика будет ( по определению) описываться плохо! Однако, возможно, сформирует некоторое общее представление о том, что ВООБЩЕ ПРОИСХОДИТ ( чёрт возьми, уже 3 месяца!!??)

Схематично, модель Мертона( 1974) — это ( в целом- в целом))) представление о том, что бонды можно ( особенно опционным людям) представлять себе как шорт путы, а акции как колы - со страйком: долги и осью абсцисс — активы.

http://en.wikipedia.org/wiki/Merton_Model

Действительно, если активов больше, чем долгов, то растут акции — линейно на величину превышения, а с бондами всё хорошо, т.к. ясно, что компания (государство) расплатится — активов хватает. Если активов ровно столько сколько долгов, то акции стоят ноль ( им уже ничего не остаётся), а если активов становится меньше, чем долгов, то уже бонды начинают «проседать». Понятно, что это всё достаточно условно, но общая идея, надеюсь, ясна. (Спасибо, как всегда, К.И. от тех у кого не хватает финансового базового образования.)

( Читать дальше )

Схематично, модель Мертона( 1974) — это ( в целом- в целом))) представление о том, что бонды можно ( особенно опционным людям) представлять себе как шорт путы, а акции как колы - со страйком: долги и осью абсцисс — активы.

http://en.wikipedia.org/wiki/Merton_Model

Действительно, если активов больше, чем долгов, то растут акции — линейно на величину превышения, а с бондами всё хорошо, т.к. ясно, что компания (государство) расплатится — активов хватает. Если активов ровно столько сколько долгов, то акции стоят ноль ( им уже ничего не остаётся), а если активов становится меньше, чем долгов, то уже бонды начинают «проседать». Понятно, что это всё достаточно условно, но общая идея, надеюсь, ясна. (Спасибо, как всегда, К.И. от тех у кого не хватает финансового базового образования.)

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Биссектриса Арсагеры – картина DJIA. Часть 3.

- 04 июня 2013, 01:19

- |

Продолжая тему модели Биссектрисы Арсагеры - http://smart-lab.ru/blog/121750.php решил применить данный анализ на США.

Расчет сделал по компаниям, входящим в индекс DJIA, капитализацию взял на конец марта 2013 года, ставку R определил равную 3,5% (10Т = 1,75% на тот момент, с коэфф 2,0, в США не стал применять 1,5 ввиду очень низкой доходности бенчмарка долгового рынка, — всё-таки при 1,5 совсем маленькая плата за риск акций получается). В России, кстати R=9,86% (6,53х1,5).

Вот, что у меня получилось (добавил к российским компаниям):

( Читать дальше )

Часть I.I. Жизнь после "дешёвых денег". High-yield bond.

- 31 мая 2013, 06:51

- |

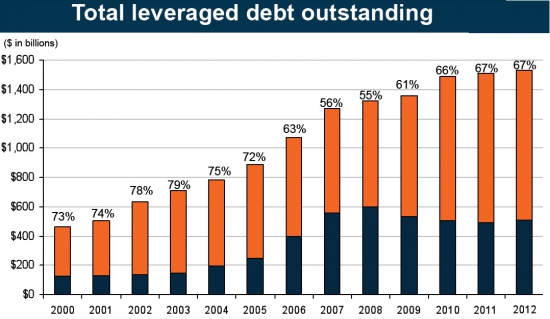

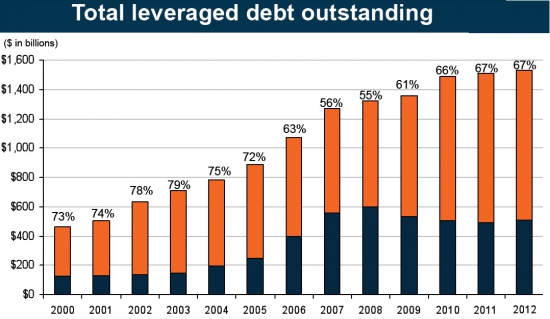

Можно много рассуждать о нынешнем состоянии рынка бросовых облигаций и ливередж кредитов, но стоит ли относится к нему с такой предвзятой оценкой взятой из прессы? В 1983 году началось созидательное разрушение старой корпоративной Америки, благодаря усилиям «Drexel», и в частности, Майклу Милкену. Сегодня, этот рынок трансформировался из “мусорного” в сверх привлекательный, который, благодаря сверх мягкой денежно-кредитной политики ФРС и др. центральных банков, предлагает более высокий доход чем гос. облигации при умеренной плате за риск.

Медиа индустрия, которая в силу собственного устройства бизнеса, всегда ищет сенсаций для поддержания рейтинга, жаждет распять кого-нибудь на кресте, и если уж это будет фин. сектор, то это только предаёт остроты и чувство справедливости у “зевак”, но справедливости ради, стоит отметить, что данные чувства сегодня, подкреплены лишь виденьем того, что хочет представить медиа индустрия в нужном им свете. Не знал с чего начинать, поэтому выбрал простой способ – step-by-step продвижения в собственном виденье ситуации данного рынка, и тех предположениях, которые сейчас уже громко назвали “пузырём”.

С чего всё начиналось?

После кризиса 2007-2008 годов, бросовый рынок восстанавливался постепенно, как возвращалось доверие инвесторов, и ликвидность от различных программ по спасению и стимулированию прорывалась на финансовые рынки. 2012 год стал одним из годов, который предоставил заёмщикам очень выгодные условия на кредитно-денежном рынке, такие как низкая процентная ставка, высокий уровень ликвидности, которая способствовала изменению условий при размещении в сторону заёмщика. За последние 3и года было размещено столько бросовых бумаг, сколько за последнее 10-летие, но объём долга остался практически неизменным

( Читать дальше )

Медиа индустрия, которая в силу собственного устройства бизнеса, всегда ищет сенсаций для поддержания рейтинга, жаждет распять кого-нибудь на кресте, и если уж это будет фин. сектор, то это только предаёт остроты и чувство справедливости у “зевак”, но справедливости ради, стоит отметить, что данные чувства сегодня, подкреплены лишь виденьем того, что хочет представить медиа индустрия в нужном им свете. Не знал с чего начинать, поэтому выбрал простой способ – step-by-step продвижения в собственном виденье ситуации данного рынка, и тех предположениях, которые сейчас уже громко назвали “пузырём”.

С чего всё начиналось?

После кризиса 2007-2008 годов, бросовый рынок восстанавливался постепенно, как возвращалось доверие инвесторов, и ликвидность от различных программ по спасению и стимулированию прорывалась на финансовые рынки. 2012 год стал одним из годов, который предоставил заёмщикам очень выгодные условия на кредитно-денежном рынке, такие как низкая процентная ставка, высокий уровень ликвидности, которая способствовала изменению условий при размещении в сторону заёмщика. За последние 3и года было размещено столько бросовых бумаг, сколько за последнее 10-летие, но объём долга остался практически неизменным

( Читать дальше )

Биссектриса Арсагеры - полевые испытания...

- 29 мая 2013, 00:30

- |

В продолжение поста коллег из Арсагеры — http://smart-lab.ru/blog/121599.php стало интересно посмотреть, что получится на реальных компаниях (взял 44 компании, входящие на данный момент в индекс ММВБ).

( Читать дальше )

Справедливая оплата услуг управляющих инвестиционных фондов.

- 24 мая 2013, 21:28

- |

Довольно много было сказано о громадных бонусах «жирных котов с Уолл-Стрит», особенно эта тема стала широко известной при выплатах бонусов даже в компаниях, которые получали помощь от государства в кризис. Я не буду затрагивать «золотые парашюты» и опционные программы в наших монополиях – это чистое безумие (без судебного решения не могу назвать это, более точнее – разгул воровства!).

Возьмем на рассмотрение относительно «чистое поле» — оплату услуг управляющих фондами акций, тем более эта тема очень популярна среди трейдеров. Это как «какой солдат не мечтает стать генералом» — «какой трейдер или инвестор не мечтает стать управляющим фондом».

Тут договоренности между управляющим и инвестором это сугубо их личное дело, и посторонних обывателей это никак не должно касаться. Классическим считается 2/20 – 2% в год от активов (в основном эти средства уходят на содержание фонда, но крупным фондам в этой части легче) и 20% от прибыли — плата за успех (доля прибыли, причитающая УК). Некоторые фонды не берут платы за «содержание», но большинству без этого не прожить, плата за успех может быть и выше. Насколько это справедливая оплата вопрос открытый...

( Читать дальше )

Какой СМЫСЛ покупать акции? Выкупи себя из рабства – купи раба!

- 23 мая 2013, 21:14

- |

Не надо бояться покупать акции. Надо бояться их не покупать.

Сейчас начал читать книгу про инвестиции компании «Арсагера», довольно большая работа получилась у них – около 300 страниц. Я прочитал всего лишь 1/7 часть книги, но скажу, что написано довольно интересно и доходчиво. Спасибо им!!! Большой и полезный труд!!! Хорошо бы данную работу взяло на вооружение Министерство образования РФ для прививания правильного понимания в сфере инвестиций, того гляди через 30-50 лет в России появились бы обеспеченные пенсионеры. Вот ссылка на работу — pdf-формате.

Приведу одну главу из книги:

«Почему большинство людей боятся покупать акции и не используют их как способ увеличения своего благосостояния? Люди плохо понимают СМЫСЛ владения акциями. Большинство видит смысл в том, чтобы продать их дороже, чем купили. Но при этом люди не понимают, как надо покупать и владеть акциями, чтобы они действительно сделали их богаче.

( Читать дальше )

Выбираем пары акций, вычисляем корреляцию пары

- 20 мая 2013, 13:13

- |

Продолжение статьи на тему Парного трейдинга. Оригинал тут.

Итак, суть парного трейдинга раскрыли, теперь, прежде чем визуализировать спред акций и искать алгоритм торговли, необходимо в первую очередь выбрать пары акций для торговли. Для этого нам понадобятся: Microsoft Office Excel, аналитическая платформа ThinkOrSwim . А также несколько интернет сайтов: http://finviz.com , http://impactopia.com , http://www.sectorspdr.com , http://finance.yahoo.com.

Но обо всем по порядку.

Надеюсь, подробно останавливаться на понятии КОРРЕЛЯЦИИ

( Читать дальше )

Итак, суть парного трейдинга раскрыли, теперь, прежде чем визуализировать спред акций и искать алгоритм торговли, необходимо в первую очередь выбрать пары акций для торговли. Для этого нам понадобятся: Microsoft Office Excel, аналитическая платформа ThinkOrSwim . А также несколько интернет сайтов: http://finviz.com , http://impactopia.com , http://www.sectorspdr.com , http://finance.yahoo.com.

Но обо всем по порядку.

Надеюсь, подробно останавливаться на понятии КОРРЕЛЯЦИИ

( Читать дальше )

Золото и реальные процентные ставки.

- 20 мая 2013, 12:39

- |

Прошло три месяца с момента публикации обзора Золото и отрицательные реальные процентные ставки (полная версия). С того дня желтый металл потерял в цене более 15%. Пришло время подвести некоторые итоги и обновить графики… и еще разок объяснить причины отсутствия интереса к золоту.

***Любителям теории заговора, разного рода куклов и всякой нечисти читать не рекомендуется.

Зайду издалека. Почему золото падает на фоне глобальной денежной экспансии и роста баланса ФРС?

( Читать дальше )

***Любителям теории заговора, разного рода куклов и всякой нечисти читать не рекомендуется.

Зайду издалека. Почему золото падает на фоне глобальной денежной экспансии и роста баланса ФРС?

( Читать дальше )

Wikipedia как индикатор падения рынков

- 11 мая 2013, 18:50

- |

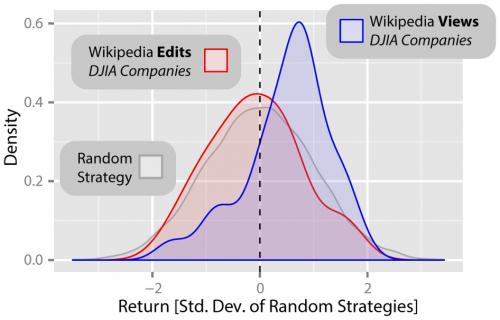

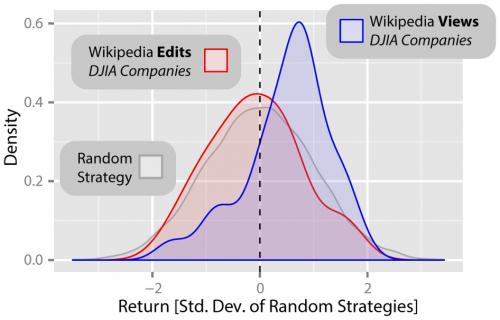

Интересное исследование провели ученые под руководством Сьюзи Моат из Warwick Business School. Согласно выводам данной работы, статистика по посещениям страниц на Википедии может служить предвестником падения рынков. Стратегия, построенная на этих наблюдениях показывает доходность 140%.

Исторический анализ показывает, что перед падением рынков, страницы, связанные с финансами, просматриваются большим количеством человек, чем обычно. Википедиа предоставляет статистику по посещению страниц и правкам здесь http://stats.grok.se/ru/latest/%D0%97%D0%B0%D0%B3%D0%BB%D0%B0%D0%B2%D0%BD%D0%B0%D1%8F_%D1%81%D1%82%D1%80%D0%B0%D0%BD%D0%B8%D1%86%D0%B0# .

Ученые проанализировали 30 компаний DJ и заметили увеличение посещений этих страниц перед значимыми обвалами. Простая стратегия, построеная на наблюдениях за статистикой этих страниц принесла 141% доходности. Стратегия мониторинга 285 страниц связанных с финансами, рынком капитала и макроэкономикой принесла 297%.

Как видно по графику, значение имеют только просмотры страниц (синяя линия), а не правки.

Подобную закономерность объясняют следующим образом — люди более обеспокоены тем, как не потерять деньги, нежели как их заработать, и перед тем, как принять серьезное решение о покупке/продаже, инвесторы начинают искать информацию в онлайне.

Таким образом, данная статистика может являться прединдикатором грядущих коллективных действий — таких, как решение о продажах рынка по более низком ценам.

Переведено мной на основании источника: http://phys.org/news/2013-05-wikipedia-early-stock.html#jCp

Исторический анализ показывает, что перед падением рынков, страницы, связанные с финансами, просматриваются большим количеством человек, чем обычно. Википедиа предоставляет статистику по посещению страниц и правкам здесь http://stats.grok.se/ru/latest/%D0%97%D0%B0%D0%B3%D0%BB%D0%B0%D0%B2%D0%BD%D0%B0%D1%8F_%D1%81%D1%82%D1%80%D0%B0%D0%BD%D0%B8%D1%86%D0%B0# .

Ученые проанализировали 30 компаний DJ и заметили увеличение посещений этих страниц перед значимыми обвалами. Простая стратегия, построеная на наблюдениях за статистикой этих страниц принесла 141% доходности. Стратегия мониторинга 285 страниц связанных с финансами, рынком капитала и макроэкономикой принесла 297%.

Как видно по графику, значение имеют только просмотры страниц (синяя линия), а не правки.

Подобную закономерность объясняют следующим образом — люди более обеспокоены тем, как не потерять деньги, нежели как их заработать, и перед тем, как принять серьезное решение о покупке/продаже, инвесторы начинают искать информацию в онлайне.

Таким образом, данная статистика может являться прединдикатором грядущих коллективных действий — таких, как решение о продажах рынка по более низком ценам.

Переведено мной на основании источника: http://phys.org/news/2013-05-wikipedia-early-stock.html#jCp

Огранизация памяти

- 09 мая 2013, 16:43

- |

У меня плохая память. Я ничего не помню, потому что в мою голову заходит много интересной информации, и огромная ее часть постоянно теряется, что меня волнует. Если я теряю значительную долю приобретенной информации, значит, я трачу время впустую.

Пример: я прочел более ста книг про рынки, трейдинг и экономику. И где это все?:) Да, оно конечно осталось где-то в виде каких-то векторов и общего способа понимания реальности, но 99% деталей упущено.

Да, к сожалению я тупая бошка. И не могу мириться с этим!

Я решил, что полезную информацию надо обязательно повторять. Поэтому, завел для себя «папку для повторения».

Прочел какую-нить книгу. Основные мысли выписал на листок А-4, и повторяю это с регулярной периодичностью (раз в неделю-две). По-другому, все из головы вылетает.

В этой же папке есть:

а вы что-нить такое придумываете, чтобы не сбиться с пути?

или все в голове держите?

Пример: я прочел более ста книг про рынки, трейдинг и экономику. И где это все?:) Да, оно конечно осталось где-то в виде каких-то векторов и общего способа понимания реальности, но 99% деталей упущено.

Да, к сожалению я тупая бошка. И не могу мириться с этим!

Я решил, что полезную информацию надо обязательно повторять. Поэтому, завел для себя «папку для повторения».

Прочел какую-нить книгу. Основные мысли выписал на листок А-4, и повторяю это с регулярной периодичностью (раз в неделю-две). По-другому, все из головы вылетает.

В этой же папке есть:

- мои собственные посты, в к-х я делюсь наиболее ценными мыслями

- некоторые из ваших постов на смартлабе, к-е мотивируют

- биографии наиболее интересных людей

- моя работа над ошибками

- мои планы на год, на месяц и т.п., мои мечты, моя «карта желаний»

- мои отчеты о потраченном времени

а вы что-нить такое придумываете, чтобы не сбиться с пути?

или все в голове держите?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал