SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Золото и реальные процентные ставки.

- 20 мая 2013, 12:39

- |

Прошло три месяца с момента публикации обзора Золото и отрицательные реальные процентные ставки (полная версия). С того дня желтый металл потерял в цене более 15%. Пришло время подвести некоторые итоги и обновить графики… и еще разок объяснить причины отсутствия интереса к золоту.

***Любителям теории заговора, разного рода куклов и всякой нечисти читать не рекомендуется.

Зайду издалека. Почему золото падает на фоне глобальной денежной экспансии и роста баланса ФРС?

Как нам известно, суть “печатного станка”, или программ количественного смягчения (QE), ФРС состоит в расширении денежной базы, которая при “сломанном” мультипликаторе должна способствовать расширению денежной массы и предотвращать дефляционные ожидания в экономике (про монетизацию долга отдельный разговор).

В основе политики количественного смягчения (QE) лежит доктрина монетариста Милтона Фридмана, согласно которой рост денежной базы должен привести к росту денежных агрегатов пропорционально росту денежной массы в широком определении при стабильном значении денежного мультипликатора. А это поспособствует увеличению уровня номинальных расходов пропорционально увеличению денег, если скорость их обращения останется стабильной.

Бернанке является большим специалистом по Великой Депрессии. Существуют некоторые разногласия по поводу того, действительно ли падение предложения денег было основной причиной снижения национального продукта США в течение 1930-1933 гг., но все согласны с тем, что значительное снижение уровня цен в этот период (почти на 1/3) явилось результатом резкого сокращения денежной массы. Экономисты боятся дефляции. Бен Бернанке, вслед за своим кумиром Фридманом, уверен, что Великую депрессию можно было предотвратить, насытив денежную систему избыточной ликвидностью. Именно это Федрезерв и начал делать в 2008 году.

* тут сразу вспоминается Япония. Центробанку Японии в начале 2000-х последователи Фридмана то же самое предлагали делать в условиях нулевых процентных ставок, но те боялись значительного расширения предложения денег, и поплатились за это “потерянным десятилетием” и дефляцией, далее ставшей структурной проблемой экономики. Япония оценила успех ФРС в предотвращении дефляции и сегодня запустила программы QE на полную мощность.

Итак, зачем нужны все эти QE? Кризис 2008 года спровоцировал дефляцию в экономике США. Страшное слово для ФРС, мандат которого подразумевает поддержание ценовой стабильности. Как бороться с дефляцией? Расширять предложение денег, т.е. денежную массу. Как расширить денежную массу? Через рост мультипликатора и рост денежной базы. Денежный мультипликатор перестал работать в 2008 году с наступлением финансового кризиса и замораживанием кредитования экономики. Мультипликатор – это индикатор активности кредитования по отношению к активности создания денежной базы. Что остается? Расширение денежной базы. Как эффективно повлиять на денежную базу? Активно расширять покупки активов на открытом рынке. Это ведет к увеличению избыточных резервов в центробанке, т.е. деньги от покупок активов на открытом рынке в экономику не идут (не мультиплицируются), а мертвым грузом ложатся на резервные счета в центробанке. Таким образом, программы QE направлены на расширение избыточных резервов в системе. Выкуп государственных облигаций в рамках QE создает серьезное давление на доходности гособлигаций (в особенности на длинный участок кривой), в значительной степени определяющих динамику процентных ставок в экономике. Под навесом огромной массы избыточных резервов падают ставки на межбанковском рынке. Удешевление кредита впоследствии должно благоприятно отразиться на росте деловой активности. Такая теория.

Но на практике не все так просто. Есть проблема делевериджа.

Напомню, что главным отличием кризиса 2008 года от предыдущих экономических циклических спадов в США является то, что крах рынка недвижимости стал спусковым крючком к началу процесса делевериджа (снижения уровня кредитного плеча) на всех уровнях экономических субъектов. Подобные явления в экономике США в последний раз имели место быть во времена Великой Депрессии 1930-х годов. Последним ярким примером в мировом масштабе (до 2008 года) является Япония, которая с начала 1990-х так и не смогла оправиться от последствий делевериджа, наступившего после кризиса национального рынка недвижимости. Те же процессы сегодня наблюдаются в Европе (особенно в Испании). Это повсеместное явление в развитом мире. Это следствие кредитного безумия, начавшегося в 1980-х и принявшего совершенно извращенную форму в 2002-2008 годы.

Как бороться с рецессиями хорошо известно по той причине, что они случаются достаточно часто. В то время как депрессии и делеверидж остаются малоизученными процессами и в историческом контексте наблюдаются крайне редко.

Различия в том, как ведут себя правительства во время рецессии и делевериджа являются ключом к пониманию того, что сейчас происходит в экономике. К примеру, во время делевериджа центральные банки опускают ставки к нулю (ZIRP) и придерживаются нетрадиционной монетарной политики, создавая навес избыточной ликвидности посредством расширения денежной базы через масштабный выкуп долгосрочных активов (Quantitative Easing). В периоды делевериджа национальные правительства, как правило, тратят огромные бюджетные средства на замещение выпадающего спроса частного сектора, резко увеличивая внешнюю долговую нагрузку. Подобных действий вы никогда не встретите во время рецессий в рамках коротких бизнес-циклов.

Позитивный сценарий предполагает, что делеверидж домохозяйств, формирующих 70% ВВП, завершится к середине 2015 года и экономика США выйдет в стадию естественного восстановления, как и раньше, основанного на кредите. На это же время ФРС намечает выход из аккомодационной монетарной политики. Но вопросов и трудностей на этом пути остается много.

А пока мы имеем то, что вопреки многим ожиданиям, расширение баланса ФРС не приводит к росту инфляции, т.к. созданная центробанком ликвидность не мультиплицируется в экономику в условиях продолжающегося делевериджа на уровне домохозяйств, а лишь расширяет объем избыточных резервов в системе.Сегодня инфляционные ожидания в развитых странах остаются подавленными.

При этом Федрезерв, предрекая негативные последствия политики “финансовых репрессии”, опасается надувания “пузырей” в различных активах (т.ч. в акциях, рынке junk bonds и т.п.). Многочисленные QE загнали доходности по трежериз к исторически низким значениям и вынудили игроков искать большие доходности на рынке акций и в других активах. Но сегодня мы все чаще слышим о начале “exit strategy” из нетрадиционной монетарной политики ФРС. Речь идет о возможности сворачивания программы QE3, в рамках которой выкупаются MBS и трежериз.

Финансовые рынки живут ожиданиями, и ФРС грамотно управляет ими через инструмент под названием forward guidance, наряду с ZIRP (zero interest rate policy) – политикой нулевых процентных ставок, и QE (quantitative easing) – программами количественного смягчения. Суть forward guidance заключается в активном общении представителей ФРС с финансовым рынком (через пресс-конференции, публикации прогнозов по экономике и монетарной политике и т.п.).

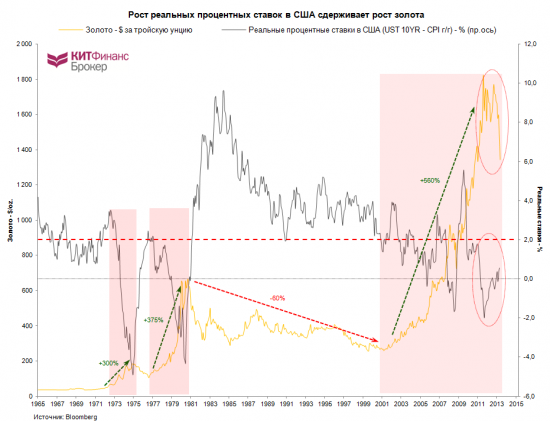

Таким образом, намеки на будущее сворачивание QE вызывают рост доходностей трежериз. Поэтому, на фоне подавленной инфляции, реальные процентные ставки начинают расти. Реальные процентные ставки в США можно посчитать, к примеру, как разность между доходностью 10-летних трежериз (UST 10YR) и уровнем потребительской инфляции (CPI).

Получается, что рынок сегодня высоко оценивает вероятность роста доходностей трежериз и при этом ожидает умеренной низкой инфляции в обозримой перспективе. Это значит, что реальные процентные ставки пойдут вверх.

Как связаны цены на золото с реальными процентными ставками в экономике? Самым прямым образом.

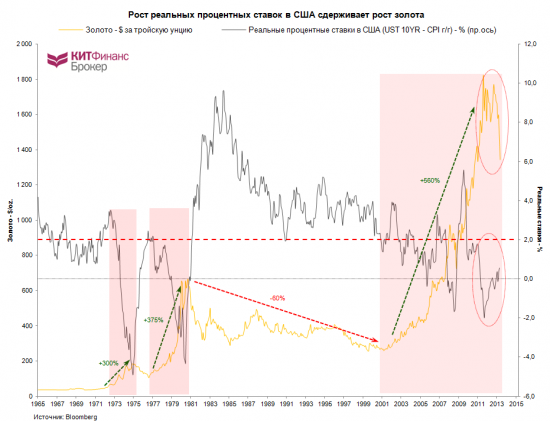

После 2008 года наступили времена отрицательных реальных процентных ставок. Такие моменты крайне выгодны для золота. Но, с осени 2011 года тенденции изменились и к началу 2013 года реальные процентные ставки вышли на положительную территорию – золото стало неинтересным (подробнее в обзоре от 25 февраля). Вместе с ростом реальных процентных ставок начала расти доходность финансовых активов. Золото же по своей природе не генерирует доход, выступая индикатором дефляционно-инфляционных настроений в экономике.

Золото растет, когда реальные процентные ставки опускаются ниже 2% (и тем более, когда становятся отрицательными), в то время как растущие реальные процентные ставки приводят к падению цены на золото. Эти паттерны работали в 1970-х, точно также работают и сегодня.

История однозначно нам показывает, что золото растет, когда есть дефляционная угроза (или угроза дефолта), либо есть ожидания чрезмерного роста инфляции. Именно эти процессы на протяжении всей истории всегда определяли динамику спроса на золото.

Существует ли сегодня угроза дефолта (и дефляции)? Нет. Поэтому в условиях низкой инфляции (в странах DM) спрос на золото резко сокращается. Золото является отличным индикатором того, верят ли инвесторы в успех действий монетарных властей (в нашем случае – ФРС). Золото падает – значит верят.

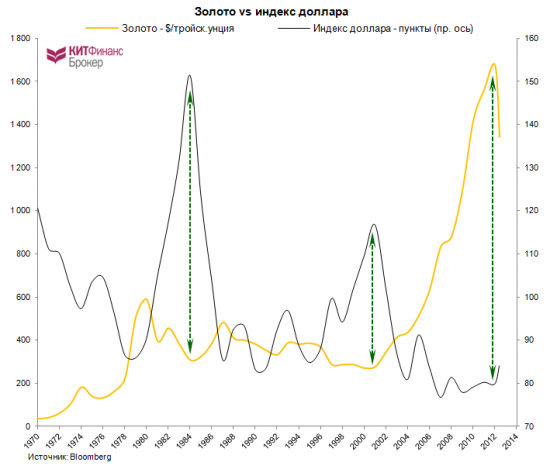

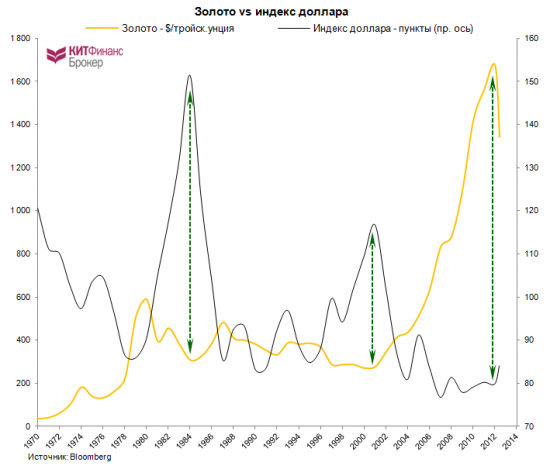

Более того, инвестиции в золото на горизонте ближайших лет становятся непривлекательными на фоне завершения глобального цикла ослабления доллара США.

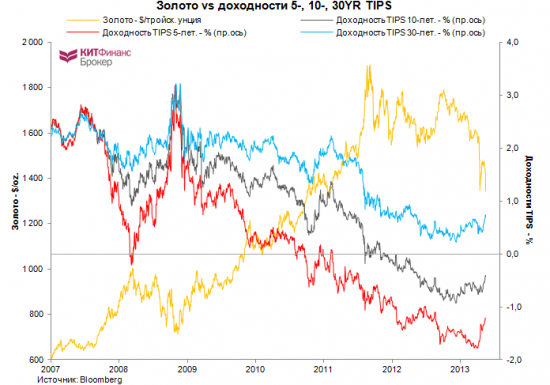

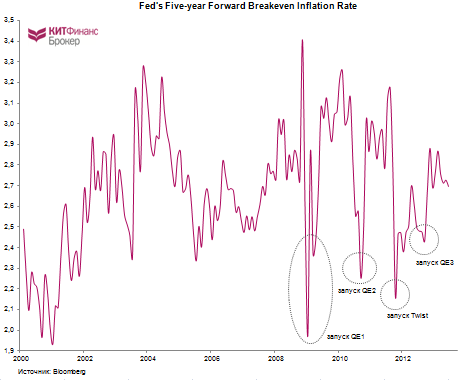

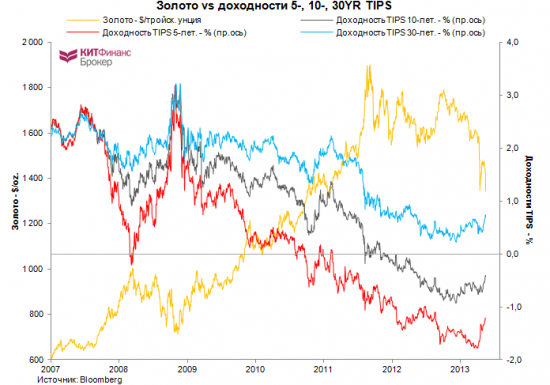

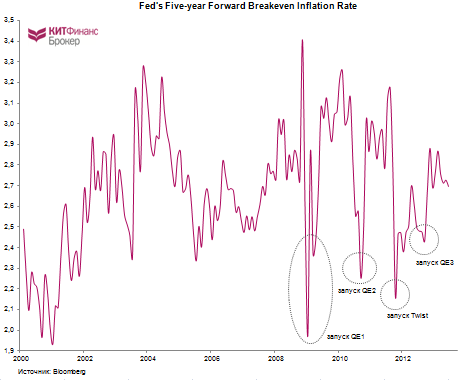

Сегодня, впрочем как и всегда, необходимо внимательно следить за инфляционными ожиданиями — к примеру через индикаторы inflation breakevens – разность между доходностью трежериз (UST) и трежериз, защищенными от инфляции (TIPS). Динамика золота является практически зеркальным отражением доходностей по TIPS.

* специально для INROS — брекевен от Феда.

Все подчиняется экономическим законам: реальные процентные ставки вышли на положительную территорию и продолжают расти – финансовые активы растут, золото – падает (с пиков 2011 года потеряло почти 30% стоимости). Инвесторы – разумные существа.

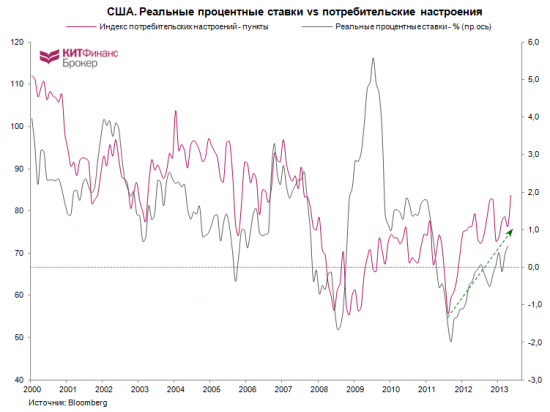

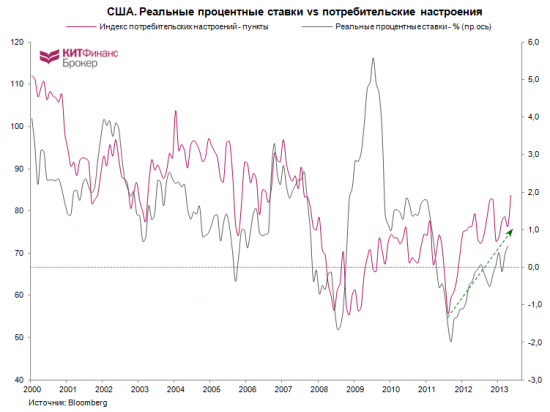

P.S. Довольно показательный (и очевидный) график взаимосвязи уровня реальных процентных ставок с индексом потребительского доверия Университета Мичигана (спасибо Bampi_Johnson) .

P.S. трейд по золоту — лучший в 2013 г. после йены, конечно.

Таблица с идеями'13 и их результатами в моем ЖЖ (+ livejournal очень удобен тем, что там есть отличная навигация по архиву по всем постам, в отличие от смартлаба). Там же комменты интересные есть к этому посту про золото.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

***Любителям теории заговора, разного рода куклов и всякой нечисти читать не рекомендуется.

Зайду издалека. Почему золото падает на фоне глобальной денежной экспансии и роста баланса ФРС?

Как нам известно, суть “печатного станка”, или программ количественного смягчения (QE), ФРС состоит в расширении денежной базы, которая при “сломанном” мультипликаторе должна способствовать расширению денежной массы и предотвращать дефляционные ожидания в экономике (про монетизацию долга отдельный разговор).

В основе политики количественного смягчения (QE) лежит доктрина монетариста Милтона Фридмана, согласно которой рост денежной базы должен привести к росту денежных агрегатов пропорционально росту денежной массы в широком определении при стабильном значении денежного мультипликатора. А это поспособствует увеличению уровня номинальных расходов пропорционально увеличению денег, если скорость их обращения останется стабильной.

Бернанке является большим специалистом по Великой Депрессии. Существуют некоторые разногласия по поводу того, действительно ли падение предложения денег было основной причиной снижения национального продукта США в течение 1930-1933 гг., но все согласны с тем, что значительное снижение уровня цен в этот период (почти на 1/3) явилось результатом резкого сокращения денежной массы. Экономисты боятся дефляции. Бен Бернанке, вслед за своим кумиром Фридманом, уверен, что Великую депрессию можно было предотвратить, насытив денежную систему избыточной ликвидностью. Именно это Федрезерв и начал делать в 2008 году.

* тут сразу вспоминается Япония. Центробанку Японии в начале 2000-х последователи Фридмана то же самое предлагали делать в условиях нулевых процентных ставок, но те боялись значительного расширения предложения денег, и поплатились за это “потерянным десятилетием” и дефляцией, далее ставшей структурной проблемой экономики. Япония оценила успех ФРС в предотвращении дефляции и сегодня запустила программы QE на полную мощность.

Итак, зачем нужны все эти QE? Кризис 2008 года спровоцировал дефляцию в экономике США. Страшное слово для ФРС, мандат которого подразумевает поддержание ценовой стабильности. Как бороться с дефляцией? Расширять предложение денег, т.е. денежную массу. Как расширить денежную массу? Через рост мультипликатора и рост денежной базы. Денежный мультипликатор перестал работать в 2008 году с наступлением финансового кризиса и замораживанием кредитования экономики. Мультипликатор – это индикатор активности кредитования по отношению к активности создания денежной базы. Что остается? Расширение денежной базы. Как эффективно повлиять на денежную базу? Активно расширять покупки активов на открытом рынке. Это ведет к увеличению избыточных резервов в центробанке, т.е. деньги от покупок активов на открытом рынке в экономику не идут (не мультиплицируются), а мертвым грузом ложатся на резервные счета в центробанке. Таким образом, программы QE направлены на расширение избыточных резервов в системе. Выкуп государственных облигаций в рамках QE создает серьезное давление на доходности гособлигаций (в особенности на длинный участок кривой), в значительной степени определяющих динамику процентных ставок в экономике. Под навесом огромной массы избыточных резервов падают ставки на межбанковском рынке. Удешевление кредита впоследствии должно благоприятно отразиться на росте деловой активности. Такая теория.

Но на практике не все так просто. Есть проблема делевериджа.

Напомню, что главным отличием кризиса 2008 года от предыдущих экономических циклических спадов в США является то, что крах рынка недвижимости стал спусковым крючком к началу процесса делевериджа (снижения уровня кредитного плеча) на всех уровнях экономических субъектов. Подобные явления в экономике США в последний раз имели место быть во времена Великой Депрессии 1930-х годов. Последним ярким примером в мировом масштабе (до 2008 года) является Япония, которая с начала 1990-х так и не смогла оправиться от последствий делевериджа, наступившего после кризиса национального рынка недвижимости. Те же процессы сегодня наблюдаются в Европе (особенно в Испании). Это повсеместное явление в развитом мире. Это следствие кредитного безумия, начавшегося в 1980-х и принявшего совершенно извращенную форму в 2002-2008 годы.

Как бороться с рецессиями хорошо известно по той причине, что они случаются достаточно часто. В то время как депрессии и делеверидж остаются малоизученными процессами и в историческом контексте наблюдаются крайне редко.

Различия в том, как ведут себя правительства во время рецессии и делевериджа являются ключом к пониманию того, что сейчас происходит в экономике. К примеру, во время делевериджа центральные банки опускают ставки к нулю (ZIRP) и придерживаются нетрадиционной монетарной политики, создавая навес избыточной ликвидности посредством расширения денежной базы через масштабный выкуп долгосрочных активов (Quantitative Easing). В периоды делевериджа национальные правительства, как правило, тратят огромные бюджетные средства на замещение выпадающего спроса частного сектора, резко увеличивая внешнюю долговую нагрузку. Подобных действий вы никогда не встретите во время рецессий в рамках коротких бизнес-циклов.

Позитивный сценарий предполагает, что делеверидж домохозяйств, формирующих 70% ВВП, завершится к середине 2015 года и экономика США выйдет в стадию естественного восстановления, как и раньше, основанного на кредите. На это же время ФРС намечает выход из аккомодационной монетарной политики. Но вопросов и трудностей на этом пути остается много.

А пока мы имеем то, что вопреки многим ожиданиям, расширение баланса ФРС не приводит к росту инфляции, т.к. созданная центробанком ликвидность не мультиплицируется в экономику в условиях продолжающегося делевериджа на уровне домохозяйств, а лишь расширяет объем избыточных резервов в системе.Сегодня инфляционные ожидания в развитых странах остаются подавленными.

При этом Федрезерв, предрекая негативные последствия политики “финансовых репрессии”, опасается надувания “пузырей” в различных активах (т.ч. в акциях, рынке junk bonds и т.п.). Многочисленные QE загнали доходности по трежериз к исторически низким значениям и вынудили игроков искать большие доходности на рынке акций и в других активах. Но сегодня мы все чаще слышим о начале “exit strategy” из нетрадиционной монетарной политики ФРС. Речь идет о возможности сворачивания программы QE3, в рамках которой выкупаются MBS и трежериз.

Финансовые рынки живут ожиданиями, и ФРС грамотно управляет ими через инструмент под названием forward guidance, наряду с ZIRP (zero interest rate policy) – политикой нулевых процентных ставок, и QE (quantitative easing) – программами количественного смягчения. Суть forward guidance заключается в активном общении представителей ФРС с финансовым рынком (через пресс-конференции, публикации прогнозов по экономике и монетарной политике и т.п.).

Таким образом, намеки на будущее сворачивание QE вызывают рост доходностей трежериз. Поэтому, на фоне подавленной инфляции, реальные процентные ставки начинают расти. Реальные процентные ставки в США можно посчитать, к примеру, как разность между доходностью 10-летних трежериз (UST 10YR) и уровнем потребительской инфляции (CPI).

Получается, что рынок сегодня высоко оценивает вероятность роста доходностей трежериз и при этом ожидает умеренной низкой инфляции в обозримой перспективе. Это значит, что реальные процентные ставки пойдут вверх.

Как связаны цены на золото с реальными процентными ставками в экономике? Самым прямым образом.

После 2008 года наступили времена отрицательных реальных процентных ставок. Такие моменты крайне выгодны для золота. Но, с осени 2011 года тенденции изменились и к началу 2013 года реальные процентные ставки вышли на положительную территорию – золото стало неинтересным (подробнее в обзоре от 25 февраля). Вместе с ростом реальных процентных ставок начала расти доходность финансовых активов. Золото же по своей природе не генерирует доход, выступая индикатором дефляционно-инфляционных настроений в экономике.

Золото растет, когда реальные процентные ставки опускаются ниже 2% (и тем более, когда становятся отрицательными), в то время как растущие реальные процентные ставки приводят к падению цены на золото. Эти паттерны работали в 1970-х, точно также работают и сегодня.

История однозначно нам показывает, что золото растет, когда есть дефляционная угроза (или угроза дефолта), либо есть ожидания чрезмерного роста инфляции. Именно эти процессы на протяжении всей истории всегда определяли динамику спроса на золото.

Существует ли сегодня угроза дефолта (и дефляции)? Нет. Поэтому в условиях низкой инфляции (в странах DM) спрос на золото резко сокращается. Золото является отличным индикатором того, верят ли инвесторы в успех действий монетарных властей (в нашем случае – ФРС). Золото падает – значит верят.

Более того, инвестиции в золото на горизонте ближайших лет становятся непривлекательными на фоне завершения глобального цикла ослабления доллара США.

Сегодня, впрочем как и всегда, необходимо внимательно следить за инфляционными ожиданиями — к примеру через индикаторы inflation breakevens – разность между доходностью трежериз (UST) и трежериз, защищенными от инфляции (TIPS). Динамика золота является практически зеркальным отражением доходностей по TIPS.

* специально для INROS — брекевен от Феда.

Все подчиняется экономическим законам: реальные процентные ставки вышли на положительную территорию и продолжают расти – финансовые активы растут, золото – падает (с пиков 2011 года потеряло почти 30% стоимости). Инвесторы – разумные существа.

P.S. Довольно показательный (и очевидный) график взаимосвязи уровня реальных процентных ставок с индексом потребительского доверия Университета Мичигана (спасибо Bampi_Johnson) .

P.S. трейд по золоту — лучший в 2013 г. после йены, конечно.

Таблица с идеями'13 и их результатами в моем ЖЖ (+ livejournal очень удобен тем, что там есть отличная навигация по архиву по всем постам, в отличие от смартлаба). Там же комменты интересные есть к этому посту про золото.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

92 |

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

Считаю, что приз от Тимофей Мартынов в виде АЙПАД-МИНИ 16 ГБ, 3G+WIFI по праву должен достаться Дмитрию )

— все это время шли продажи.

Кому интересно следите за динамикой www.spdrgoldshares.com/

Есть еще одна трудность выхода из нынешней политики — спрос на бумаги. Так или иначе, а им придется что-то делать с их нынешним балансом + покрывать дефицит бюджета. В 1947 году из-за этой проблемы была жесткая конфронтация между Казначейством и ФРС. Они попытаются решить проблему через плавающие ставки, но нет еще полной картины будущих размещений — будет ли сар по процентам. если да, то экономич смысл понятен, если предложат, а думаю, что основной выпуск направят на 1, 2 и,5 летние бумаги, если кэпа не будет, то не понимаю тогда их смысла. Просто все могут и так влезть в 13 недельные биллы.

(для наглядности)

Хотел пост написать, да что-то в лом стало.

На память ситуация примерно такая:

совокупный спрос снизился на 17% за счет снижения инвестиционного спроса, в Китае был спрос на исторических максимумах, в Индии тоже выше где-то на 25% гг, в США орлов покупают хорошо. ЦБ тоже в покупках.

Вот картинка по серебряным для сравнения

В золотых ETF-s запасы авуаров на минимумах за 5 лет.

— и до пятницы они все еще продавали.

Запасы на Comex на минимумах за 3 года.

Короче, физический спрос ажиотажный, тарят все и японцы и арабы тоже) Где на этих уровнях должна найти коса на камень.

общий спрос на золото был снизились на 13% в первом квартале. Единственной причиной этого стал отток из ETFs.

Без этого оттока, рост спроса был бы положительным.

Ювелирный спрос вырос на 12% по сравнению с прошлым годом.

В Китае спрос на ювелирные изделия вырос на 20% по сравнению с прошлым годом. В Индии на 27%. США в первом квартале спрос на ювелирные изделия показал прирост впервые более чем за семь лет. В Европе снижение спроса на ювелирку на 26%.

Пром-спрос — 4%.

Но это 1 квартал. Сейчас цена намного привлекательней.

После таких движений, особенно как сегодня в серебре, рассуждать о манипуляциях на рынке драгметов как минимум наивно). Но эти движения не отменяют правильности рассуждений)

и у всех семьи и всем кушать хочется ;)

+ 15% от лоу — на аппетит им грех жаловаться ))

Тогда вопрос, как увеличивая М3, они смогут избежать инфляции ?? Одним повышением ставок тут не получится.

Это же не равновестная картина, без дешевых денег экономика не запускается, а начнешь ставки повышать, тоже реальный сектор загибаться начинает.

И смотрите, они уже 5 лет печатают деньги, почему тогда не растет реальный сектор, пром производство, безработица как была, так и остается, на том же уровне, что говорит о малой эффективности выбранного пути.

И последнее, если ФРС там внимательно прислушивается к банкам и рынкам, вопрос, как же они кризис 2008 допустили ???

и СПАСИБО вам за ваши обзоры, всегда интересно читать ))

Грубо говоря последние будут вынуждены «Кинуть весь мир»

Что будет в мире в то время, когда это будет, может через 5 лет, может через 20, кто знает ??