SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Oleg Semushin

эволюция психологии в трейдинге- мнения опытных трейдеров

- 18 октября 2012, 08:35

- |

Решила здесь напечатать пятое интервью из серии разговоров с очень опытными американческими трейдерами на тему эволюции трейдерской психологии. Все пять диалогов живут вот здесь:

mirus-lana.livejournal.com/

Интервью это мне отчего-то понравилось особенно- очень человеческое, без выпендрежа, несмотря на то, что человек профессионально торгует уже почти 19 лет. Видимо, ключ- простота и доступность.

Брайан Шэннон, оригинал здесь

-Как давно вы торгуете?

Я начал работать трейдером в 1993 году в Нью-Йоркской проп-компании.

( Читать дальше )

mirus-lana.livejournal.com/

Интервью это мне отчего-то понравилось особенно- очень человеческое, без выпендрежа, несмотря на то, что человек профессионально торгует уже почти 19 лет. Видимо, ключ- простота и доступность.

Брайан Шэннон, оригинал здесь

-Как давно вы торгуете?

Я начал работать трейдером в 1993 году в Нью-Йоркской проп-компании.

( Читать дальше )

- комментировать

- 146 | ★54

- Комментарии ( 28 )

Сезон отчетов стартовал: календарь отчетов компаний США на неделю 15-19 октября.

- 15 октября 2012, 01:31

- |

Ну что друзья, начинается новая неделя, которая, как и всегда, может принести новые возможности для заработка.

На прошлой неделе стартовал сезон отчетов и наступившая неделя станет одной из самых «жарких» с точки зрения количества и значимости выходящих квартальных результатов.

Мы уже увидели как сезон «распечатала» Alcoa (AA) показав, по сути, еще один убыточный квартал и как в пятницу нас «порадовал» JP Morgan (JPM), отчитавшийся сильно лучше ожиданий по прибыли, чего однако не хватило для роста акций в основной сессии из-за «слива» бумаг Well Fargo (WFC).

Отчеты первой недели показали нам, что, за вычетом отчета JPM, прибыли отчитавшихся компаний, в срднем, снизились в годовом исчислении. Таким образом, частично начал реализовываться сценарий того, что этот квартал станет первым из последних 11-ти, когда, по прогнозам аналитиков, прибыли компаний снизятся в годовом исчислении.

Тем не менее, результаты ушедшей недели остались в прошлом, тогда как наступившая неделя обещает стать намного более насыщенной и важной с точки зрения определения того, каким же будет весь сезон отчетов.

( Читать дальше )

На прошлой неделе стартовал сезон отчетов и наступившая неделя станет одной из самых «жарких» с точки зрения количества и значимости выходящих квартальных результатов.

Мы уже увидели как сезон «распечатала» Alcoa (AA) показав, по сути, еще один убыточный квартал и как в пятницу нас «порадовал» JP Morgan (JPM), отчитавшийся сильно лучше ожиданий по прибыли, чего однако не хватило для роста акций в основной сессии из-за «слива» бумаг Well Fargo (WFC).

Отчеты первой недели показали нам, что, за вычетом отчета JPM, прибыли отчитавшихся компаний, в срднем, снизились в годовом исчислении. Таким образом, частично начал реализовываться сценарий того, что этот квартал станет первым из последних 11-ти, когда, по прогнозам аналитиков, прибыли компаний снизятся в годовом исчислении.

Тем не менее, результаты ушедшей недели остались в прошлом, тогда как наступившая неделя обещает стать намного более насыщенной и важной с точки зрения определения того, каким же будет весь сезон отчетов.

( Читать дальше )

Влияние КуЕ на фондовый рынок. Экономический ликбез.

- 14 октября 2012, 17:58

- |

Часто читаю и дивлюсь низкой экономической грамотности пишущей братии. Не только простых трейдеров, но даже у маститых аналитиков существуют чудовищные ляпы от непонимания элементарных вещей.

Посему взял на себя смелость кое-что разъяснить.

Очевидно, вы многие не понимают природу фондового рынка и его зависимость от долгового.

Итак — именно долговой рынок первичен в мире.

Именно долговых обязательств в мире вращается больше всего, и именно от состояния долгового рынка зависит валютный рынок и фондовый рынок.

именно так, по ранжиру — впереди планеты всей — это долговой рынок, то есть совокупность всех видов облигаций как то: государственных, региональных, муниципальных и корпоративных.

Далее идёт валютный рынок, что обеспечивает мировую торговлю и поток туристов, и только потом по объёму фондовый рынок.

Так вот, сама по себе КуЕ не толкает вниз или вверх фондовые рынки.

Вверх или вниз фонду толкает состояние долгового рынка.

Почему на КуЕ происходит эффект того, что фонда растёт?

А потому что имеется прямая зависимость между доходностью облигаций и стоимостью акций.

Аксиома простая — чем ниже доходность облигаций, тем выше стоимость акций, и наоборот — чем выше доходность по облигациям, тем ниже стоят акции.

ФРС своими манипуляциями свело доходность по облигациям к ничтожным цифрам в полтора-два процента.

Не тем, что печатает деньги, а тем, что вдавили в пол доходность облигаций.

И именно это и создаёт эффект того, что ответом на снижение доходности по облигациям становится рост стоимости акций.

Единственное исключение — это Япония, где низкие процентные ставки по доходностям японских облигаций на фоне постоянной дефляции привели не кросту японского фондового рынка, а к чудовищному укреплению йены.

Поэтому следующая аксиома гласит — Японии выгодно укрепление йены так как иначе они не смогут удержать ставки около нуля при продолжающейся дефляции. А посему — забудьте все эти сказки про страдающих японских импортёрах — не они, а долговой рынок Японии с чудовищным госдолгом в 200% определяют стоимость йены.

Спасибо за внимание.

Посему взял на себя смелость кое-что разъяснить.

Очевидно, вы многие не понимают природу фондового рынка и его зависимость от долгового.

Итак — именно долговой рынок первичен в мире.

Именно долговых обязательств в мире вращается больше всего, и именно от состояния долгового рынка зависит валютный рынок и фондовый рынок.

именно так, по ранжиру — впереди планеты всей — это долговой рынок, то есть совокупность всех видов облигаций как то: государственных, региональных, муниципальных и корпоративных.

Далее идёт валютный рынок, что обеспечивает мировую торговлю и поток туристов, и только потом по объёму фондовый рынок.

Так вот, сама по себе КуЕ не толкает вниз или вверх фондовые рынки.

Вверх или вниз фонду толкает состояние долгового рынка.

Почему на КуЕ происходит эффект того, что фонда растёт?

А потому что имеется прямая зависимость между доходностью облигаций и стоимостью акций.

Аксиома простая — чем ниже доходность облигаций, тем выше стоимость акций, и наоборот — чем выше доходность по облигациям, тем ниже стоят акции.

ФРС своими манипуляциями свело доходность по облигациям к ничтожным цифрам в полтора-два процента.

Не тем, что печатает деньги, а тем, что вдавили в пол доходность облигаций.

И именно это и создаёт эффект того, что ответом на снижение доходности по облигациям становится рост стоимости акций.

Единственное исключение — это Япония, где низкие процентные ставки по доходностям японских облигаций на фоне постоянной дефляции привели не кросту японского фондового рынка, а к чудовищному укреплению йены.

Поэтому следующая аксиома гласит — Японии выгодно укрепление йены так как иначе они не смогут удержать ставки около нуля при продолжающейся дефляции. А посему — забудьте все эти сказки про страдающих японских импортёрах — не они, а долговой рынок Японии с чудовищным госдолгом в 200% определяют стоимость йены.

Спасибо за внимание.

Падшая бестия VIX (ETN/ETF, риски, как и когда заработать). Часть III

- 12 сентября 2012, 19:26

- |

Часть I

Часть II

Не спец по предмету, но своими рассуждениями хочу поделиться. Если в чём-то не прав – тыкайте носом, скажу спасибо. Думаю, тем, кто первый раз столкнулся с VIX, будет полезно почитать эту заметку, особенно если вы умеете эффективно использовать чужой опыт.

Что такое VIX?

Что на самом деле торгует трейдер, когда покупает/продаёт фьюч VIX?

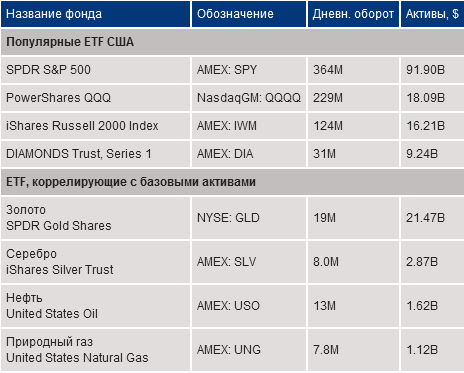

Что дают ноты (ETN) или паи фондов ETF, связанные с VIX?

Формальная часть

Итак, сам VIX — торговая марка (тикер) Чикагской опционной биржи. Это индекс волатильности S&P500.Формулы здесь разбирать не будем (лень переводить =), ибо они хорошо описаны в «белой книге».

Какой вывод можно сделать из этого документа?

Реальные активы (все компании в составе S&P500) > акции этих компаний > суммарный взвешенный индекс S&P500 > фьючерсы на индекс S&P500 > опционы на фьючерсы S&P500 > индекс VIX.

( Читать дальше )

Отслеживание ленты сделок (часть3)

- 12 сентября 2012, 19:09

- |

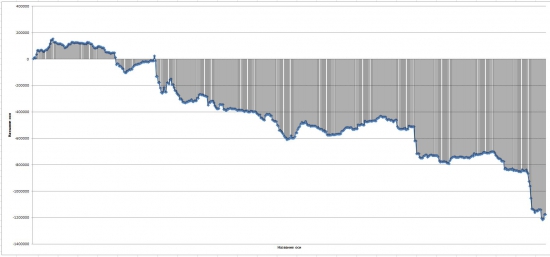

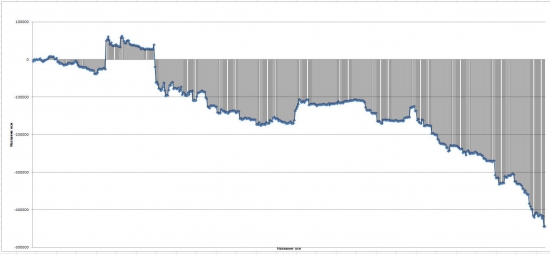

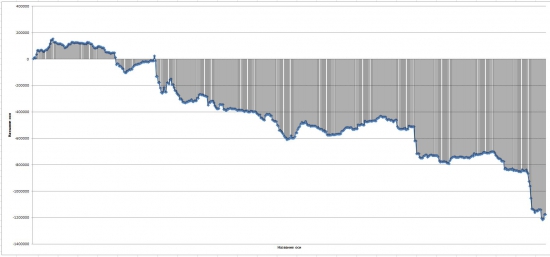

Доброго времени суток, уважаемые господа и дамы! Продолжаем серию постов 1) http://smart-lab.ru/blog/75274.php 2) http://smart-lab.ru/blog/75348.php о странном поведении ленты акций Сбербанка и Газпрома перед значительными событиями четверга. Как уже было известно, вчера цена этих инструментов шла против данных, которые нам давала их лента, что меня насторожило, и я решился всё это рассказывать. По итогам сегодняшнего дня 12.09 эмитенты торговались следующим образом:

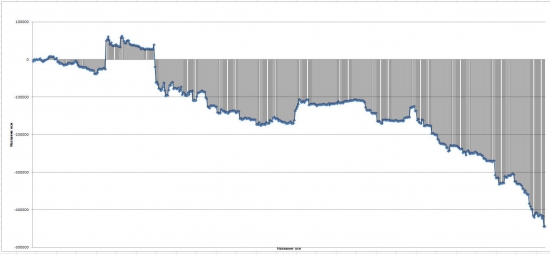

Сбербанк

Газпром

( Читать дальше )

Сбербанк

Газпром

( Читать дальше )

Invetec Investment Fund - Семейная концепция

- 12 сентября 2012, 17:27

- |

Invetec Investment Fund (IIF) — это прежде всего финансовый продукт. Но не только.

Хочу немного поразмышлять вот над каким концептом.

Что из себя представляет потенциальный владелец IIF?

1) Богатый мужчина или женщина старше 30 лет

2) Имеет семью — детей и родителей или только родителей.

Каковы мотивы в жизни у таких людей? Зачем они зарабатывают деньги?

1) Чтобы проживать качественную жизнь

2) Иметь безопасную среду обитания

3) Выростить и обучить своих детей

Развивая эти мысли, пришёл к выводу, зачем этим людям будет нужен IIF.

Те инвесторы, которые приобретут паи на общую сумму 400 000 евро и выше, могут воспользоваться нашим предложением Family Concept.

1) Мы содействуем в вопросе получения вида на жительство в Андорре

2) Персональный менеджер будет помогать вам преодолевать языковые и ментальные барьеры во всех инстанциях и аспектах жизни.

( Читать дальше )

Хочу немного поразмышлять вот над каким концептом.

Что из себя представляет потенциальный владелец IIF?

1) Богатый мужчина или женщина старше 30 лет

2) Имеет семью — детей и родителей или только родителей.

Каковы мотивы в жизни у таких людей? Зачем они зарабатывают деньги?

1) Чтобы проживать качественную жизнь

2) Иметь безопасную среду обитания

3) Выростить и обучить своих детей

Развивая эти мысли, пришёл к выводу, зачем этим людям будет нужен IIF.

Те инвесторы, которые приобретут паи на общую сумму 400 000 евро и выше, могут воспользоваться нашим предложением Family Concept.

1) Мы содействуем в вопросе получения вида на жительство в Андорре

2) Персональный менеджер будет помогать вам преодолевать языковые и ментальные барьеры во всех инстанциях и аспектах жизни.

( Читать дальше )

Пост для А.Г.

- 04 сентября 2012, 23:29

- |

Честно, ходил на встречу смартлаба, исключительно чтобы послушать выступление А.Г. (не Герчика) и немного пообщаться с нужными людьми. В целом все понравлось, кроме зверского холода, не люблю я его. Вполне себе серьзная аудитория собралась, 500 рублей за вход творят чудеса. Герчику отдельное спасибо за фуршет :) Еще очень понравился покер.

Теперь к сути. Вот в презентации Александр Борисович говорит о подходе к контртрендовой торговле и способах ее улучшить. В качестве way-to-go предлагаюся следующие мероприятия — уменьшение таймфрейма, усреднение убыточной позиции и тейкпрофит <= стоп-лосса. Ну так для всего этого идеально подходят опционы, надо только допились напильником :)

На слайде контртрендовой системы шорт — продали колл на страйк наверх, выросло до него — усреднились, если система показывает тренд (не-опционная-дельта поменяла знак), закрыли фьючом (синтетический стрэддл на деньгах), растет дальше, добавили еще фьюча (проданный синтетический пут на деньгах) + лонг фьючерса уже в трендовом варианте. Получается, что если какая-то времянка осталась, мы ее тоже потихонечку подстрижем. На откате сдаем фьючерсы обратно. По сути, размыкается синтетический фьюч (которым мы реплицируем обычный по теореме о паритете), убираем путовую ногу и пользуемся наличием страйков повыше. Правда получаем экспозицию по веге, но для проданных коллов это не так страшно — катимся по ухмылке вниз.

( Читать дальше )

Теперь к сути. Вот в презентации Александр Борисович говорит о подходе к контртрендовой торговле и способах ее улучшить. В качестве way-to-go предлагаюся следующие мероприятия — уменьшение таймфрейма, усреднение убыточной позиции и тейкпрофит <= стоп-лосса. Ну так для всего этого идеально подходят опционы, надо только допились напильником :)

На слайде контртрендовой системы шорт — продали колл на страйк наверх, выросло до него — усреднились, если система показывает тренд (не-опционная-дельта поменяла знак), закрыли фьючом (синтетический стрэддл на деньгах), растет дальше, добавили еще фьюча (проданный синтетический пут на деньгах) + лонг фьючерса уже в трендовом варианте. Получается, что если какая-то времянка осталась, мы ее тоже потихонечку подстрижем. На откате сдаем фьючерсы обратно. По сути, размыкается синтетический фьюч (которым мы реплицируем обычный по теореме о паритете), убираем путовую ногу и пользуемся наличием страйков повыше. Правда получаем экспозицию по веге, но для проданных коллов это не так страшно — катимся по ухмылке вниз.

( Читать дальше )

Отладка стратегий WealthLab в Visual Studio

- 13 мая 2012, 13:03

- |

1. Запускаем студию, меню File — New project. Visual C# — Class library, не забываем поставить .NET Framework 2.0.

2. Добавляем ссылку на сборку WealthLab'a (WealthLab.dll). Add Reference — Browse — ищем папку с WLD (как правило это c:\Program Files (x86)\Fidelity Investments\Wealth-Lab Pro 5\ ). Выбираем WealthLab.dll. Жмем OK.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал