Избранное трейдера RUH666

Рисковые активы - «пузырь, который вот-вот лопнет»? (перевод с deflation com)

- 20 января 2021, 11:33

- |

Люди, кажется, считают само собой разумеющимся, что финансовые ценности могут создаваться бесконечно, казалось бы, из ниоткуда и накапливаться до Луны. Поверните направление и отметьте, что финансовые ценности могут исчезнуть в никуда, а они настаивают, что это невозможно. «Деньги должны куда-то уходить… Они просто переходят из акций в облигации, в денежные фонды… Они никогда не уходят… Для каждого покупателя есть продавец, поэтому деньги просто переходят из рук в руки». Это верно в отношении денег, но не так в отношении ценностей, которые могут пройти весь путь как вверх, так и вниз.

Цены на активы растут не из-за «покупки» как таковой, потому что на каждого покупателя есть продавец. Они растут, потому что те, кто совершает сделки, просто соглашаются с тем, что их цены должны быть выше. Что касается всех остальных — включая тех, кто владеет некоторыми из этих активов, и тех, у кого нет, — им ничего не нужно делать. И наоборот, чтобы цены на активы упали, достаточно одного продавца и одного покупателя, согласных с тем, что прежняя стоимость актива была слишком высокой. Если никакие другие активные заявки на покупку или продажу не конкурируют с ценой этих покупателя и продавца, то стоимость актива падает, и она падает для всех, кто им владеет. Если им владеет миллион других людей, их собственный капитал падает, даже если они ничего не сделали. Два инвестора сделали это, заключив сделку, а остальные инвесторы и все неинвесторы сделали это, решив не возражать со своей ценой. Финансовые ценности могут исчезнуть из-за снижения цен на любой тип инвестиционного актива, включая облигации, акции, товары, недвижимость и криптовалюты.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 30 )

Как Баффет заработает на победе Байдена

- 19 января 2021, 16:03

- |

Слова «отменить разрешение на строительство трубопровода Keystone XL» появляются в списке действий исполнительной власти, которые, вероятно, запланированы на первый день президентства Байдена, согласно более раннему отчету Canadian Broadcasting Corp. Байден, который был вице-президентом в администрации Обамы, когда она отклонила проект как противоречащий его усилиям по борьбе с изменением климата, ранее пообещал отказаться от президентского разрешения на строительство нефтепровода, если он станет президентом. В 2015 году Барак Обама свернул проект, заявив, что Канада получит большую часть экономических выгод, в то время как проект увеличит выбросы парниковых газов.

Слова «отменить разрешение на строительство трубопровода Keystone XL» появляются в списке действий исполнительной власти, которые, вероятно, запланированы на первый день президентства Байдена, согласно более раннему отчету Canadian Broadcasting Corp. Байден, который был вице-президентом в администрации Обамы, когда она отклонила проект как противоречащий его усилиям по борьбе с изменением климата, ранее пообещал отказаться от президентского разрешения на строительство нефтепровода, если он станет президентом. В 2015 году Барак Обама свернул проект, заявив, что Канада получит большую часть экономических выгод, в то время как проект увеличит выбросы парниковых газов.( Читать дальше )

ETF и пассивное инвестирование сильно исказили оценки S&P 500 - результаты исследования

- 19 января 2021, 12:02

- |

В отчете, цитируемом командой из Университета штата Мичиган, Лондонской школы экономики и Калифорнийского университета в Ирвине, были проанализированы данные за период с 2000 по 2019 год. Авторы этого отчета — Хао Цзян, Димитри Ваянос и Лу Чжэн. Был сделан вывод, что более мелкие члены S&P 500 становятся слишком дешевыми по сравнению с более крупными именами. «Потоки в фонды, отслеживающие индекс S&P 500, непропорционально повышают цены на акции с большой капитализацией в индексе по сравнению с ценами на небольшие акции индекса. Эти потоки предсказывают высокую будущую доходность портфеля индексов «малый минус большой»», — говорится в документе.

( Читать дальше )

Так ли страшен Навальный для российской фонды?

- 18 января 2021, 16:04

- |

Тут прозвучали аргументы, что на рынке много нерезидентов, и в случае введения санкций они побегут восвояси с РФР. По моему мнению, это, наоборот, аргумент в пользу того, что страновые или секторальные санкции введены не будут. Весь приток западных денег в последнее время происходил в основном через ETF на развивающиеся рынки. А у них сейчас и так высокие риски, прежде всего растущие доллар и доходность по американским облигациям. Обвал на российском рынке может спровоцировать обвал по всем развивающимся рынкам, а далее и по развитым. Кроме того, не забывайте про CDS, которых неизвестно сколько выписано. А в случае отключения от свифта и санкций на ОФЗ Россия запросто может задефолтить весь свой долг, ссылаясь на форс-мажор. Крупные банкиры давно уже по факту являются частью правительств, не думаю, что такие вещи так просто пройдут. Ну и в дополнение ещё несколько второстепенных соображений:

1. Среди как западных, так и российских оппозиционных говорящих голов сформировался консенсус, что страновые и секторальные санкции — плохо, ибо бьют по российскому народу, а персональные — хорошо.

( Читать дальше )

2021: «Имеет ли наконец последствия обесценивание валюты?» (перевод с elliottwave com)

- 18 января 2021, 12:09

- |

Что ж, 2021 год начался впечатляюще, и мы ожидаем еще более глубоких изменений в следующие несколько месяцев. Позвольте мне выделить две минуты вашего времени, чтобы донести до вас через, возможно, самое важное. Меняющийся мировой порядок. Имеет ли наконец последствия обесценивание валюты?

Когда империи падают, это обычно сопровождается порчей валюты. На этой диаграмме показано снижение содержания серебра в имперских монетах в период упадка Римской империи. Обратите внимание на то, как деградация усилилась по мере приближения Рима к краху. Фактически, весь процесс можно интерпретировать как аккуратно вписывающийся в импульсную волну Эллиотта, где третья волна имеет пять подволн.

( Читать дальше )

Экономический дайджест 17.01.2021

- 17 января 2021, 19:52

- |

Пара доллар/рубль на прошедшей неделе упала и закрылась на уровне 73.645. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Индекс РТС вырос и закрылся на уровне 1474.28, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) упал и закрылся на уровне 616.79. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США выросло с 275 до 287. Чистый объём длинных спекулятивных позиций на прошедшей неделе вырос на 9 100, с 518 600 до 527 700. На мой взгляд, идёт третья волна с с апрельких низов. Неделя закрылась WTI — 52.04, Brent — 55.

( Читать дальше )

Глава ЕЦБ Кристин Лагард призывает к глобальному регулированию «достойного порицания» биткойна

- 16 января 2021, 12:56

- |

twitter.com/Reuters/status/1349402076372209664

Бывшая глава МВФ, которая ранее была признана французским судом виновной в финансовой халатности в связи с арбитражной сделкой на сумму 403 миллиона евро в пользу бизнесмена Бернара Тапи, обвинила Биткойн в том, что он активно участвует в преступной деятельности. «(Биткойн) сопровождал весёлые бизнесы и некоторые интересные и совершенно предосудительные действия по отмыванию денег», — сказала Лагард. Глава ЕЦБ призвала к регулированию Биткойна финансовыми властями. «Должно быть регулирование. Это должно применяться и согласовываться […] на глобальном уровне, потому что, если есть лазейки, то они будет использованы», — сказала она.

Глобалисты и технократы давно выражают недовольство Биткойном, потому что он децентрализован и поэтому не может попасть под контроль централизованных финансовых институтов. Криптовалюта также стала прибежищем для диссидентов, которых по политическим лишены возможности пользоваться финансовыми службами и учреждениями.

Биткойн недавно взлетел до рекордного уровня, превысив 41000 долларов, но с тех пор упал до примерно 35000 долларов. После того, как в конце 2017 года криптовалюта достигла рекордного уровня, превышающего 17000 долларов, она опустилась примерно до 3000 долларов, что подчеркивает дикую волатильность актива. Однако многочисленные аналитики предсказывают, что растущий долг, рекордная печать денег и гиперинфляция могут привести к тому, что биткойн вырастет до сотен тысяч в течение следующего года.

перевод отсюда

( Читать дальше )

Вот как вы могли заметить начало падения цен на серебро (перевод с elliottwave com)

- 15 января 2021, 19:30

- |

Если вы внимательно наблюдаете за рынком металлов, вы знаете, что цена на серебро резко упала за последние несколько дней. Волновой анализ Эллиотта очень помог в определении ценового разворота, который произошел 6 января. Действительно, вот график и комментарий из выпуска нашего U.S. Short Term Update от 6 января:

Если вы внимательно наблюдаете за рынком металлов, вы знаете, что цена на серебро резко упала за последние несколько дней. Волновой анализ Эллиотта очень помог в определении ценового разворота, который произошел 6 января. Действительно, вот график и комментарий из выпуска нашего U.S. Short Term Update от 6 января:

( Читать дальше )

Акции CBOE выглядят хорошо после рекордного года

- 15 января 2021, 15:42

- |

Дневной график CBOE показывает полное снижение со 138,54 доллара три года назад до 72 долларов в марте 2020 года. Это похоже на простую зигзагообразную коррекцию A-B-C, где волна B представляет собой расширяющийся флэт (a) — (b) — ©. Согласно теории, после завершения коррекции предыдущий тренд возобновляется. Акции CBOE явно имели восходящий тренд до 2018 года. Это означает, что если этот подсчет верен, можно ожидать, что быки снова возьмут верх. Будь то новый восходящий тренд или часть еще одной трехволновой последовательности, цена, скорее всего, отсюда приблизится к 130 долларам. В нынешней бурной среде, где все, кажется, накачано до предела, CBOE — одна из немногих акций по разумной цене. По нашему мнению, тот факт, что она упала на 30% за последние три года, дает инвесторам хорошую возможность для покупок.

Дневной график CBOE показывает полное снижение со 138,54 доллара три года назад до 72 долларов в марте 2020 года. Это похоже на простую зигзагообразную коррекцию A-B-C, где волна B представляет собой расширяющийся флэт (a) — (b) — ©. Согласно теории, после завершения коррекции предыдущий тренд возобновляется. Акции CBOE явно имели восходящий тренд до 2018 года. Это означает, что если этот подсчет верен, можно ожидать, что быки снова возьмут верх. Будь то новый восходящий тренд или часть еще одной трехволновой последовательности, цена, скорее всего, отсюда приблизится к 130 долларам. В нынешней бурной среде, где все, кажется, накачано до предела, CBOE — одна из немногих акций по разумной цене. По нашему мнению, тот факт, что она упала на 30% за последние три года, дает инвесторам хорошую возможность для покупок.перевод отсюда

( Читать дальше )

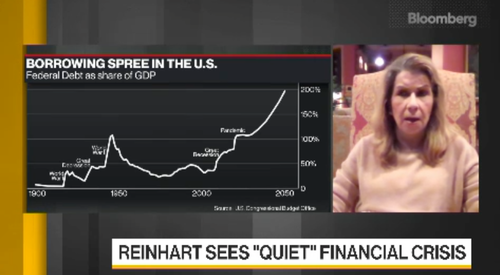

Всемирный банк: по мере затягивания пандемии нарастает "скрытый" финансовый кризис

- 15 января 2021, 12:05

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал