Избранное трейдера Роман Давыдов

Справедливая стоимость опциона. Простой пример.

- 16 августа 2020, 14:56

- |

В качестве лирического отступления

В предыдущем посте я поделился своими небольшими изысканиями по восстановлению улыбки волатильности. После получения результата на руки напал острейший приступ чесотки по испытанию системы в бою. Всё-таки модель моделью, а skin in the game – это совсем другое. Для этого был написан на lua дельтахэджер, принимающий из файлов конфигурации параметрическую поверхность волатильности, полученную численными методами.

Естественно, результат испытания в бою отличался от ожидаемого. Обнаружил в расчётах волатильности несколько ляпов. Забавно, что после устранения ляпов получился второй неожиданный результат, но имеющий логическое объяснение. На грааль не надеюсь, но результат интересный и его надо осмыслить.

Пока идёт процесс размышления решил накатать небольшой пост на понимание сути опционов, который может быть полезен новичкам.

К сути дела

Когда имеешь порядочный опыт работы с опционами, то не составляет труда оперировать греками и даже в уме прикидывать как изменение грека может повлиять на стоимость опциона или под какие риски подставлена опционная конструкция. Но без опыта это реально сложно. И многих новичков это отпугивает.

( Читать дальше )

- комментировать

- 4.5К | ★10

- Комментарии ( 6 )

Гайд по торговле на бирже 5 часть. Инвестиции

- 05 августа 2020, 09:08

- |

Гайд по торговле на бирже 5 часть

Инвестиции

1 Пролог

В теориях, инвестиции выглядят крайне притягательно — покупаешь актив и получаешь доход. Больше дохода — больше актива. Работает сложный процент и внезапно ты богат. Но есть ряд скрытых практических вещей, про которые никто не говорит, а я напишу.

2 Торговля по фундаменталу.

Основная проблема торговли по фундаменталу — малая частота дискретизации, это физическое ограничение на качество торговли. Технари знают про теорему Котельникова, остальные могут погуглить.

Отчеты по компаниям появляются раз в квартал. Информация отстает от реального положения дел на 3 месяца. Торгуя фундаментал при периоде дискретизации 3 месяца инвестор может поймать тренды протяженностью более 9-12 месяцев. Это прокатывает при аптрендах, которые дляться по 5-6 лет. Но никак не может помочь в периоды краткого медвежьего рынка.

( Читать дальше )

- комментировать

- 14.3К |

- Комментарии ( 87 )

Как использовать data science, чтобы анализировать финансовые рынки

- 30 июля 2020, 19:15

- |

Чтобы преуспеть на финансовых рынках, нужно качественно анализировать информацию. Чтобы качественно анализировать информацию, нужен хороший инструмент. Если вы хотите узнать про один из таких инструментов, то прочитайте эту статью. В ней мы рассказали о data science — прикладной научной дисциплине, которую активно применяют в ведущих инвестиционных домах.

Оглавление

Как анализируют финансовые рынки

Как работает data science

Почему data science эффективен

Что нужно, чтобы применять data science

Станет ли data science панацеей для инвесторов

Постскриптум

Как анализируют финансовые рынки

Перед тем как приступить к Data Science, давайте разберемся с философией анализа финансовых рынков. Для этого мы ответим на три принципиальных вопроса:

1. Зачем анализировать финансовый рынок?

2. На чем основаны методы анализа финансового рынка?

3. Почему не существует идеального метода анализа?

( Читать дальше )

Почему все Граали в моих руках становятся плохими? По следам "Как вы з..ли с этой монеткой (дарю Грааль)"

- 20 июля 2020, 10:05

- |

Вместо авторских "… берём исторические данные SPY с 1996 года (24 года)" у меня под рукой история индекса ММВБ IMOEX с 05.01.2000 на 173 руб по 27.12.2019 на 3045.87. За 19.4274 года рост в 18.64 раза.

Стратегия «купил и держи» даёт сложный годовой процент 15.77%.

А вот дарёный Грааль много хуже. С капитализацией каждой сделки при 100% вложения от счёта выигрыш на первоначальный 1 млн всего лишь 751009.58 руб или 2.8% годовых. Sharpe ratio всего лишь 0.34. Максимальная просадка 632956.68 руб. И это при оптимизированных параметрах Period = 5 и Factor = 0.5. Комиссия 0.005% на объём купли или продажи и проскальзывание 0.01%. Всего 735 сделок, 36.79 «сделки» на год.

Если я в чём ошибся, поправьте. Вот как я закодировал дарёный Грааль.

namespace WealthLab.Strategies

{ // Комиссия 0.005% на сделку, проскальзывание 0.01%

public class Simple00 : WealthScript {

StrategyParameter Period, Factor;

public Simple00() {

Period = CreateParameter ("Period", 5, 1, 20, 1);

Factor = CreateParameter ("Factor",0.5, 0.1, 1, 0.1);

}

protected override void Execute() {

ClearDebug(); // HideVolume();

int period = Period.ValueInt;

double factor = Factor.Value;

DataSeries atr = ATR.Series (Bars, period);

for (int bar = period; bar < Bars.Count; ++bar) {

if (IsLastPositionActive) {

ExitAtClose (bar, LastPosition);

} else

if (Open [bar] - Close [bar] > atr [bar] * factor) {

BuyAtClose (bar);

}

}

ChartPane cp = CreatePane (40, true, true);

PlotSeries (cp, atr, Color.Black, WealthLab.LineStyle.Histogram, 3);

} // Execute()

} // class Simple00

} // namespace WealthLab.StrategiesНовичкам. Опционная стратегия Альбатрос.

- 17 июля 2020, 11:26

- |

Продолжаем повышать опционную грамотность смартлаба, сегодня поговорим об очень интересной опционной стратегии под кодовым названием «Альбатрос».

Забегая вперёд, сразу скажу, ее обожают торговать хедж-фонды, потому что она «бесплатная», но при этом может принести не плохую прибыль.

Напомню, что к бесплатным опционным стратегиям относят всего лишь две: Диапазонный форвард (он же Коллар) и Альбатрос.

Диапазонный форвард — это продажа пута и покупка колла, то есть, если мы ожидаем движение БА вверх и хотели бы купить коллы, чтобы собрать это движение всё до копеечки, то продавая путы ниже ЦС, мы покупку коллов сделаем бесплатной. Чаще всего к использованию данной стратегии прибегают крупные банки и инвестиционные компании, они любят на халяву покататься в опционах.

Вот так выглядит диапазонный форвард:

Что за птица такая Альбатрос?

Очень красивая птичка, нужно признать:

( Читать дальше )

Опционная стратегия THE WHEEL STRATEGY

- 12 июля 2020, 12:50

- |

На просторах смартлаба есть статьи, упоминающие стратегию The Wheel Strategy. Но сильного отклика и интереса эта стратегия к сожалению, не получила. Постараюсь в данной заметке раскрыть эту тему более подробно и с конкретными примерами.

The Wheel Strategy достаточно интересная и мощная опционная стратегия. Широко используется на западных рынках. Вход в стратегию начинается с продажи пута. Далее пут экспирируется во фьючерс, либо нет. Если пут не экспирировался, то начинаем снова с продажи пута. В любом случае мы получаем премию пута. Если получили фьючерс, то продаём стреддл, то есть мы имеем покрытый колл и проданный пут. Все операции по продажи путов и колов в данном примере для простоты приведены на одном страйке. Если рынок пойдет вверх мы получаем в результате три премии и можем начать стратегию заново. Если вниз, то получаем два фьючерса, и три премии, но мы сейчас либо в нуле либо в минусе. Соответственно далее продаем ещё 2кола. Если рынок пойдет вверх, получем пять премий, если рынок пошел вниз, то опять продаем два кола.

( Читать дальше )

Качаем Питоном данные ООН по продовольствию

- 08 июля 2020, 17:02

- |

Вот ссылка

http://www.fao.org/faostat/en/#data/QC

Там в разделе Bulk Downloads лежит файл

http://fenixservices.fao.org/faostat/static/bulkdownloads/Production_Crops_E_All_Data.zip

Мы его будем качать и распознавать с помощью языка Питон.

Найдём страну, которая является мировым лидером по валовому сбору той или иной культуры.

Скрипт полностью автоматический. Он сам качает архив с данными с сайта ООН, сам его обрабатывает, отправляет в Гугл для перевода с английского на русский и сам пишет результаты в файл.

---------

1. Качаем и устанавливаем Питон: https://www.python.org/downloads/

2. В чёрном окошке cmd.exe устанавливаем библиотеку pandas для быстрой работы с данными:

pip install pandas

( Читать дальше )

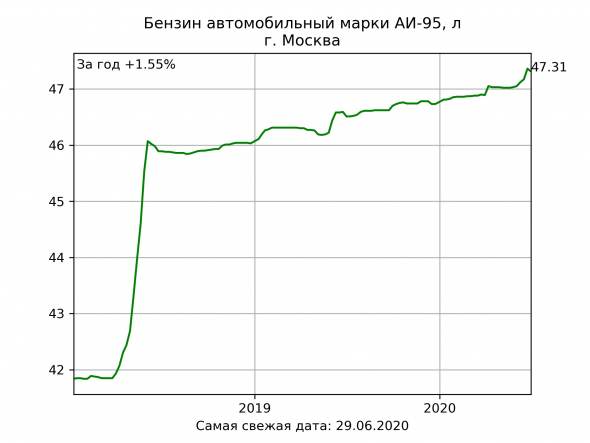

Качаем цены с Росстата и строим графики

- 07 июля 2020, 22:00

- |

https://www.fedstat.ru/indicator/37426

Данные собираются по всей России. Цены можно посмотреть для каждого региона, вплоть до малых городов. НО! по городам почему-то качается только текущий 2020 год, как бы хитро вы ни выставляли птички в фильтрах. А вот для субъектов Федерации типа г. Москва, Ростовская область все данные отдаются корректно.

Страница грузится долго, сайт глючный, при работе с ним требуется ангельское терпение.

---

Публикую скрипт, который на основе скачанных данных строит красивые графики. Работа будет полуавтоматическая: данные в формате эксель вы качаете руками, а потом скрипт подхватывает скачанный файл и рисует графики.

( Читать дальше )

Как купить акции дешево?Стоимостный подход в инвестициях.

- 03 июля 2020, 12:55

- |

Как понять, какие компании стоит покупать, а какие нет? Что делать, если купленные вами акции выросли: продавать или подождать еще? Как посчитать дорого или дешево торгуется та или иная компания? На все эти вопросы помогает ответить стоимостный подход в инвестициях. Именно о нем мы сегодня поговорим.

Кому удобнее, есть видео-формат:

( Читать дальше )

Что же такое бэктестинг и есть ли у него сердце?

- 02 июля 2020, 10:23

- |

Доброго дня!

Вашему вниманию представляется продолжение потуг начинающего программиста / аналитика по созданию самопальной системы бэктестинга на python.

Настала пора поближе понять, что же такое backtesting торговых стратегий. Расскажу как обычно своими словами.

Вот сидел я, смотрел на графики и прозрел! Все же просто в этих ваших инвестициях, покупай на дне, продавай на пике! Изи же!

Осталось понять, когда оно на дне, когда на пике.

И вот тут раскрывается все море возможностей, трейдеры разворачивают сети осцилляторов, средних и нарисованных фигур, стоимостные инвесторы сдувают пыль с мультипликаторов и сравнивают со средними значениями по отраслям и историческими средними, пассивные инвесторы расчехляют свои корреляции, собирают портфель и ждут перекосов для ребалансировки. Тысячи инструментов, миллионы идей, миллиарды комбинаций и это я еще не сказал про рынок производных инструментов.

Ну и как водится, истина где то там, в безбрежном океане информации и пока не попробуешь, не узнаешь.

А пробовать то надо за деньги, а деньги жалко!

И тут снова приходит великолепная идея, есть же данных о прошлых значениях, цен, объемов, мультипликаторов, осцилляторов, корреляций. Что если сформировать портфель в прошлом и посмотреть, как все было бы сейчас, если бы мы все купили/продали тогда?

Это и есть backtest. Ответ на вопрос, что было бы, если бы мы в соответствии с подсказками, которую дает наша стратегия, купили / продали в прошлом.

Такое тестирование можно делать смотря на графики, табличками в экселе используя специально предназначенные для этого инструменты.

А можно написать код, который будет проверять на сколь угодно больших объемах данных и выдавать результат. Как долго он будет то делать и как точно у него получится, вопрос уже к коду.

Ну и хватит потока мыслей, переходим к реализации.

То, что я пытаюсь написать называется событийно — ориентированным бэктестом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал