SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Алексей Севастьянов

Великий и ужасный taxfree

- 27 июня 2016, 10:25

- |

Многие помнят, что на смартлабике был такой персонаж taxfree. Он постил очень много и интересно по поводу циклов в рубле и нефти.

Действительно был очень ценный контент. Но какой то ватник персонаж начал рыть про него инфу и узнал фамилию с именем. Выложил на смарте пост о нем. Кто такой. Чем занимается… Чем в сети засветился.

Таксфрии попросил Тиму удалить пост. Тот отказался. С тех пор таксфрии ушел к себе в платный блог и только там дает посты по циклам и волнам эллиота.

Мое мнение такое, что Тимофею все таки надо стараться удерживать людей с уникальным контентом на смарте. Потому что аналитики, про вчерашний день и вчерашние сделки тут как гавно.

Допустим, ушел такс фрии. Ушел свечник. Ушел Щадрин. Все давали какую то изюминку. Кому то нравилось. Кому то нет.

Я какое то время был подписан на него. Но после того, как он начал покупать бакс, начиная где то с 74 — я перестал. Тут наш с ним прогноз разошелся. Я решил, что рубль будет укреплять долго и нудно. Он решил, что будет скоро перехай. На этом пути наши разошлись.

Хотя при этом он сам постил много об окончании падающего цикла, не только в нефти, но и вообще по энергоносителям и металам. Не знаю с чего он решил так об рубле.

НУ да бог с ним.

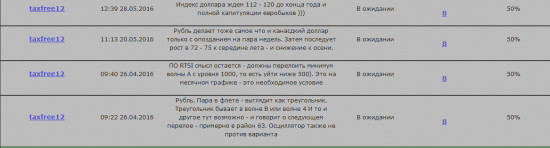

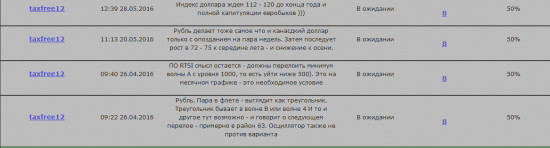

А прогнозы его записываю до сих пор. Давайте посмотрим, что он такого нам наговорил? Все прогнозы его тут.

Таксфрии, если Вы меня читаете, то легко можете опротестовать любой прогноз тут, если Вас понял не верно.

Плюсанем? Я думаю да!

Пока анализировал прогнозы, понял, что большинство еще не сыграло. В платнике то он постоянно что то выкладывает. А в общем только основные тенденции. Так что срок прогноза как правило несколько месяцев.

Я просто сюда снимок с несыгравшими прогнозами скопирую. Может кому интересно.

Действительно был очень ценный контент. Но какой то ватник персонаж начал рыть про него инфу и узнал фамилию с именем. Выложил на смарте пост о нем. Кто такой. Чем занимается… Чем в сети засветился.

Таксфрии попросил Тиму удалить пост. Тот отказался. С тех пор таксфрии ушел к себе в платный блог и только там дает посты по циклам и волнам эллиота.

Мое мнение такое, что Тимофею все таки надо стараться удерживать людей с уникальным контентом на смарте. Потому что аналитики, про вчерашний день и вчерашние сделки тут как гавно.

Допустим, ушел такс фрии. Ушел свечник. Ушел Щадрин. Все давали какую то изюминку. Кому то нравилось. Кому то нет.

Я какое то время был подписан на него. Но после того, как он начал покупать бакс, начиная где то с 74 — я перестал. Тут наш с ним прогноз разошелся. Я решил, что рубль будет укреплять долго и нудно. Он решил, что будет скоро перехай. На этом пути наши разошлись.

Хотя при этом он сам постил много об окончании падающего цикла, не только в нефти, но и вообще по энергоносителям и металам. Не знаю с чего он решил так об рубле.

НУ да бог с ним.

А прогнозы его записываю до сих пор. Давайте посмотрим, что он такого нам наговорил? Все прогнозы его тут.

Таксфрии, если Вы меня читаете, то легко можете опротестовать любой прогноз тут, если Вас понял не верно.

Прогнозы Такс Фри

23.04.2016EURUSD Я продолжаю удерживать шорты от района 1.14 — при пробое уровня в 1.114 буду увеличивать позицию — цели в районе 1.07 Покупки не рассматриваю.

Плюсанем? Я думаю да!

Остальные прогнозы

Пока анализировал прогнозы, понял, что большинство еще не сыграло. В платнике то он постоянно что то выкладывает. А в общем только основные тенденции. Так что срок прогноза как правило несколько месяцев.

Я просто сюда снимок с несыгравшими прогнозами скопирую. Может кому интересно.

- комментировать

- ★7

- Комментарии ( 37 )

Как и где отслеживать портфель

- 23 июня 2016, 14:38

- |

Существует множество бесплатных сервисов для отслеживания портфеля. Наиболее удобные из них предлагают сайты Google.Finance, Yahoo!Finance, Finviz.com, Morningstar и Seeking Alpha. Я использую Porflolio от Google.Finance. В нем есть все для эффективного ведения портфеля и он лучше других справляется с учетом транзакций.

Для того чтобы начать работу в Google.Finance, нужно авторизоваться через свою учетную запись в Google, затем перейти в раздел Porflolio и нажать кнопку Создать портфель (Create new portfolio).

( Читать дальше )

купить евробонды

- 22 июня 2016, 22:21

- |

Скажите, а частный клент брокера может купить самостоятельно в квике евробонды? Если да то на какой секции они торгуются минимальный лот там сотка да?

К вопросу о конспирологии

- 22 июня 2016, 21:22

- |

Обычно я практически не посвящаю своего времени политике, но референдум в Британии и его влияние на рынки не дают покоя не только мне. Поэтому в нескольких последних обзорах я эту тему тоже затронул, помогая мировому империализму раздуть пожар истерии вокруг не очень значительного по сути вопроса. Причём, упомянутое мной не раз нагнетание атмосферы может оказаться сильным стимулом для рыночных движений. Я не зря на днях заговорил о двух «если»: если бы ситуацию не раздували, то и рынки отнеслись бы к событию как к достаточно рядовому, и движения были бы относительно слабыми. Вернёмся к евро и фунту как к валютам, вечно противопоставленным доллару. Не будь brexit, мы бы оставались в текущих диапазонах до тех пор, пока рак на горе свистнет, или до тех пор, пока Федеральный резерв не поднимет (а может и снизит) ставки, так как от других центробанков в ближайшем будущем изменения политики ждать не стоит.

Обычно я практически не посвящаю своего времени политике, но референдум в Британии и его влияние на рынки не дают покоя не только мне. Поэтому в нескольких последних обзорах я эту тему тоже затронул, помогая мировому империализму раздуть пожар истерии вокруг не очень значительного по сути вопроса. Причём, упомянутое мной не раз нагнетание атмосферы может оказаться сильным стимулом для рыночных движений. Я не зря на днях заговорил о двух «если»: если бы ситуацию не раздували, то и рынки отнеслись бы к событию как к достаточно рядовому, и движения были бы относительно слабыми. Вернёмся к евро и фунту как к валютам, вечно противопоставленным доллару. Не будь brexit, мы бы оставались в текущих диапазонах до тех пор, пока рак на горе свистнет, или до тех пор, пока Федеральный резерв не поднимет (а может и снизит) ставки, так как от других центробанков в ближайшем будущем изменения политики ждать не стоит.( Читать дальше )

Американский рынок открыт для резидентов РФ !!!!!Опровержение !!!!!!

- 22 июня 2016, 04:36

- |

Коль я эту тему завел мне ее и разбирать ))))Изначальна статья напугала с РБК, нельзя писать на тему юриспруденции простым журналистикам, по крайней мере консультируйтесь с юристами при написании статей касающихся законов тем более толкования его )))))

В общем не давала мне спать 2ые сутки уже (Надо разобраться) эта статейка недоюриста или недожурналиста боюсь даже представить, что такие и врачи бывают =))) пришлось вспомнить юриспруденцию ))В общем из закона вырвано все кусками не стал тыкать носом в буквы, в статье РБК написано слитно без упоминая случаев конкретно указанных в законе, и условий в каждом конкретном случае все прописано, надо просто вникнуть, что делает резидент и не резидент и не терять смысл.

Эта статья просто написана по памяти а не по букве закона в плане «Торговли акциями, ценными бумагами»

( Читать дальше )

В общем не давала мне спать 2ые сутки уже (Надо разобраться) эта статейка недоюриста или недожурналиста боюсь даже представить, что такие и врачи бывают =))) пришлось вспомнить юриспруденцию ))В общем из закона вырвано все кусками не стал тыкать носом в буквы, в статье РБК написано слитно без упоминая случаев конкретно указанных в законе, и условий в каждом конкретном случае все прописано, надо просто вникнуть, что делает резидент и не резидент и не терять смысл.

Эта статья просто написана по памяти а не по букве закона в плане «Торговли акциями, ценными бумагами»

( Читать дальше )

В какую страну податься трейдеру?

- 21 июня 2016, 19:12

- |

Подскажите хорошую страну для получения гражданства трейдеру с нулевыми налогами на доход от трейдинга(заработанного за пределами страны).

Пока лучшее что удалось нагуглить, это Багамы. Нулевые налоги, отличный климат и природа, отличный паспорт в плане путешествия по миру(безвизовый въезд во все основные страны), удобное расположение рядом со штатами и не сильно далеко до европы. Для получения гражданства нужно купить недвижемость ценой от $500к + потом постоянно прожить в стране 6-9 лет, из языков достаточно английского.

Есть ли другие лучшие варианты?

пс. еще нагуглил неплохой вариант Antigua. Для получения заплатить пожертвование в бюджет $250к, жить там постоянно не требуется и получается гражданство довольно быстро. Разрешено двойное гражданство, паспорт немного хуже чем багамский, но тоже неплохой. Если налоговым резидентом не являешься, иностранные доходы не облагаются налогом.

Еще тут подсказывают вариант с Доминикой. паспорт немного хуже предыдущих двух, налогов нет, гражданство получается быстро и стоит $175к

Пока лучшее что удалось нагуглить, это Багамы. Нулевые налоги, отличный климат и природа, отличный паспорт в плане путешествия по миру(безвизовый въезд во все основные страны), удобное расположение рядом со штатами и не сильно далеко до европы. Для получения гражданства нужно купить недвижемость ценой от $500к + потом постоянно прожить в стране 6-9 лет, из языков достаточно английского.

Есть ли другие лучшие варианты?

пс. еще нагуглил неплохой вариант Antigua. Для получения заплатить пожертвование в бюджет $250к, жить там постоянно не требуется и получается гражданство довольно быстро. Разрешено двойное гражданство, паспорт немного хуже чем багамский, но тоже неплохой. Если налоговым резидентом не являешься, иностранные доходы не облагаются налогом.

Еще тут подсказывают вариант с Доминикой. паспорт немного хуже предыдущих двух, налогов нет, гражданство получается быстро и стоит $175к

Привет! Я Паша, мне 24 и я приспешник...

- 21 июня 2016, 00:17

- |

… богатого папы! А теперь к делу.

Вопрос про инвестиции.

Написал сюда, потому что в «Задать вопрос» не влезло.

Есть у меня хорошая работа, которая мне нравится. Эта работа генерирует определенный денежный поток которого хватает на жить и на сбережения. И задумался я о своем будущем.

Предисловие

Началось все семь месяцев назад с серии «Богатый папа», потом освежил воспоминания о «Самый богатый человек в Вавилоне». Следующим этапом было открытие брокерского счета в Финаме, успешный выход из сделок по среднесрочной торговли акциями Магнита, Норильского никеля, Черкизово и Лукойла. Потом додумался пойти на бесплатные недельные курсы в Финам для общего развития. Далее книга «Как устроена экономика». Потом брал советы человека называющего себя «Финансовый консультант». Затем открыл для себя смартлаб. Создал резервный фонд под свои риски. Еженедельно заполняю свой финансовый отчет. В неделю выделяю себе сумму на расходы. Не все гладко, но прогресс в контроле за деньгами есть.

( Читать дальше )

Вопрос про инвестиции.

Написал сюда, потому что в «Задать вопрос» не влезло.

Есть у меня хорошая работа, которая мне нравится. Эта работа генерирует определенный денежный поток которого хватает на жить и на сбережения. И задумался я о своем будущем.

Предисловие

Началось все семь месяцев назад с серии «Богатый папа», потом освежил воспоминания о «Самый богатый человек в Вавилоне». Следующим этапом было открытие брокерского счета в Финаме, успешный выход из сделок по среднесрочной торговли акциями Магнита, Норильского никеля, Черкизово и Лукойла. Потом додумался пойти на бесплатные недельные курсы в Финам для общего развития. Далее книга «Как устроена экономика». Потом брал советы человека называющего себя «Финансовый консультант». Затем открыл для себя смартлаб. Создал резервный фонд под свои риски. Еженедельно заполняю свой финансовый отчет. В неделю выделяю себе сумму на расходы. Не все гладко, но прогресс в контроле за деньгами есть.

( Читать дальше )

Невероятно полезная книга современности!

- 20 июня 2016, 21:51

- |

Рецензия на книгу «Фокус» — Дэниел Гоулман (Скачать)

Прочел я эту книжку, которая входит в список книг, рекомендумеых Германом Грефом. Скажем так, для меня она особенно актуальна. И более того, она была бы максимально полезна для меня, если бы я прочитал ее три раза подряд 20 лет назад. Но к сожалению, 20 лет назад наука не была объективно готова, чтобы написать такую книгу. Сейчас, имея за плечами багаж знаний из огромного числа книг, я бы сам мог её написать процентов на 90. Но несмотря на это, она все равно была лично мне полезна. Потому что она является системным обобщением тех разрозненных знаний по данной теме, которые я получил из других книг.

Почему книга очень современна и важна? Потому что айфон захватил ваш мозг. Человек в среднем смотрит на свой смартфон 150 раз в день. Любой звуковой сигнал на телефоне отвлекает нас, понижая тем самым нашу производительность. В то же время, максимально эффективно мы работаем в состоянии полного погружения в предмет (состояние потока).

Дефокусировка — это в самом деле большая беда современности. Почему?

- люди перестают читать длинные тексты (т.к. просто не могут на них удержать внимание)

- дети и взрослые попадают в игровую зависимость от комп. игр, что по воздействию на мозг аналогично зависимости от алкоголя.

- дефокусированные люди хуже слушают своих собеседников

- информация стала более доступной, ее стало намного больше, а чем больше информации, тем слабее внимание

- решение задач на автопилоте приводит к менее качественным решениям

когнитивный контроль — ключ к благополучной жизниВ книге приводится масса примеров, как развитый фокус помогает в решении бытовых проблем, бизнес-задач, да и в простом получении радостей от жизни. К сожалению, единственный доступный нам способ тренировать фокус — это медитация. Почему к сожалению? Потому что сколько я пытался заставить себя медитировать — не могу делать это регулярно каждый день.

Суть медитации я полностью разложил в статье нашего словаря: медитация. Гоулман дает очень правильное определение медитации — вернуть ум в точку фокуса, как только вы заметили, что он начал блуждать. В этом и есть суть медитации. Это никакое не расслабление и не отдых. Это концентрация, в результате которой «прокачиваются» лобные доли, которые отвечают за фокус и самоконтроль.

По результатам исследования, увеличение связности в головном мозге медитирующих со стажем сопоставимо со штангистами-профессионалами, имеющими идеально накачанные грудные мышцы.

( Читать дальше )

Алгоритм входа в сделку

- 20 июня 2016, 12:04

- |

Доброе утро, друзья.

На прошлой неделе в четверг, был проведен вебинар на тему торгового алгоритма и его значении в трейдинге.

Удалось обсудить все самые актуальные вопросы по составлению алгоритма, а также моменты входа в сделки.

Всем удачного просмотра. И до встречи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал