SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера preferansist

Cbonds Review. Абеномика: курс на ослабление йены

- 13 марта 2013, 16:15

- |

Рад представить свою новую статью в журнале Cbonds Review (№3 март 2013), посвященную Японии и Абэномике.

**полная версия статьи — здесь

Абеномика: курс на ослабление иены

Ключевыми характеристиками экономики Японии последних десятилетий являются дефляция, стагнация, делеверидж, стареющее население, слабость политической элиты и, конечно, дорогая валюта. Помимо этого страна имеет самое большое соотношение госдолга к ВВП среди развитых стран, что является поводом для многочисленных спекуляций на тему возможного дефолта третьей экономики мира.

( Читать дальше )

**полная версия статьи — здесь

Абеномика: курс на ослабление иены

Ключевыми характеристиками экономики Японии последних десятилетий являются дефляция, стагнация, делеверидж, стареющее население, слабость политической элиты и, конечно, дорогая валюта. Помимо этого страна имеет самое большое соотношение госдолга к ВВП среди развитых стран, что является поводом для многочисленных спекуляций на тему возможного дефолта третьей экономики мира.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

Еврозона: вторая волна погашений LTRO, давление на евро и расширяющиеся спрэды

- 27 февраля 2013, 18:20

- |

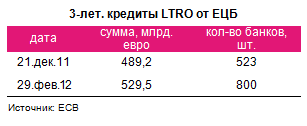

График досрочных погашений LTRO

27 февраля 9 банков досрочно погасили кредиты по первому траншу LTRO (от 21 декабря 2011 г.) на сумму в 1,7 млрд. евро. Итого, с 31 января 2013 г., когда представилась возможность досрочного погашения кредитов ЕЦБ, коммерческие банки вернули 151,2 млрд. евро из всей суммы первого транша в 489,2 млрд. евро. Оставшаяся сумма долга оценивается в 338 млрд. евро.

Кроме этого, 27 февраля начался первый этап погашения второго транша LTRO (от 29 февраля 2012 г.) на сумму в 61,1 млрд. евро со стороны 356 кредитных организаций. После этой операции непогашенными останутся долгосрочные кредиты на 468,4 млрд. евро из всей суммы второго транша в 529,5 млрд. евро.

Досрочное погашение кредитов LTRO проходит каждую среду, график погашений на следующую неделю публикуется на сайте ЕЦБ каждую пятницу (15:00 мск).

( Читать дальше )

27 февраля 9 банков досрочно погасили кредиты по первому траншу LTRO (от 21 декабря 2011 г.) на сумму в 1,7 млрд. евро. Итого, с 31 января 2013 г., когда представилась возможность досрочного погашения кредитов ЕЦБ, коммерческие банки вернули 151,2 млрд. евро из всей суммы первого транша в 489,2 млрд. евро. Оставшаяся сумма долга оценивается в 338 млрд. евро.

Кроме этого, 27 февраля начался первый этап погашения второго транша LTRO (от 29 февраля 2012 г.) на сумму в 61,1 млрд. евро со стороны 356 кредитных организаций. После этой операции непогашенными останутся долгосрочные кредиты на 468,4 млрд. евро из всей суммы второго транша в 529,5 млрд. евро.

Досрочное погашение кредитов LTRO проходит каждую среду, график погашений на следующую неделю публикуется на сайте ЕЦБ каждую пятницу (15:00 мск).

( Читать дальше )

Золото и отрицательные реальные процентные ставки (полная версия)

- 21 февраля 2013, 16:44

- |

Золото падает. Многие недоумевают, забывая уроки истории. И пока технические аналитики обосновывают провал в котировках реализацией фигуры “мертвый крест” (death cross), мы подробно рассмотрим фундаментальные предпосылки движений в желтом металле. Начнем по порядку.

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Золото и отрицательные реальные процентные ставки

- 19 февраля 2013, 17:57

- |

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющих долларах. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющих долларах. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

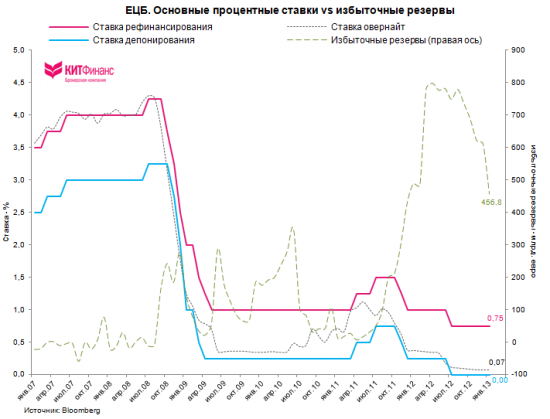

Ставки ЕЦБ, погашения LTRO, сокращение избыточной ликвидности и динамика евро (update)

- 08 февраля 2013, 19:58

- |

ЕЦБ оставил ставки неизменными

На заседании 7 февраля 2013 г. ЕЦБ оставил ставку резервирования (0,75%) и депонирования (0,0%) на прежних значениях.

( Читать дальше )

На заседании 7 февраля 2013 г. ЕЦБ оставил ставку резервирования (0,75%) и депонирования (0,0%) на прежних значениях.

( Читать дальше )

Я млею от аналитиков всерьез обсуждающих курс «рубль-доллар»

- 08 февраля 2013, 13:06

- |

(Навеяно ответами на вопросы телезрителей на канале РБК)

Неужели так трудно взглянуть на график корзины валют ЦБ РФ (55% долларов США+45% евро) после QE3

Ну очевидно же, что в стабильных условиях ЦБ держит эту «корзину» в «ежовых рукавицах». И только в периоды шумихи вокруг очередного «кризиса» позволяет ей немного девальвироваться. В последний раз это было на шумихе, связанной в возможной победой Сиризы на греческих выборах.

При этом в руках у ЦБ такие резервы, которые при нынешнем курсе доллара позволяют скупить все рубли, находящиеся в свободном обращении (наличные деньги плюс депозиты до востребования) и у него еще останется около 40% этих резервов. Конечно экономически это глупо оставить страну без собственной валюты, но факт имеет место быть. Что следует из этого факта? Только то, что любая попытка девальвации рубля может быть пресечена ЦБ там, где он или более высокостоящие лица посчитают нужным. Т. е. любая девальвация рубля в России – это исключительно политико-экономическое решение высшего руководства, а не какое-то веяние рынка. В 2008-м девальвация была проведена исключительно с целью сохранения положительного сальдо платежного и торгового балансов и цель успешно была достигнута, несмотря на падение цен на нефть до 30-40$$ за баррель. Времена меняются и сегодня аналогичная опасность может возникнуть при ценах на нефть 55-65$$ за баррель (ау, Саксобанк, где эти цены, обещанные в 2010-м году?!!!), но никак не ранее. А значит все, что ранее – это просто приоритеты макроэкономической политики:

( Читать дальше )

Неужели так трудно взглянуть на график корзины валют ЦБ РФ (55% долларов США+45% евро) после QE3

Ну очевидно же, что в стабильных условиях ЦБ держит эту «корзину» в «ежовых рукавицах». И только в периоды шумихи вокруг очередного «кризиса» позволяет ей немного девальвироваться. В последний раз это было на шумихе, связанной в возможной победой Сиризы на греческих выборах.

При этом в руках у ЦБ такие резервы, которые при нынешнем курсе доллара позволяют скупить все рубли, находящиеся в свободном обращении (наличные деньги плюс депозиты до востребования) и у него еще останется около 40% этих резервов. Конечно экономически это глупо оставить страну без собственной валюты, но факт имеет место быть. Что следует из этого факта? Только то, что любая попытка девальвации рубля может быть пресечена ЦБ там, где он или более высокостоящие лица посчитают нужным. Т. е. любая девальвация рубля в России – это исключительно политико-экономическое решение высшего руководства, а не какое-то веяние рынка. В 2008-м девальвация была проведена исключительно с целью сохранения положительного сальдо платежного и торгового балансов и цель успешно была достигнута, несмотря на падение цен на нефть до 30-40$$ за баррель. Времена меняются и сегодня аналогичная опасность может возникнуть при ценах на нефть 55-65$$ за баррель (ау, Саксобанк, где эти цены, обещанные в 2010-м году?!!!), но никак не ранее. А значит все, что ранее – это просто приоритеты макроэкономической политики:

( Читать дальше )

Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ (update)

- 31 января 2013, 18:02

- |

в продолжение темы Европейский рынок: банки возвращают трехлетние кредиты ЕЦБ

30 января 2013 г. 278 финансовых институтов Еврозоны вернули ЕЦБ 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO.

Более этого, в среду в рамках недельного аукциона MRO банки заняли 124,1 млрд. евро против 125,3 млрд. евро на прошлом подобном аукционе. В рамках 3-месячного аукциона LTRO банки заняли 3,7 млрд. евро у ЕЦБ против 6,2 млрд. евро на прошлом подобном аукционе. Ставка по кредитам соответствует среднему значению процентной ставки ЕЦБ, которая сейчас составляет 0,75%, за весь срок кредита.

Тот факт, что европейские банки не переключили свое фондирование с трехлетних кредитов на трехмесячные и не увеличили объем займов в рамках недельных MRO, является хорошей поддержкой для евро и снимает те риски, которые были указаны в предыдущем обзоре. Снялся и риск того, что основные погашения

( Читать дальше )

30 января 2013 г. 278 финансовых институтов Еврозоны вернули ЕЦБ 137,2 млрд. евро в рамках досрочного погашения 3-летних кредитов первого транша LTRO.

Более этого, в среду в рамках недельного аукциона MRO банки заняли 124,1 млрд. евро против 125,3 млрд. евро на прошлом подобном аукционе. В рамках 3-месячного аукциона LTRO банки заняли 3,7 млрд. евро у ЕЦБ против 6,2 млрд. евро на прошлом подобном аукционе. Ставка по кредитам соответствует среднему значению процентной ставки ЕЦБ, которая сейчас составляет 0,75%, за весь срок кредита.

Тот факт, что европейские банки не переключили свое фондирование с трехлетних кредитов на трехмесячные и не увеличили объем займов в рамках недельных MRO, является хорошей поддержкой для евро и снимает те риски, которые были указаны в предыдущем обзоре. Снялся и риск того, что основные погашения

( Читать дальше )

Атрофированный член рынка.

- 22 января 2013, 16:03

- |

Атрофированный член рынка.

Вы… о чем подумали бесстыдники?! …Я речь веду об акциях эмитента ОАО ГАЗПРОМ!!!

Два года падает акция…уже никто не вспомнит…как она стремительно росла при 247 и как все ждали 270….но, почему то все увидели 136)))

Это реально сегодня…самый вялый и атрофированный член рынка…но ведь это бывший флагман рынка и «кому-то» текущая ситуация очень выгодна.

Как то летом 2009 года я писал статьи на тему «Манипуляция Ростелеком» где разложил по полочкам всю ситуацию в «теле». Кто кому, что продал, кто кому, что отдал…и главное, четко предсказал вынос акции аж 100% вверх за считанные дни! При том, что информации у меня было не больше чем сейчас.

Ну, так о наших баранах. Этот член атрофирован целенаправленно, произошла скупка и вытряхивание ненужных пассажиров, а для чего – догадайтесь сами, чтобы снова стать флагманом БЛЮ ЧИПС.

Не верите ?! Тогда не говорите, что вас не предупреждали!

( Читать дальше )

Вы… о чем подумали бесстыдники?! …Я речь веду об акциях эмитента ОАО ГАЗПРОМ!!!

Два года падает акция…уже никто не вспомнит…как она стремительно росла при 247 и как все ждали 270….но, почему то все увидели 136)))

Это реально сегодня…самый вялый и атрофированный член рынка…но ведь это бывший флагман рынка и «кому-то» текущая ситуация очень выгодна.

Как то летом 2009 года я писал статьи на тему «Манипуляция Ростелеком» где разложил по полочкам всю ситуацию в «теле». Кто кому, что продал, кто кому, что отдал…и главное, четко предсказал вынос акции аж 100% вверх за считанные дни! При том, что информации у меня было не больше чем сейчас.

Ну, так о наших баранах. Этот член атрофирован целенаправленно, произошла скупка и вытряхивание ненужных пассажиров, а для чего – догадайтесь сами, чтобы снова стать флагманом БЛЮ ЧИПС.

Не верите ?! Тогда не говорите, что вас не предупреждали!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал