SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Золото и отрицательные реальные процентные ставки

- 19 февраля 2013, 17:57

- |

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющих долларах. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

Финансовые репрессии – критический аспект современной экономической среды

Монетарные регуляторы в условиях финансового кризиса и тотального спада экономической активности понизили процентные ставки практически к нулю и обратились к инструментам нетрадиционной монетарной политики — программам quantitative easing (QE). Центробанки делали все возможное для предотвращения дефляционного сценария в экономике через кратное расширение денежной базы. Масштабный выкуп государственных облигаций в рамках программ QE раздул избыточные резервы ФРС, составляющие на данный момент более 50% всей денежной базы. Под тяжестью массы избыточных резервов ставки на межбанковском рынке прижались к нулю. В условиях делевериджа частного сектора, государство для восполнения выпадающего спроса начало раздувать госрасходы в условиях дефицита бюджета. Высокий спрос на долговые бумаги со стороны регулятора в процессе монетизации распухающего госдолга опустил доходности трежериз к минимальным историческим отметкам.

Запуск очередной программы выкупа активов подогревал инфляционные ожидания. Дефляции удалось избежать, но финансовые репрессии ФРС (и других регуляторов) стали причиной явления под названием отрицательные реальные процентные ставки. В данном обзоре, уровень реальных процентных ставок считается как разность между доходностью 10-летних трежериз (UST 10YR) и потребительской инфляцией в США (CPI).

С объявлением QE3, не имеющего в отличие от предыдущих программ ограничений по срокам и объемам выкупа активов, ФРС США дал понять, что период околонулевых процентных ставок может сохраниться как минимум до середины 2015 г. Мы видим аналогичную картину по всему миру, особенно в Европе, Японии и Великобритании.

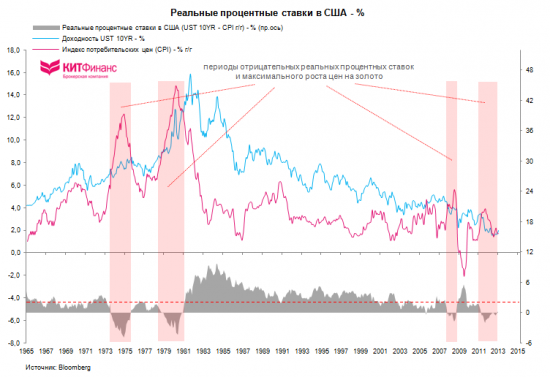

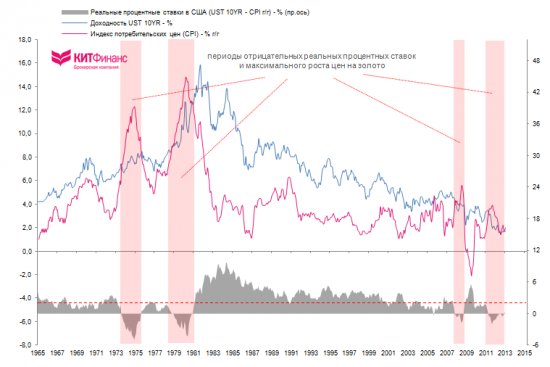

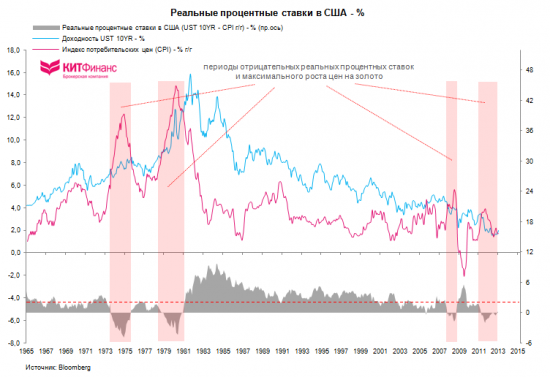

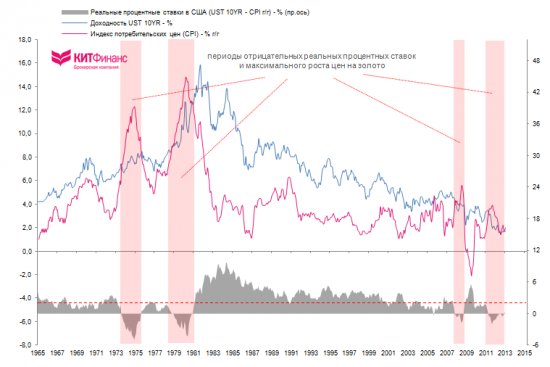

На следующем графике представлена динамика реальных процентных ставок в США с 1965 г.

Выделенные области соответствуют периодам околонулевых или отрицательных реальных процентных ставок. На это же время приходится наибольший рост котировок золота.

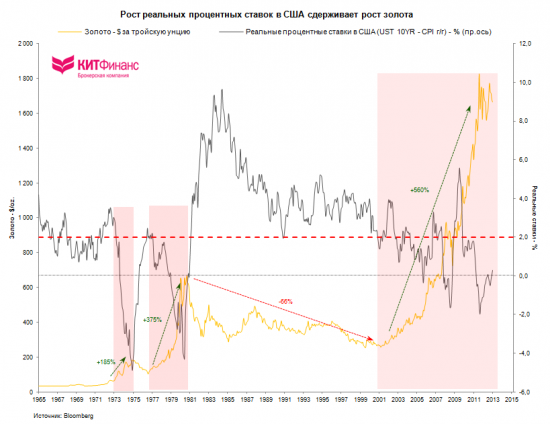

Исторически сложилось, что падение реальных процентных ставок ниже 2% знаменуется началом сильного бычьего рынка в золоте.

Современный этап истории золота берет начало в 1970-х после краха Бреттон-вудской валютной системы. До этого момента значительных колебаний стоимости золота не наблюдалось.

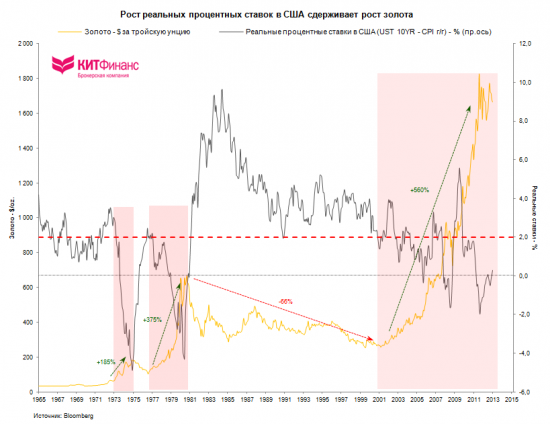

Четырехкратное повышение цен на нефть со стороны ОПЕК в 1973 г. спровоцировало резкое повышение инфляции в США и загнало экономику в непродолжительную рецессию (из-за инфляции издержек). К концу 1974 г. реальные процентные ставки в США составили -4,8%. За эти два года цены на золото взлетели на 185% с $65 до $180 за тройскую унцию. Инфляция вновь дала о себе знать в 1977 г. Глава ФРС Волкер инициировал процесс беспрецедентного повышения уровня процентных ставок (доходили до 15%) для защиты доллара и борьбы с инфляцией. Реальные ставки вновь опустились ниже 2%. Начался четырехлетний период бычьего ралли в золоте. С 1977 г. по 1981 г. металл прибавил в цене на 375%.

В целом, с января 1970 г. по январь 1980 г. золото выросло в цене на 1 832,6%. Инфляция за этот период увеличилась “всего” на 105,8%.

Длительный медвежий рынок в золоте продолжился в течение 1980-х и 1990-х на фоне положительных и стабильных процентных ставок. Американское кредитное безумие набирало обороты. США начали активно наращивать госдолг. В 2001 г. реальные ставки вновь просели ниже 2%-ого рубежа, а золото начало свой новый длительный цикл роста после 60% падения с пиков 1980 г.

Во время острой фазы финансового кризиса 2008 г. реальные ставки ушли в отрицательную область. Инфляция оставалась высокой, а спрос на “защитные” трежериз давил на доходности. Совокупность факторов вызвала взрывной спрос на желтый металл. Инвесторы хеджировали риски.

Запуск первых масштабных программ количественного смягчения в 2009 г. и восстановление мировой экономики достаточно быстро вывели США из дефляции. Но процесс монетизации госдолга набирал силу. Высокий спрос на трежериз со стороны ФРС давил на доходности.

Реальные ставки вновь ушли в глубокий минус, золото росло по экспоненте. Минимум в дифференциале между доходностью трежериз (1,9%) и инфляцией (3,9%) зафиксирован в сентябре 2011 г. В том месяце золото переписало исторический максимум в $1900 за тройскую унцию. Это период глобальная экономика заканчивала цикл поскризисного восстановления. Под тяжестью продолжающегося делевериджа частного сектора и обострения европейского долгового кризиса начался болезненный период ее охлаждения.

С конца 2011 г. инфляция пошла на спад, при этом доходности трежериз держались относительно стабильно – реальные процентные ставки начали выходить из отрицательной области. К январю 2013 г. они вышли в плюс. Естественно, золото стало неинтересным. Это видно на графике.

Итак, золото растет, когда реальные процентные ставки ниже 2% или отрицательные, в то время как растущие или высокие реальные процентные ставки приводят к падению цены золота. Этот паттерн работал в 1970-х, точно также работает и сегодня.

Уроки истории

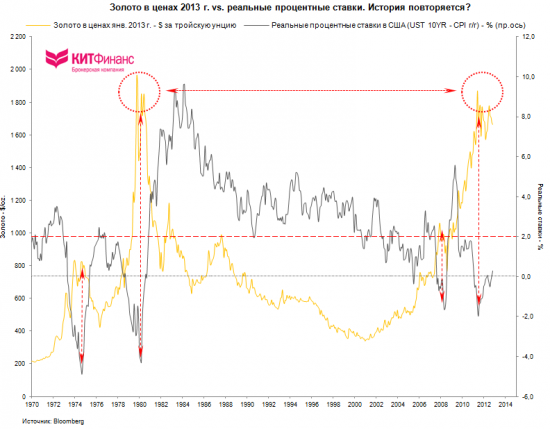

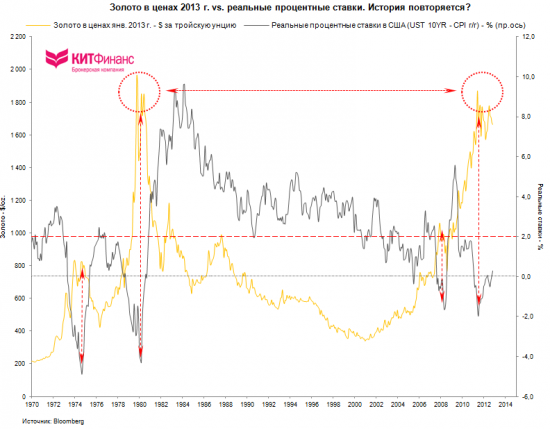

История имеет свойство повторяться. Кризисы вечными не бывают. Ценовые флуктуации 2012 г. очень похожи на ситуацию конца 1980-х. Выразим динамику золота в ценах января 2013 г. и получим самый красивый график этого обзора. В январе 1980 г. золото стоило чуть дороже $1960 за тройскую унцию. Это совпало с максимумом сентября 2011 г.

Что это значит для текущего длительного периода бычьего рынка в золоте? Придет день, когда рынок быков в золоте закончится, но с учетом сегодняшних реалий экономические перспективы остаются неоднозначными, процентные ставки – волатильными. Главное, что мировые регуляторы сняли так называемый tail risk. Косвенные признаки и исторические аналогии говорят нам о том, что этот день, так или иначе, наступит в будущем. Это подтверждается отсутствием интереса к инвестициям в золото с конца 2011 г.

Ожидания и прогнозы

Согласно ожиданиям экономистов и аналитиков, опрошенных Bloomberg, к 2016 г. цена золота останется в районе текущих $1 600 за тройскую унцию

Отсутствие повышенного интереса к золоту на ближайшие нескольких лет также выражается в позитивных ожиданиях относительно перспектив роста экономики США и глобальной экономики.

Более того, золото становится неинтересным на фоне завершения глобального цикла ослабления доллара США.

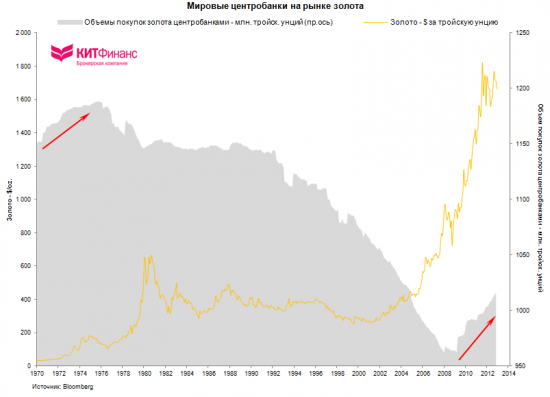

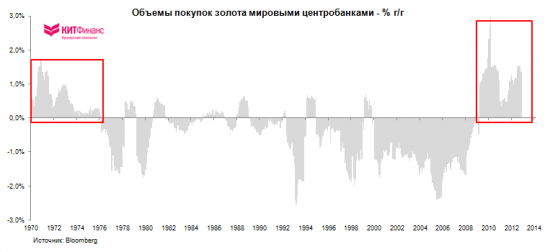

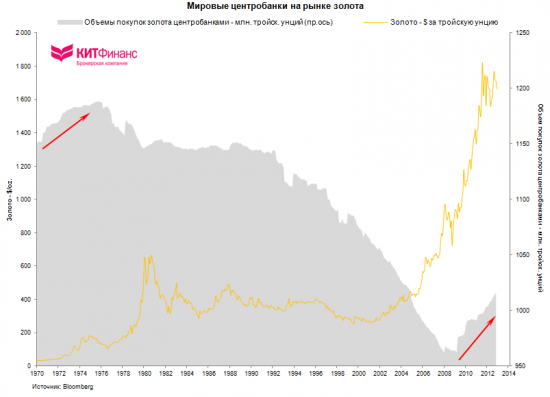

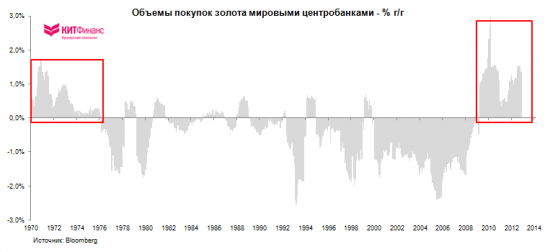

Центральные банки – нетто-покупатели золота

В 2009 г. впервые за многие годы центральные банки стали нетто-покупателями золота. Основной спрос на желтый металл обеспечивают развивающиеся рынки, что частично является следствием роста резервов в центробанках этих стран. С учетом того, что львиную долю официальных резервов там составляют активы, номинированные в долларах США и евро, диверсификация золотом выглядит вполне нормальным явлением.

To be continued…

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющих долларах. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

Финансовые репрессии – критический аспект современной экономической среды

Монетарные регуляторы в условиях финансового кризиса и тотального спада экономической активности понизили процентные ставки практически к нулю и обратились к инструментам нетрадиционной монетарной политики — программам quantitative easing (QE). Центробанки делали все возможное для предотвращения дефляционного сценария в экономике через кратное расширение денежной базы. Масштабный выкуп государственных облигаций в рамках программ QE раздул избыточные резервы ФРС, составляющие на данный момент более 50% всей денежной базы. Под тяжестью массы избыточных резервов ставки на межбанковском рынке прижались к нулю. В условиях делевериджа частного сектора, государство для восполнения выпадающего спроса начало раздувать госрасходы в условиях дефицита бюджета. Высокий спрос на долговые бумаги со стороны регулятора в процессе монетизации распухающего госдолга опустил доходности трежериз к минимальным историческим отметкам.

Запуск очередной программы выкупа активов подогревал инфляционные ожидания. Дефляции удалось избежать, но финансовые репрессии ФРС (и других регуляторов) стали причиной явления под названием отрицательные реальные процентные ставки. В данном обзоре, уровень реальных процентных ставок считается как разность между доходностью 10-летних трежериз (UST 10YR) и потребительской инфляцией в США (CPI).

С объявлением QE3, не имеющего в отличие от предыдущих программ ограничений по срокам и объемам выкупа активов, ФРС США дал понять, что период околонулевых процентных ставок может сохраниться как минимум до середины 2015 г. Мы видим аналогичную картину по всему миру, особенно в Европе, Японии и Великобритании.

На следующем графике представлена динамика реальных процентных ставок в США с 1965 г.

Выделенные области соответствуют периодам околонулевых или отрицательных реальных процентных ставок. На это же время приходится наибольший рост котировок золота.

Исторически сложилось, что падение реальных процентных ставок ниже 2% знаменуется началом сильного бычьего рынка в золоте.

Современный этап истории золота берет начало в 1970-х после краха Бреттон-вудской валютной системы. До этого момента значительных колебаний стоимости золота не наблюдалось.

Четырехкратное повышение цен на нефть со стороны ОПЕК в 1973 г. спровоцировало резкое повышение инфляции в США и загнало экономику в непродолжительную рецессию (из-за инфляции издержек). К концу 1974 г. реальные процентные ставки в США составили -4,8%. За эти два года цены на золото взлетели на 185% с $65 до $180 за тройскую унцию. Инфляция вновь дала о себе знать в 1977 г. Глава ФРС Волкер инициировал процесс беспрецедентного повышения уровня процентных ставок (доходили до 15%) для защиты доллара и борьбы с инфляцией. Реальные ставки вновь опустились ниже 2%. Начался четырехлетний период бычьего ралли в золоте. С 1977 г. по 1981 г. металл прибавил в цене на 375%.

В целом, с января 1970 г. по январь 1980 г. золото выросло в цене на 1 832,6%. Инфляция за этот период увеличилась “всего” на 105,8%.

Длительный медвежий рынок в золоте продолжился в течение 1980-х и 1990-х на фоне положительных и стабильных процентных ставок. Американское кредитное безумие набирало обороты. США начали активно наращивать госдолг. В 2001 г. реальные ставки вновь просели ниже 2%-ого рубежа, а золото начало свой новый длительный цикл роста после 60% падения с пиков 1980 г.

Во время острой фазы финансового кризиса 2008 г. реальные ставки ушли в отрицательную область. Инфляция оставалась высокой, а спрос на “защитные” трежериз давил на доходности. Совокупность факторов вызвала взрывной спрос на желтый металл. Инвесторы хеджировали риски.

Запуск первых масштабных программ количественного смягчения в 2009 г. и восстановление мировой экономики достаточно быстро вывели США из дефляции. Но процесс монетизации госдолга набирал силу. Высокий спрос на трежериз со стороны ФРС давил на доходности.

Реальные ставки вновь ушли в глубокий минус, золото росло по экспоненте. Минимум в дифференциале между доходностью трежериз (1,9%) и инфляцией (3,9%) зафиксирован в сентябре 2011 г. В том месяце золото переписало исторический максимум в $1900 за тройскую унцию. Это период глобальная экономика заканчивала цикл поскризисного восстановления. Под тяжестью продолжающегося делевериджа частного сектора и обострения европейского долгового кризиса начался болезненный период ее охлаждения.

С конца 2011 г. инфляция пошла на спад, при этом доходности трежериз держались относительно стабильно – реальные процентные ставки начали выходить из отрицательной области. К январю 2013 г. они вышли в плюс. Естественно, золото стало неинтересным. Это видно на графике.

Итак, золото растет, когда реальные процентные ставки ниже 2% или отрицательные, в то время как растущие или высокие реальные процентные ставки приводят к падению цены золота. Этот паттерн работал в 1970-х, точно также работает и сегодня.

Уроки истории

История имеет свойство повторяться. Кризисы вечными не бывают. Ценовые флуктуации 2012 г. очень похожи на ситуацию конца 1980-х. Выразим динамику золота в ценах января 2013 г. и получим самый красивый график этого обзора. В январе 1980 г. золото стоило чуть дороже $1960 за тройскую унцию. Это совпало с максимумом сентября 2011 г.

Что это значит для текущего длительного периода бычьего рынка в золоте? Придет день, когда рынок быков в золоте закончится, но с учетом сегодняшних реалий экономические перспективы остаются неоднозначными, процентные ставки – волатильными. Главное, что мировые регуляторы сняли так называемый tail risk. Косвенные признаки и исторические аналогии говорят нам о том, что этот день, так или иначе, наступит в будущем. Это подтверждается отсутствием интереса к инвестициям в золото с конца 2011 г.

Ожидания и прогнозы

Согласно ожиданиям экономистов и аналитиков, опрошенных Bloomberg, к 2016 г. цена золота останется в районе текущих $1 600 за тройскую унцию

Отсутствие повышенного интереса к золоту на ближайшие нескольких лет также выражается в позитивных ожиданиях относительно перспектив роста экономики США и глобальной экономики.

Более того, золото становится неинтересным на фоне завершения глобального цикла ослабления доллара США.

Центральные банки – нетто-покупатели золота

В 2009 г. впервые за многие годы центральные банки стали нетто-покупателями золота. Основной спрос на желтый металл обеспечивают развивающиеся рынки, что частично является следствием роста резервов в центробанках этих стран. С учетом того, что львиную долю официальных резервов там составляют активы, номинированные в долларах США и евро, диверсификация золотом выглядит вполне нормальным явлением.

To be continued…

48 |

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

Дим, вопрос. А ФРС действительно боялся дефляции? Сжатия денежной массы вроде не наблюдалось, только понемногу потухал межбанк, так чего они боялись?

Тем не менее, ФРС выбрал инфляционный путь. Вопрос в том, что будет расти быстрее: инфляция или доходности по трежериз? От этого будет отталкиваться золото. Следим за ситуацией и инфляц. ожиданиями.

Межбанк потух на страхе после Лемана (условно, как отправной точки), как следствие сжался мультипликатор.

Все, собственно, ноют об инфляции и говорят о сдерживании, а сами ждут её как манну небесную. С полгода назад, а может и раньше я об этом писал и думал обсудить, но обсуждения не было.

против чего доллары дешевеют?

если на графике глянуть (у меня в терминале котировки есть :)) то там видно, что за последние 5 лет доллар дешевел против канадца, австралийца, новозеландца, йены, но хорошо вырос против фунта и немного против евро и франка…

а значит ваш вывод неверен — дальше и не читал