Избранное трейдера Задков Александр

Про шорт Сбербанка

- 08 сентября 2016, 13:22

- |

Статья специально для тех кто застрял в шортах сбербанка. От программиста и кванта.

Во первых

Сбербанк — один из самых трендовых инструментов на Московской бирже. Любой алгоритмист Вам об этом расскажет. Это первое что ты понимаешь, когда начинаешь использовать статистический подход к трейдингу.

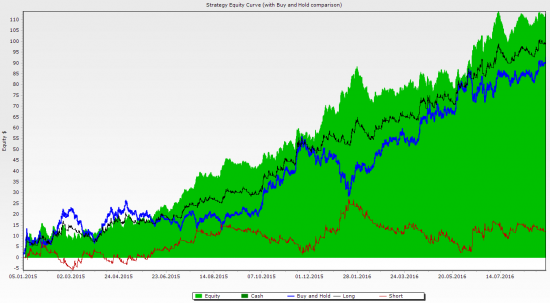

Вот так выглядит эквити трендового робота на акциях Cбербанка:

Нормально, да?

Между прочим, вот ссылка, на моём сайте Вы можете скачать его совершенно бесплатно!

Во вторых

Застрял в шортах Сбербанка после нескольких лет торговли — прекрати торговать!

Серьёзно. Если такие простые и очевидные вещи о которых можно почитать и посмотреть из каждого утюга не уложились в голове за много лет активного трейдинга — ну пора наверное делать выводы какие-то.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 39 )

Принципы построения инвестиционного портфеля от Уоррена Баффетта

- 31 августа 2016, 14:58

- |

Уоррен Баффетт считается величайшим инвестором всех времен, благодаря его дисциплине и консервативному подходу к инвестированию.

Уоррен Баффетт считается величайшим инвестором всех времен, благодаря его дисциплине и консервативному подходу к инвестированию.

Баффетт специализируется на долгосрочных инвестициях. Он не любит большие риски и покупает компании, которые активные трейдеры сочли бы чрезвычайно скучными.

Уоррен Баффетт однажды охарактеризовал свой стиль инвестирования так: «Я — на 85% Бенджамин Грэхем». (Бенджамин Грэхем является родоначальником стоимостного инвестирования. Его книга «Разумный инвестор» считается на Уолл-стрит классической.)

Взгляните на акции Berkshire Hathaway (BRKA) — компании Уоррена Баффетта, и обратите внимание, насколько они выросли в цене за последние 20 лет. Не удивляйтесь, на графике указаны правильные цифры: в настоящее время эти акции торгуются по цене более 210 000$… за штуку.

Рыночная капитализация Berkshire Hathaway сейчас составляет около 350 миллиардов долларов, что позволяет Уоррену Баффетту занимать третью строчку в списке богатейших людей планеты.

( Читать дальше )

Пол Ленгем (Paul Langham): Как учитывать импульс при торговле по прайс-экшн от Вайкоффа

- 10 августа 2016, 13:06

- |

Трейдеры часто размещают сделки вслепую, основываясь на предположениях о движении цены после формирования паттерна. Но хорошо известно, что ценовые паттерны могут не сработать. Как понять, будет ли паттерн подчиняться правилам прайс-экшн? Давайте посмотрим.

Трейдеры часто размещают сделки вслепую, основываясь на предположениях о движении цены после формирования паттерна. Но хорошо известно, что ценовые паттерны могут не сработать. Как понять, будет ли паттерн подчиняться правилам прайс-экшн? Давайте посмотрим.

В течение последних 15 из моих 34 лет работы на финансовых рынках, я активно интересовался методами прайс-экшн и применял их в торговле. Я нашел много интересного и хочу поделиться с вами некоторыми открытиями в отношении движения цены.

В течение этих лет, я встречал и беседовал с трейдерами со всего мира, мы обменивались идеями, методами и приемами торговли. Специализируясь на прайс-экшн, я часто сталкивался с недоумевающими, хотя и знающими, техническими трейдерами, которые спрашивали меня, почему тот или иной ценовой паттерн не сработал в конкретном случае так, как это предписывают правила прайс-экшн. На такие вопросы я обычно отвечал: «В торговле, как и в жизни, нет правил.»

( Читать дальше )

Контроль эмоций от Джесси Ливермора!

- 19 июля 2016, 20:00

- |

Продажа, прибыли, общемировые условия политика и технология играют роль в конечной цене акции. Эти факторы в конце концов оказывают свое влияние и цена фондового рынка и отдельных акций может отражать эти факторы, но именно эмоции всегда доводят их до крайностей. Джесси Ливермор (легендарный игрок и великий медведь Уолл-cтрит) верил в цикличность, жизненные и рыночные циклы. Они часто бывают крайностями, очень редко сбалансированными. Фондовый рынок никогда не бывает самоочевидным, он создан для того, чтобы большую часть времени обманывать большинство людей.

Правила контроля над эмоциями:

1) Эмоциональный контроль — самый существенный фактор при игре на рынке.

2) Не пытайтесь предугадать события! Дождитесь, когда рынок сам даст вам подсказку, сигнал, намек, прежде, чем вы сделаете ход! Прогноз — это убийца. Не принимайте решений, основываясь на прогнозе. Рынок всегда даёт вам время. Если вы дождётесь подсказки, останется ещё много времени для того, чтобы сделать ход.

3) Не тратьте много времени, пытаясь вычислить, почему цена какого-то определённого фонда изменяется. Лучше изучайте сами факты. Разгадка лежит в том, что говорит телеграфная лента, а не в попытках выяснить, почему она это делает. И самое важное — никогда не спорьте с телеграфной лентой. Она вас не слышит.

( Читать дальше )

грааль своими руками №_

- 01 июня 2016, 20:17

- |

Хотели — получите

Любая система начинается с идеи, а не наоборот — соберем всего побольше а потом что нибудь да найдется.

Идея всегда содержит в себе какой нибудь явление или физический смысл или хотя бы математическую модель.

Рассмотрим явление, которое имеет место каждый день, на любой бирже, на любом инструменте.

Определенное число участников рынка торгует по индикаторам или пробоям уровней. По каким именно индикаторам нам знать не нужно.

Но «каждый школьник знает» что в точках, где входит большинство участников — рынок получает ускорение в какую нибудь сторону.

Как найти эти точки?

Для начала определим тайм фрейм. В свое время на смарт-лабе болтались опросы — какой фрейм используете? Очень много голосов отдано 1ч фрейму. Зная фрейм начинаем исследования.

Строим в экселе распределение обьемов внутри часа. Усредненно это будет гистограмма вида W, где видно, что максимальные обьемы проходят в начале и конце часа. Чуть меньше — на отметке 30 мин. Есть так же всплески на 15 и 45 минутах. Вывод — все входят в конце часа и начале следуюшего. После того как сработали их сигналы на 1ч таймфрейме. Мувинги скрестились, за уровнем закрылись — это нам не важно.

( Читать дальше )

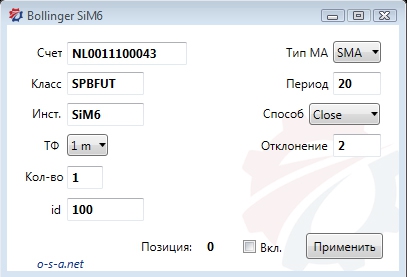

Контртрендовый робот на индикаторе Bollinger Bands под Quik

- 21 мая 2016, 12:20

- |

Представляю вашему вниманию контртрендового робота на основе индикатора Bollinger Bands. Данный робот позволит вам торговать в промежутки боковика и высоковолатильной ситуации на рынке.

Робот анализирует цену относительно индикатора и принимает на основе этого торговые решения, позволяя тем самым автоматизировать торговлю.В этой статье расскажу, как запустить робота и опишу торговый алгоритм, реализованный в механической торговой системе (МТС).

План:

1) Как установить робота на основе Bollinger Bands под Quik;2) Как использовать;

3) Заключение

1) Как установить робота

Разархивируйте и сохраните в удобном месте. Для запуска нескольких копий сделайте доп. копии папок робота и установите с

( Читать дальше )

Повышенные колебания рынка. Астрология. Даты Bradley.

- 12 мая 2016, 01:19

- |

Donald Bradley представил миру астрологическое исследование, которое широко используется и сегодня, в узких трейдерских кругах. И не только. Имеет отношение к Теории хаоса.

В своем астрологическом прогнозе Бредли учитывает фазу Луны, а также расположение планеты Земля к Солнцу. Суть его системы в том, что сайдограмма позволяет заранее определить РАЗВОРОТ, в ту или иную сторону. В какую — неизвестно, это точки неустойчивости рынка и это позволяет трейдеру добавить еще один инструмент в его арсенал.

Зная примерный день РАЗВОРОТА можно уберечь свои инвестиции от потрясений. Часто дни не совпадают -день в день, но корреляция в 70-80% заставляет нас принимать во внимание Сайдограф Бредли. Например Февральское лоу и сильнейший разворот рынка, 11 Февраля было заранее предсказано на 3 Февраля. Возможно это не лучший инструмент для интрадейщиков, но для среднечрочных и долгосрочных инвестиций вполне хороший результат.

( Читать дальше )

Через какие механизмы экономика влияет на оценку рынка акций

- 05 мая 2016, 16:28

- |

I Влияние экономических условий на стоимость акций

В инвестиционной стратегии при определении потенциала роста стоимости фондового рынка одним из важных этапов является оценка макроэкономических условий. В первой части мы определим, через какие механизмы экономика влияет на стоимость компаний страны в целом. Затем выделим 4 базовых сценария, которые ведут к фундаментальным изменениям стоимости рынка, дав примеры реальных исторических ситуаций.

Во второй части мы рассмотрим, как экономика определяла изменение стоимости российских компаний, и выясним, является ли рост индекса ММВБ последнего года на фоне рецессии проявлением нерациональных ожиданий инвесторов. Исходя из прогноза экономических условий попытаемся определить обоснованное изменение стоимости российских акций в будущем.

Фундаментальная оценка стоимости. Брифинг

В финансовой теории фундаментальным подходом к оценке актива является определение его внутренней стоимости на основе будущих денежных потоков, которые инвестор ожидает получить от владения, дисконтированных по процентной ставке. В элементарном виде базовое уравнение оценки выглядит следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал