Избранное трейдера Олег

Тайны ИИС

- 17 декабря 2017, 18:33

- |

1) ИИС лишает вас права на освобождение от налогов при держании ценных бумаг в течении трех лет!

Если вы выбрали вычет на взносы, увы, забудьте о таком!

2) Вы можете продолжать пользоваться вычетами и после истечения обязательных 3 лет!

Пример, ИИС открыт в январе 2015 года — в январе 2018 заканчивается срок. Вы можете в 2018 году внести еще 400000 рублей и получить вычет в 2019 году в размере 52000. Главное — не закрывать ИИС до получения вычета))

3) Чтобы закрыть ИИС нужно распродать все активы — в момент закрытия на счету должны быть только рубли.

4) Время закрытия ИИС — нужно около 2 недель!

5) Если вы закроете свой ИИС, то затем сможете открыть новый, но с снова с 3-х летним ограничением

6) Если брокер не может вывести дивиденды или купоны на банковский счет — забудьте о них до закрытия ИИС.

7) Вы не сможете снять ни рубля с ИИС до момента его закрытия!

- комментировать

- 133 | ★31

- Комментарии ( 23 )

Почему я вывожу прибыль с рынка

- 13 декабря 2017, 10:10

- |

Добрый день, заработав первые деньги на бирже, трейдеры в экселе подсчитывают сложные проценты и строят планы на будущее с домиком у моря и знойной красавицей под боком. Но стратегия pump and dump работает хорошо не только с высоко спекулятивными инструментами, но и с депозитами трейдеров. Большие плечи, реинвестирование – это все инструменты повышения доходности, однако растут и риски. Кому интересны такие стратегии? Безусловно, людям, чей стартовый капитал незначительный. Чтобы существенно увеличить капитал им приходится брать на себя излишние риски и как следствие рано или поздно эти риски реализуются в виде форс-мажора или позиции против рынка, поднятия ГО и прочее.

Я на себе замечал 2 вещи, которые происходили со мной каждый раз до определенного времени:

- Как только я открывал брокерский счет и вносил деньги на него. Начинал торговать рационально, заботясь об убытках (неумолимо резал их), не брал излишние плечи и как следствие (видимо в качестве поощрения правильным действиям) рынок щедро платил профитом. Однако, в системе огонь-вода-медные трубы, именно медные трубы самое сложное испытание и, не замечая для себя, увеличивал риск. Все заканчивалось стандартно – позицией против тренда со всеми реинвестированными плечами. Одна сделка на нет сводила полугодовые результаты.

- Когда я осознал и начал контролировать 1 пункт, у меня появилась «новая» штука, а именно: есть определенная среднемесячная доходность и в случае аномальной доходности в каком-либо месяце следующие месяцы был убыток или застой, нивелируя экстра прибыль до некого усредненного значения.

( Читать дальше )

Как полюбить убытки #2

- 09 декабря 2017, 22:35

- |

Допустим у Вас имеется некий портфель из двух акций А и В.

Позиция А имеет стоимость 100 000 руб. и текущий расчётный убыток в размере 5 000 руб.

Позиция В имеет стоимость 100 000 руб. и текущую расчётную прибыль в размере 5 000 руб.

Если Вы зафиксируете прибыль в позиции В, то Ваш брокер (он же налоговый агент) по всем правилам ведения капиталистического бизнеса откусит от этой суммы НДФЛ в размере 5 000 — 13% = 650 руб.

Жалко правда? Вы горбатились на фондовом рынке, а Ваше родное государство просто засунуло Вам руку в карман, пересчитало Ваши яички и вынуло оттуда свои законные 13%.

Мне эта картина бытия никогда не нравилась. Поэтому будучи «седым и мудрым» в таких ситуациях поступаю альтернативно.

Сжимаю правую руку в кулак, максимально выпячиваю вверх средний палец и нажимаю им на кнопку ПРОДАТЬ в позиции А и следом КУПИТЬ в этой же позиции А.

( Читать дальше )

Вся прелесть скользяшек.

- 07 декабря 2017, 22:04

- |

Можно я разбавлю тему криптомайнинга?

И вспомню старый добрый индикаторный теханализ. =))

Честно признаться, я всю дорогу использую мувинги. Причем, не всегда стандартным образом.

1. Берем стандартный ЕМА 20.

Как его торговать?

Не всем понятно.

Добавим еще один. )

( Читать дальше )

Вредные советы 2.)

- 14 ноября 2017, 12:40

- |

1) Если позиция пошла в плюс, долго не сиди. Закрывай позицию, вспоминай почаще сколько раз позиция шла в плюс, а потом разворачивалась и предательски уходила в минус. В этот раз может быть точно так же… Зачем тебе эта попаболь? Главное — закрыть в профит.

2) Если к концу торгового дня результат +2900 или к примеру +4800… Надо во что бы то ни стало добить его до круглой отметки! В этот момент можно закрыть глаза на систему и увеличивать риски. Главное — круглая цифра.

3) Не надо ждать сигналов и начала движения. Что бы тебя считали настоящим тру-трейдером, необходимо торговать всегда, а ещё лучше — делать прогнозы, а ещё лучше постить их на смартлаб.

4) Очень важно спорить с другими трейдерами на всех возможных форумах и чатах. Причём тратить время на это надо даже больше чем на трейдинг. Что бы быть самым лучшим трейдером надо сначала доказать это в онлайн-дебатах(

( Читать дальше )

Куда вложить деньги в 2018г., кроме депозита? Статья для Executive

- 03 ноября 2017, 17:24

- |

Раздумываете, как приумножить свои сбережения? Сравните доступность и выгодность семи самых популярных инвестиционных инструментов.

Осенью 2017 года сложилась такая ситуация, что доходность банковских депозитов в рублях составляет до 8% в ведущих банках. В Сбербанке, например, – до 5,15% на общих условиях, а в долларах – до 1,35% годовых. С учетом того, что доходность граничит с инфляцией, такие предложения становятся неинтересны. Хранить деньги на депозитах – значит, терять деньги в реальном выражении. Как же быть? Какие варианты существуют?1. Облигации

Наиболее близкий к депозитам и понятный финансовый инструмент. Многие крупные компании выпускают так называемые «займы», которые можно приобрести на Московской бирже. Для этого достаточно открыть брокерский счет у любого брокера. Внести на счет деньги и

( Читать дальше )

кредитные карты без финмониторинга

- 03 ноября 2017, 11:37

- |

Не доступных нашим идиотам из сбербанка, финмониторинга и налоговой.

А то окажется что пошел за хлебушком а тебе счет заблокировали...

Почитал что люди пишу. В основном сейчас стоит гвал и жалобы что то один банк заблокировал карты, то другой. То счет без объяснения причин выключили и т.д.

Происходит беспредел, но что делать и на какие карты менять не так много инфы.

Нашел что можно открыть счет в представительстве латвийского банка и получить от них карту(риетуму). Можно поехать в польшу, чехию, турцию. Открыть там счета и к ним карту.

Есть вариант Payoneer.На нем и остановился.

Зарегистрировался и уже заказал карту.

Мне важно чтобы мне на карту смогли перевести деньги, а я их снять в банкомате без идиотских последствий.

Если есть другие варианты снятия кеш — предлагайте. Интересно было бы послушать другое мнение.

Похоже скоро будем нал в чемоданах таскать.

Грефу с правительством:

"Комплексный финансовый обед", вместо "чипсов" и "чебуреков".

- 01 ноября 2017, 13:21

- |

Недостаток любого рода фастфуда в том, что он не может быть полноценным обедом. Что «чипсы», что «чебуреки» это лишь способ немного утолить голод, но для полноценной жизнедеятельности нужно полноценно питаться. Так вот сегодня хочу немного добавить ко вчерашней теме.

Всё началось с того, что уважаемый блогер СЛ завёл тему относительно тренда по нефти: https://smart-lab.ru/blog/429718.php

Вчера в комментах к «чебуреку», одним трейдером было очень грамотно отмечено, что тренд существует в том моменте, о котором мы говорим и никак иначе:

Полностью поддерживаю данное мнение и хочу добавить. Следующее:

Грамотный подход к рынку заключается в том, чтобы идти не против рынка, а вместе с ним, то о чем говорит уважаемый блогер СЛ не является грамотным подходом по очень простой причине.

Если мы говорим о том, что тренд на нефти падающий, с чем я не собираюсь спорить, более того, я с этим согласен:

( Читать дальше )

Лекция: инвестиции или спекуляции в текущий момент?

- 17 октября 2017, 19:27

- |

Еженедельная программа Антикризис №83 с Тимофеем Мартыновым (17.10.2017).

Небольшая лекция о пользе спекуляциях и пользе инвестиций.

Поддержите канал: http://www.donationalerts.ru/r/timmartynov

Форум акций смартлаба: https://smart-lab.ru/forum/

Встреча для инвесторов в Пушкине: http://bit.ly/2fGhX4U

Программа в других форматах:

iTunes podcasts: https://goo.gl/vQcbd1

MP3: https://yadi.sk/d/1SSbu4l93NqUwR

VK: https://vk.com/audios-53159866

RSS: http://smartlab.podbean.com/

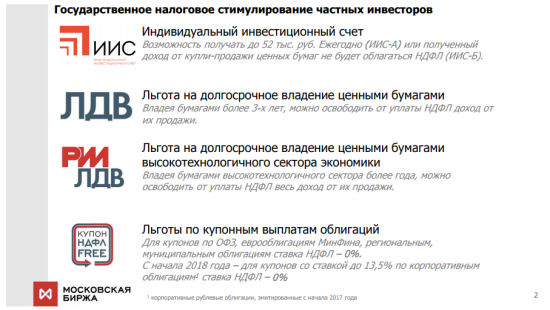

Налоговые льготы для инвесторов на Московской Бирже

- 14 октября 2017, 10:13

- |

(выступление в Новосибирске)

https://vk.com/doc620047_451953600

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал