SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sergii Onyshchenko

От Улыбки станет всем теплей :)

- 29 августа 2014, 14:51

- |

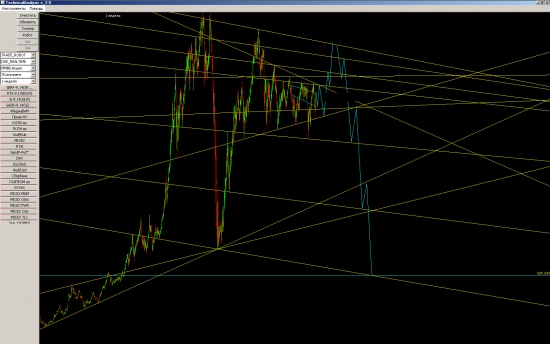

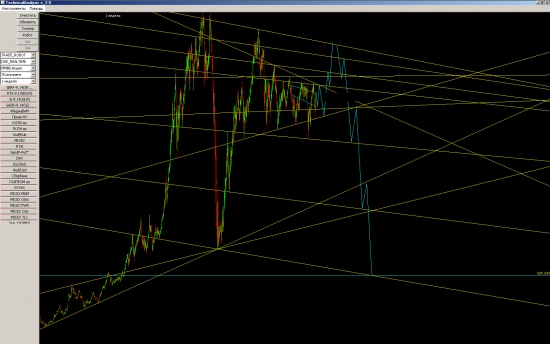

Вчера написал пост smart-lab.ru/blog/201147.php как за день заработал больше 10% от ГО торгуя волатильность от улыбки, и как не странно народ даже не поинтересовался что ж за улыбка такая граальная.

Сам много инфы начерпал отсюда, потому и решил поделится мыслями с сообществом.

А на самом деле граля нету :)

На счет улыбки тут конечно вопрос интересный и однозначного ответа у меня на этот вопрос нету. И потому улыбка у меня не одна а их несколько.

( Читать дальше )

Сам много инфы начерпал отсюда, потому и решил поделится мыслями с сообществом.

А на самом деле граля нету :)

На счет улыбки тут конечно вопрос интересный и однозначного ответа у меня на этот вопрос нету. И потому улыбка у меня не одна а их несколько.

- Самый простой вариант: берем улыбку на закрытие торгов вчера, и к моему удивлению, как пишет уважаемый колега broker25 здесь smart-lab.ru/blog/198980.php она показала самый лучший результат при оценке точности прогноза.

- В такие дни как вчера вполне подходит обычная биржевая улыбка, на больших движах цены опционов хорошо убегают от нее и можно прямо по маркету забирать нужную волу. С большими обьемами наверно не получится но мне хватает.

( Читать дальше )

- комментировать

- 339 | ★44

- Комментарии ( 9 )

# --> Рубрика "пальцем в небо" от Тузика

- 22 августа 2014, 21:52

- |

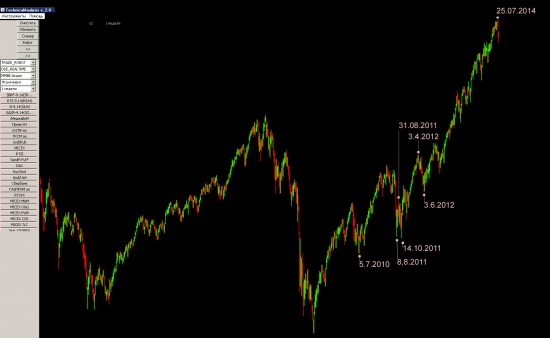

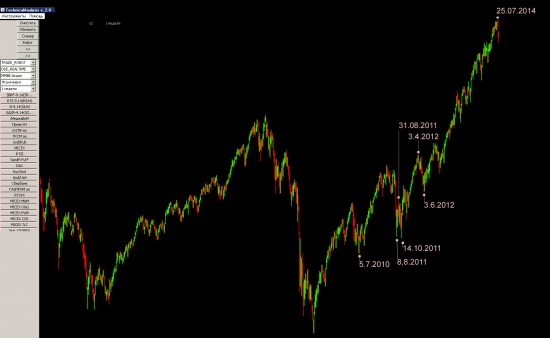

Без лишних слов, ММВБ, тайм фрейм 1 неделя.

Время покажет

p.s. на смарте фигня творится — фотки после вставки не увеличиваются, хотя раньше было все ок, похоже прогер чудит. Сделаю ссылку на свой сайт в формате 1 к 1 ;)

Время покажет

p.s. на смарте фигня творится — фотки после вставки не увеличиваются, хотя раньше было все ок, похоже прогер чудит. Сделаю ссылку на свой сайт в формате 1 к 1 ;)

Трейдер без рабочего места? Легко.

- 11 августа 2014, 15:11

- |

Чем хороша долгосрочная торговля? Меньшей психологической нагрузкой и возможностью совмещать основную деятельность с торговлей без ежедневного мониторинга терминала. Возможно ли это? Да еще как. Делюсь рецептом.

( Читать дальше )

( Читать дальше )

# --> Расширил исследование парада планет

- 09 августа 2014, 18:25

- |

Для локальных экстремумов решил провести еще раз исследование.

Вот что получилось (весьма любопытно! хотя чему удивляться :) ведь это работает ;) )

График SP500 недельного таймфрейма с временными точками.

Каждая точка имеет соответсвующий график ниже. Обратите внимание на новолуния-полнолуния и само собой на форму «сопланетия» (аналог созвездия)

Само собой можно линии нарисовать иначе и возможно получить другой вид пиктограммы, но пока прослеживается явная тенденция — когда планеты лежат на одной линии и линии параллельны — жди разворота

( Читать дальше )

Вот что получилось (весьма любопытно! хотя чему удивляться :) ведь это работает ;) )

График SP500 недельного таймфрейма с временными точками.

Каждая точка имеет соответсвующий график ниже. Обратите внимание на новолуния-полнолуния и само собой на форму «сопланетия» (аналог созвездия)

Само собой можно линии нарисовать иначе и возможно получить другой вид пиктограммы, но пока прослеживается явная тенденция — когда планеты лежат на одной линии и линии параллельны — жди разворота

( Читать дальше )

Забавный ETF с опционной конструкцией

- 01 августа 2014, 17:36

- |

Зацените интересный фонд:

www.google.com/finance?q=NYSEARCA:PBP&ei=hZbbU7jGGuqFwAOW2YCoDA

Суть его деятельности в том, чтобы выписывать покрытые опционы Call на сп500.

Прибыль с экспирации опционов выдают в форме неплохих дивидендов, а падеж такой конструкции в случае «всёпропалова» составит где-то 70-75% от индекса. С учетом низкой волатильности в последнее время (и вероятности ее апсайда), на колах в эти дни фонд может заработать еще больше.

Вполне покатит тем, у кого нет опционов у брокера (бывают такие инвалидные брокеры), либо нет навыков или желания заниматься перекатыванием опционных бревен, но жуть как хочется профитролей от роста американского рынка и страх как не хочется лосей.

www.google.com/finance?q=NYSEARCA:PBP&ei=hZbbU7jGGuqFwAOW2YCoDA

Суть его деятельности в том, чтобы выписывать покрытые опционы Call на сп500.

Прибыль с экспирации опционов выдают в форме неплохих дивидендов, а падеж такой конструкции в случае «всёпропалова» составит где-то 70-75% от индекса. С учетом низкой волатильности в последнее время (и вероятности ее апсайда), на колах в эти дни фонд может заработать еще больше.

Вполне покатит тем, у кого нет опционов у брокера (бывают такие инвалидные брокеры), либо нет навыков или желания заниматься перекатыванием опционных бревен, но жуть как хочется профитролей от роста американского рынка и страх как не хочется лосей.

S&P 500 Обуй Америку (Второй сезон)

- 29 июля 2014, 21:45

- |

Решил написать продолжение утреннего блога http://smart-lab.ru/blog/195875.php, потому что реально вышло не совсем обстоятельно ввиду нежелания четко расписывать идею ибо такие идеи играются на взаимовыгодных условиях.

По этому чуток добавлю предыдущий блог так как вопросы примерно одинаковые у людей обращающихся в скайп.

Главный вопрос: «По чему если вы можете сделать сделку сам, и для ее реализации требуется небольшое вложение средств, вам нужны еще люди»

Поясняю:

Сделка будет проводиться в последний день опционного контракта за 6-10 часов до экспирации, проводиться она будет вне денег и казалось бы, ну что тут страшного любой трейдер это может сделать. Но есть несколько НО:

( Читать дальше )

Кухни. Классификация или несколько советов старого лудомана лудоманам молодым

- 18 июля 2014, 21:36

- |

Раз уж сегодня на рыжье высаживали вчерашних безбилетников, решивших по-быстрому срубить бабла на трупах невинных людей, то решил сделать что-нибуть полезное для ресурса.

По мотивам http://smart-lab.ru/blog/194217.php

Попробую изложить классификацию этих ваших лудоманских хворексов, такой какой её вижу я.

Эти парни (на самом деле кухонные подразделения известных раскрученных брендов) помимо ЦМЕшных футчей (и обычно только если вы нерезидент США) дадут вам возможность полудоманить на энтих ваших хворексах (типа спот и всётакое).

Подкупает наличие серьезного пендостановского регулятора и толстосумие самих брокеров.

То бишь «меня с моими крохами врядли кто-то будет разводить» + «не эти точно не лопнут-же и деньги мои не пропадут».

ЛМАКС — серьезная контора, но ориентированная больше на

( Читать дальше )

По мотивам http://smart-lab.ru/blog/194217.php

Попробую изложить классификацию этих ваших лудоманских хворексов, такой какой её вижу я.

1. Настоящие мерикосовские брокеры с кухонными хворекс подразделениями

Примеры: АйБишники, ОткрытоЭлектронноПлачущиеЭти парни (на самом деле кухонные подразделения известных раскрученных брендов) помимо ЦМЕшных футчей (и обычно только если вы нерезидент США) дадут вам возможность полудоманить на энтих ваших хворексах (типа спот и всётакое).

Подкупает наличие серьезного пендостановского регулятора и толстосумие самих брокеров.

То бишь «меня с моими крохами врядли кто-то будет разводить» + «не эти точно не лопнут-же и деньги мои не пропадут».

2. Якобы некухни.

Примеры :ЛМАКС — серьезная контора, но ориентированная больше на

( Читать дальше )

Трейдинг из Азии. Часть 1. Индия.

- 30 июня 2014, 11:02

- |

Наконец-то нашел время написать про Азию. Тема, как я понял, многим интересна и вопросов достаточно много. Какие-то задали в комментариях к предыдущему посту, какие-то пришли в личных сообщениях. Информации достаточно много, поэтому рассказ будет в 3х частях. Итак, первая часть про Индию, вторая про Тайланд и Сингапур и третья про Индонезию.

Индия

Я прожил в Индии 2 месяца. Большую часть времени в Гоа. Индия – это по-настоящему колоритная страна. Инфраструктура по сравнению с Россией развита хуже.

Жилье: неплохое жилье в Гоа можно найти за 7-10К рублей в месяц. Аренда дома с 2-4 спальнями на длительный срок будет стоить от 15К до 25К. Мы снимали гест-хаус с евроремнотом (2 комнаты+ кухня + бассейн + спортзал) за 14К в месяц. Есть куча вариантов жилья прямо на пляже (например в Арамболе), но для трейдинга это не подходит. Чаще всего там даже нет стола.

Еда: В Индии еда очень вкусная с большим количеством специй. Стоит дешево: простой рис/лапша с морепродукатми или курицей в пределах 50-60 рублей. Горячее с морепродуктами от 150 до 500 рублей. В целом цены очень похожи на российские, но только все в рупиях. Так что примерно в 2-2,5 раза дешевле. Готовят вроде качественно, за 2 месяца никто не отравилсяJ

( Читать дальше )

Индия

Я прожил в Индии 2 месяца. Большую часть времени в Гоа. Индия – это по-настоящему колоритная страна. Инфраструктура по сравнению с Россией развита хуже.

Жилье: неплохое жилье в Гоа можно найти за 7-10К рублей в месяц. Аренда дома с 2-4 спальнями на длительный срок будет стоить от 15К до 25К. Мы снимали гест-хаус с евроремнотом (2 комнаты+ кухня + бассейн + спортзал) за 14К в месяц. Есть куча вариантов жилья прямо на пляже (например в Арамболе), но для трейдинга это не подходит. Чаще всего там даже нет стола.

Еда: В Индии еда очень вкусная с большим количеством специй. Стоит дешево: простой рис/лапша с морепродукатми или курицей в пределах 50-60 рублей. Горячее с морепродуктами от 150 до 500 рублей. В целом цены очень похожи на российские, но только все в рупиях. Так что примерно в 2-2,5 раза дешевле. Готовят вроде качественно, за 2 месяца никто не отравилсяJ

( Читать дальше )

S&P 500 Nonfarm payrolls and Independence Day

- 29 июня 2014, 21:24

- |

На следующей неделе, в США празднуют День Независимости, а 3-го июля выйдут данные Nonfar payrolls. И это если сосредоточится только лишь на них, потому как каждый день следующей недели будет насыщен важной макроэкономической статистикой из США, Германии и Китая.

Что же будет происходить на рынке США?

1. Мы знаем, что обычно (не означает что это правило) рынок США, старается находиться в рамках предыдущей тенденции, то есть не портит настроение игрокам.

2. Мы знаем, что в этом году на данных по Nonfarm payrolls рынок снижался (в некоторых случаях сильно) и лишь в один раз, в прошлом месяце эти данные способствовали продолжению начатой тенденции за рамками отметки 1900 пунктов.

3. Из вышесказанного можно сделать вывод, что начинающаяся неделя может окончится на положительной территории.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал