Избранное трейдера ocean25

Б. Мандельброт, Непослушные Рынки

- 01 марта 2023, 09:07

- |

Дает 2 вещи: а) генератор случайного процесса отлично подходящего для финансовых процессов. б) позволяет взглянуть на мир финансов глазами гения, Б. Мандельброта, одного из лучших умов 20 века.

Генератор нужен для Симуляции Монте Карло, для более точного расчета цен опционов, стресс теста порфеля, или агрессивного теста портфеля посмотреть как он захватывает прибыль при возможных колебаниях рынка, для расчета страховки и т.п.

Распределение Парето, Нестационарность, Кластеры Волатильности, Долгосрочные зависимости.

Я бы хотел в следующие неск. месяцев повторить эксперименты Мандельброта, посчитать на реальных данных, построить графики, и своими глазами увидеть эти особенности финансовых процессов. Общеизвестные, как распределение Парето или нестационарность конечно известны давно и я их смотрел. Но ряд моментов которые говорит Мандельброт я не знал, и хотел бы повторить. Что то вроде серии лабораторных работ.

Если кому интересно также повторить эти опыты, оставьте контакты в комментах, в команде лучше лабораторные делать, ошибки заметить, какие то идеи подсказать, я напишу вам через месяц два когда буду делать, можно будет поделиться вычислениями, обсудить и сравнить результаты, одинаково получилось или нет.

- комментировать

- 4К | ★6

- Комментарии ( 18 )

Где покупать книги по инвестициям и финансам

- 17 февраля 2023, 00:13

- |

Всю ночь не спал… «Яплакал».

Я открыл для себя Авито.

Понадобилось мне найти книгу «Автоматический миллионер» («Миллионер — автоматически» Дэвида Баха), чтобы причинить добро и перевести ее в цифровой вид. Но автоматического миллионера нигде не было, был миллионер за минуту, ваш сосед — миллионер, ребенок — будущий миллионер… Автоматом никак?

Поиски привели меня на Авито. Там многое поменялось с прошлых лет. Теперь это второй рынок. Там столько всего продается в полцены. Начал там искать «автоматического миллионера» и мне открылся портал.

Оказывается, что на Авито продают книги в немыслимых для меня масштабах. Продавцы выставляют фотографии наваленных книг, полок, шкафов! Не знаю, как называется это увлечение, когда разглядываешь подборки книг, я порнографию так не смотрел (мне это не интересно). Залип на час!

( Читать дальше )

Центробанк выступил за обязательное замещение евробондов. Что делать инвесторам?

- 13 февраля 2023, 17:42

- |

Однако далеко не все эмитенты согласны с таким предложением. Более того, из 140 выпусков еврооблигаций российских эмитентов, сейчас по факту замещены только 27. И по большей части это бонды «Газпрома». И в этих 27 ликвидности пока очень мало. Почему многие компании до сих пор не спешат замещать свои облигации? На что они надеются? И какие пути решения для держателей своего долга ищут, застрявших в вечных евробондах, например, банки.

На эти темы Дмитрий Александров дискутировал в прямом эфире РБК:

( Читать дальше )

Облигации: мифы и реальность. Часть 3 Глава 4.3

- 10 февраля 2023, 17:35

- |

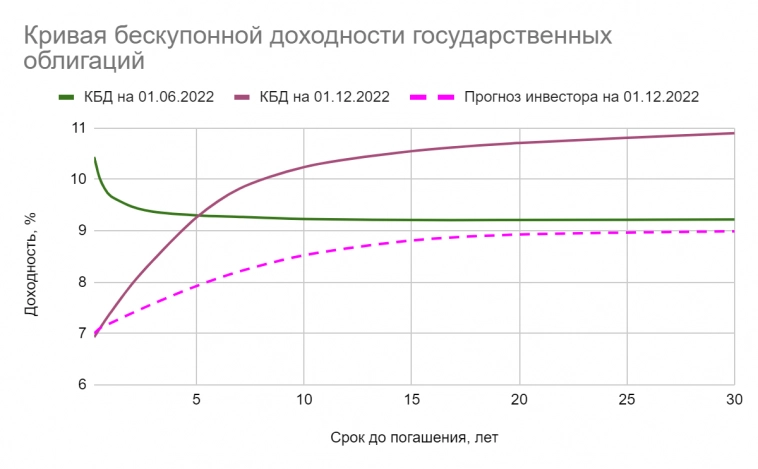

Прежде чем перейти к обсуждению долгосрочных стратегий на рынке облигаций, используем рассмотренный в прошлом разделе подход на примере конкретных ОФЗ различной дюрации.

Допустим, 01 июня 2022 г. инвестор решил приобрести портфель облигаций стоимостью 100 тыс. рублей и собирается удерживать его не более полугода. Он наблюдает текущую форму КБД, которая всё еще остается инвертированной, хотя после сроков до погашения в 3-5 лет достаточно сильно уплощена (зеленая сплошная линия на рисунке):

Инвестор знает, что с апреля Банк России высокими темпами снижал ключевую ставку и ожидает продолжения данной политики, по крайней мере, в течение ближайших 6-ти месяцев. Вместе с тем он достаточно консервативен в оценке поведения долгосрочных ставок и считает, что они снизятся не более чем на 50-70 б.п. Говоря иными словами, инвестор рассчитывает, что КБД через полгода примет нормальную форму в основном за счёт снижения краткосрочных ставок (прерывистая линия на рисунке) И это вполне разумный прогноз, учитывая сложившуюся на рынке ОФЗ ситуацию и политическую обстановку в стране и мире: острая фаза кризиса позади, наступил период относительной стабилизации.

( Читать дальше )

Максим Орловский: инвестиционные идеи на 2023 год (конспект большого интервью)

- 08 февраля 2023, 10:44

- |

Вчера наша команда @mozgovikresearch пообщалась с Максимом Орловским, гендиректором Ренессанс Брокер.

Интервью заняло почти 2 часа.

Видео будет доступно после монтажа сегодня или завтра на моем ютуб канале: https://www.youtube.com/@TimMartynov/

Пока же, для тех, кто имеет подписку смартлаб премиум мы сделали небольшой конспект идей.

В этом интервью:

👉Основные инвест идеи на рынке акций

👉Взгляд на бюджет, рубль, денежную массу

👉Ситуация с продажей расконвертированных бумаг на российском рынке

👉Взгляд по отдельным компаниям

( Читать дальше )

Налоговая льгота по акциям, находящимся в собственности более пяти лет

- 02 февраля 2023, 11:00

- |

Здравствуйте.

Мы продолжаем рассказывать про налоговые льготы для частных инвесторов. И сегодня поговорим о льготе в отношении акций (долей в УК общества) российских и зарубежных компаний.

Данная налоговая льгота освобождает весь доход (без суммовых ограничений) от продажи акций определенных эмитентов от налогов. У льготы есть свои условия, но и возможности для ее применения достаточно широки.

В отношении акций зарубежных эмитентов льгота распространяется на бумаги, проданные после 1 января 2021 года.

Условия для применения льготы

- Владелец акций не продавал их минимум пять лет и держал на руках непрерывно. Срок владения исчисляется с даты покупки до даты продажи акций. Срок владения прерывает РЕПО или заем.

- Акции (доли в УК) составляют уставный капитал акционерного общества. При этом активы эмитента состоят из недвижимого имущества, расположенного на территории РФ, но до 50% всех активов. Такое условие должно выполняться на последний день месяца, предшествующего продаже акций. Например, продали акции в феврале 2023 г., на конец января 2023г. должно выполняться правило 50-ти процентов.

( Читать дальше )

Операционные результаты «Северстали» за 4 квартал и 12 месяцев 2022 года

- 02 февраля 2023, 10:01

- |

2022 год стал серьезным испытанием для нашей компании. Запрет на экспорт стали и сырья на европейские рынки, нарушение цепочек поставок, растущая конкуренция на локальных рынках, замедление мировой экономики и снижение цен на сталь и волатильность курса рубля требовали быстрого и проактивного принятия решений, готовности принимать риски и действовать в трудно прогнозируемых условиях и сокращения расходов.

В этих условиях наша вертикально интегрированная бизнес-модель в сочетании с постоянным фокусом на совершенствование операционной деятельности и снижение затрат, а также наша корпоративная культура помогли нам пройти этот сложный год, добившись достойных результатов.

📈4 кв. (к/к): производство чугуна увеличилось на 1% до 2,85 млн тонн, стали – на 3% до 2,7 млн тонн. Продажи металлопродукции нормализовались на уровне 2,8 млн тонн.

📈2022 год (г/г): производство чугуна не изменилось и составило 10,97 млн тонн. Производство стали сократилось на 8% до 10,69 млн тонн из-за ремонта конвертера и снижения загрузки электродуговых печей. Продажи коммерческого проката сохранились на уровне 4,59 млн тонн благодаря переориентации продаж на российский рынок и относительно высокому спросу на сталь в РФ.

( Читать дальше )

«КЛС-Трейд»: не только «Интерскол»

- 02 февраля 2023, 08:04

- |

В январе 2023 г. ООО «КЛС-Трейд» разместило второй облигационный выпуск объемом 350 млн рублей. Ставка купона установлена в размере 18% годовых на весь срок обращения — 2 года. Выплата купона ежеквартальная. На этой неделе дебютный выпуск эмитента не только получил новое название тикера — Интерскол КЛС БО-01 (как и второй выпуск — Интерскол КЛС БО-02), но и отметился в лидерах по снижению цены на вторичных торгах. Пусть и не в названии эмитента, так в тикере теперь звучит торговая марка «Интерскол», которую представляет на рынке «КЛС-Трейд». Подробно о деятельности компании и ее финансовых показателях — в нашем аналитическом обзоре.

Дебютный выпуск объемом 100 млн рублей «КЛС-Трейд» начал размещать в декабре 2021 г. (в итоге было размещено всего 61,46 млн рублей) с ежеквартальными купонами 13,5% годовых на 5 лет. Текущая цена 90-92% от номинала, что соответствует доходности к погашению 15-16% годовых.

Эмитент с интересной судьбой, как и многие на рынке ВДО. Если коротко: компания формально образована в 2016 г., но свою текущую деятельность начала с декабря 2018 г.

( Читать дальше )

Брокер-сбер, квалифицированный инвестор и тестирование

- 25 января 2023, 14:59

- |

Как говорится, не прошло и года...

Сегодня я чисто случайно, вдруг узнал, что наконец-то и в сбербанке сделали прохождение тестирования для торговли торговыми инструментами с повышенным риском., или получение квала — удаленно. (хотя и не уверен до конца, полностью удаленно можно получить статус квала в сбере, или нет? Судя по тому, что отображается в «сбербанк-онлайн», вроде как можно удаленно).

М-да...

Ну вот и сбер родил… правда уже тогда, когда прошел весь этот бум по получениям квала и прохождению тестирований)

Вот то, что отображается в сбербанк-онлайн для тестирования:

И вот — для получения квала:

( Читать дальше )

Все, что вы хотели знать о бондах, но стеснялись спросить. Выпуск 2

- 19 января 2023, 17:31

- |

Первый выпуск этого формата вызвал большой интерес. Но одного эфира недостаточно, чтобы найти все ответы, поэтому завтра Дмитрий Александров и Марк Савиченко продолжат разбирать ваши самые популярные вопросы об облигациях:

- Режимы торгов. Чем отличаются Z0, T0, T+?

- Как комбинировать первичный и вторичный рынок?

- Кто и кому уплачивает НКД?

- Почему РЕПО ликвиднее любого фонда денежного рынка?

Подписаться на ТГ | Чат Инвесторов | YOUTUBE | VK

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал