SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера obges

Джефф Ясс - покер и опционы. Часть 2.

- 21 июля 2012, 20:13

- |

Продолжение первой части

Когда я только начал, я всегда покупал опционы, предлагавшиеся по ценам ниже внутренней стоимости, думая, что у меня в кармане гарантированная прибыль. Я не мог понять, почему другие умные трейдеры в операционном зале не бросаются на эти сделки. В конце концов я понял, что причина, по которой умные трейдеры не покупают эти колл-опционы, заключается в том, что в среднем они приводят к проигрышу.

— Если это вполне законно, то почему учреждения не продают регулярно колл-опционы накануне ликвидации своих позиций? Кажется, это было бы несложным способом снижать проскальзывание при выходе из больших позиций.

—Собственно говоря, это весьма распространенная стратегия, но маркет-мейкеры уже поумнели.

— Как изменился рынок опционов за те 10 лет, что вы на нем работаете?

—Когда я начал торговать опционами в 1981 году, все, что требовалось для того, чтобы делать деньги, это использовать стандартную модель Блэка-Шоулза и здравый смысл. В начале 1980-х годов самая общая стратегия заключалась в том, чтобы стараться купить опцион, торгующийся при относительно низкой подразумеваемой волатильности и продать связанный с ним опцион с более высокой волатильностью. Например, если большой ордер на покупку какого-то конкретного колл-опциона подталкивал его подразумеваемую волатильность до 28% в то время как другой колл-опцион для той же акции торговался на 25%, вам следовало продавать более волатильный колл-опцион и компенсировать эту позицию покупкой колл-опциона с меньшей подразумеваемой волатильностью.

( Читать дальше )

Когда я только начал, я всегда покупал опционы, предлагавшиеся по ценам ниже внутренней стоимости, думая, что у меня в кармане гарантированная прибыль. Я не мог понять, почему другие умные трейдеры в операционном зале не бросаются на эти сделки. В конце концов я понял, что причина, по которой умные трейдеры не покупают эти колл-опционы, заключается в том, что в среднем они приводят к проигрышу.

— Если это вполне законно, то почему учреждения не продают регулярно колл-опционы накануне ликвидации своих позиций? Кажется, это было бы несложным способом снижать проскальзывание при выходе из больших позиций.

—Собственно говоря, это весьма распространенная стратегия, но маркет-мейкеры уже поумнели.

— Как изменился рынок опционов за те 10 лет, что вы на нем работаете?

—Когда я начал торговать опционами в 1981 году, все, что требовалось для того, чтобы делать деньги, это использовать стандартную модель Блэка-Шоулза и здравый смысл. В начале 1980-х годов самая общая стратегия заключалась в том, чтобы стараться купить опцион, торгующийся при относительно низкой подразумеваемой волатильности и продать связанный с ним опцион с более высокой волатильностью. Например, если большой ордер на покупку какого-то конкретного колл-опциона подталкивал его подразумеваемую волатильность до 28% в то время как другой колл-опцион для той же акции торговался на 25%, вам следовало продавать более волатильный колл-опцион и компенсировать эту позицию покупкой колл-опциона с меньшей подразумеваемой волатильностью.

( Читать дальше )

- комментировать

- 125 | ★24

- Комментарии ( 16 )

Джефф Ясс - покер и опционы. Часть 1.

- 21 июля 2012, 20:07

- |

Всем, привет!

На бескрайних просторах «интернетов» мною была найдена замечательная статья написанная о крупном опционном трейдере Джеффе Яссе. Из неё Вы узнаете о распространённых ошибках всех начинающих опционных трейдеров, о неэффективности в моделях ценообразования опционов, о волатильности и распространёных ошибках связанных с ней и многом другом.

Сразу хочу отметить: статья объёмная и разделена на 2 топика. Любители быстрого чтива — могут проходить мимо. В эту статью надо вдумываться.

Джефф Ясс

Математика стратегии

Джефф Ясс (Jeff Yass) начал работать опционным трейдером в операционном зале Филадельфийской фондовой биржи в 1981 году. Он был настолько восхищен возможностями опционной торговли, что уговорил попробовать стать трейдерами целый ряд своих друзей по колледжу. В начале 1980-х годов он подготовил для работы трейдерами шестерых своих друзей. В 1987 году Ясс и его друзья объединились, создав Susquehanna Investment Group. Фирма эта быстро росла, и теперь в ней работают 175 человек, включая 90 трейдеров. Сегодня Susquehanna— одна из крупнейших в мире фирм, торгующих опционами, и одна из крупнейших организаций, занимающихся программной торговлей.

( Читать дальше )

На бескрайних просторах «интернетов» мною была найдена замечательная статья написанная о крупном опционном трейдере Джеффе Яссе. Из неё Вы узнаете о распространённых ошибках всех начинающих опционных трейдеров, о неэффективности в моделях ценообразования опционов, о волатильности и распространёных ошибках связанных с ней и многом другом.

Сразу хочу отметить: статья объёмная и разделена на 2 топика. Любители быстрого чтива — могут проходить мимо. В эту статью надо вдумываться.

Джефф Ясс

Математика стратегии

Джефф Ясс (Jeff Yass) начал работать опционным трейдером в операционном зале Филадельфийской фондовой биржи в 1981 году. Он был настолько восхищен возможностями опционной торговли, что уговорил попробовать стать трейдерами целый ряд своих друзей по колледжу. В начале 1980-х годов он подготовил для работы трейдерами шестерых своих друзей. В 1987 году Ясс и его друзья объединились, создав Susquehanna Investment Group. Фирма эта быстро росла, и теперь в ней работают 175 человек, включая 90 трейдеров. Сегодня Susquehanna— одна из крупнейших в мире фирм, торгующих опционами, и одна из крупнейших организаций, занимающихся программной торговлей.

( Читать дальше )

*** Профитный пирамидинг (таблица)

- 20 июля 2012, 23:28

- |

Пришла в голову мысль «а сколько профитных пунктов надо получить для текущего числа контрактов, чтобы заработать на следующий контракт, сколько денег надо для торговли этим числом, ну и какой приблизительно профит на 1000 пунктов будет меня радовать. С другой стороны важно знать сколько пунктов при данном числе контрактов я могу допустить в просадку — опять же важно знать прибыль на 1000 пунктов. Из общей_суммы ВЫЧЕСТЬ число_контрактов * ГО и поделить на профит для 1000 пунктов. Это и будет запасом прочности в пунктах, сверх которого последует маржин колл.». Ответы в таблице :)

то есть, имея 10 контрактов, при сделке на 1000 пунктов у нас будет разница вариационки в 6380 рублей(прибыль или убыток :) уж кто как постарается). До 11 контракта имея ровно 10*ГО нам необходимо наторговать профитными 1508 пунктов. Заметьте ) чтобы получить еще один контракт торгуя одним надо профита аж на 15086 пунктов!!! )))

( Читать дальше )

то есть, имея 10 контрактов, при сделке на 1000 пунктов у нас будет разница вариационки в 6380 рублей(прибыль или убыток :) уж кто как постарается). До 11 контракта имея ровно 10*ГО нам необходимо наторговать профитными 1508 пунктов. Заметьте ) чтобы получить еще один контракт торгуя одним надо профита аж на 15086 пунктов!!! )))

( Читать дальше )

Маржин колл? Не, не слышал...

- 20 июля 2012, 16:02

- |

Рынок без откатов прошел 10к и опять на смартлабе появились темы о маржин коллах. Еще через 10к скорее всего будут темы о сливах. Я не буду обсуждать корректность торговли без стопов.

Я хочу показать один из многих методов, которые эффективно позвляют избегать подобных ситуаций, даже если у вас проблемы с психологией, нет дисциплины, вы любите поспать до обеда, или вообще вы склонны выключать терминал, если убыток >10% с мыслями «гори всё адским агнем, рынок точно должен развернуться в мою сторону».

Предположим у меня есть мнение, что рынок точно должен пойти вниз. Это верняк, европа банкрот, ну сто пудово вниз, вася пупкин обещал и т.п.

Продать фьюч? А если ложный вынос вверх? А если стоп выбьет? Длинный стоп?, так и его может выбить, а потом вниз. А без стопа? Стопы для трусов, это же верняк!

Чтобы не оплашать в этой ситуации при любом раскладе, можно сделать например вот так:

( Читать дальше )

Я хочу показать один из многих методов, которые эффективно позвляют избегать подобных ситуаций, даже если у вас проблемы с психологией, нет дисциплины, вы любите поспать до обеда, или вообще вы склонны выключать терминал, если убыток >10% с мыслями «гори всё адским агнем, рынок точно должен развернуться в мою сторону».

Предположим у меня есть мнение, что рынок точно должен пойти вниз. Это верняк, европа банкрот, ну сто пудово вниз, вася пупкин обещал и т.п.

Продать фьюч? А если ложный вынос вверх? А если стоп выбьет? Длинный стоп?, так и его может выбить, а потом вниз. А без стопа? Стопы для трусов, это же верняк!

Чтобы не оплашать в этой ситуации при любом раскладе, можно сделать например вот так:

( Читать дальше )

Продолжаем троллить стейтментами

- 19 июля 2012, 13:24

- |

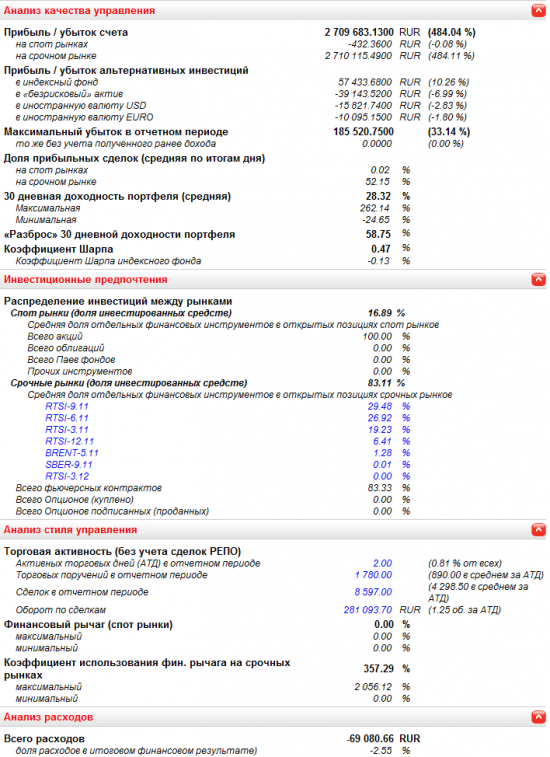

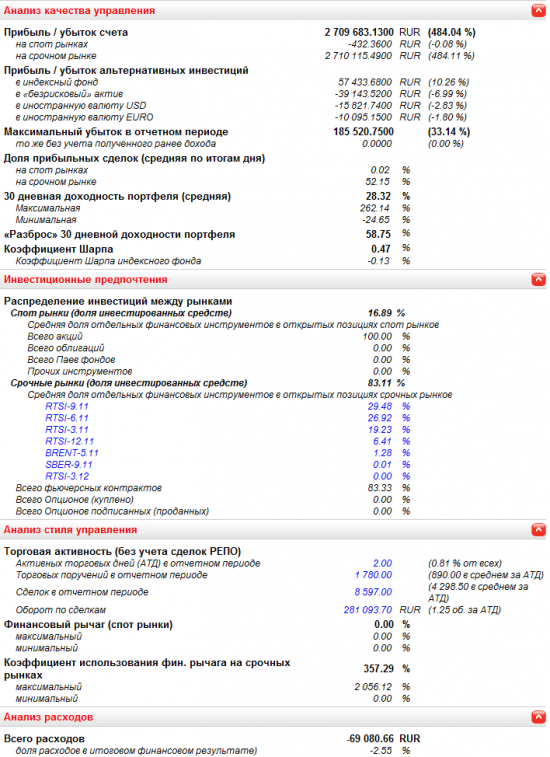

Выложу пару картинок со статистикой, которые расскажут о рисках и некоторых деталях моей торговли.

Кстати, пока не забыл, скажу вот что:

1. надеюсь для кого-то, мой результат послужит мотивацией, потому что я начинал с 30 тыс рублей.

2. Мои результаты противоречат тезису о том, что стабильный интуитивный трейдинг невозможен. Но я бы конечно сказал, что это скорее исключение.

2011 год:

( Читать дальше )

Кстати, пока не забыл, скажу вот что:

1. надеюсь для кого-то, мой результат послужит мотивацией, потому что я начинал с 30 тыс рублей.

2. Мои результаты противоречат тезису о том, что стабильный интуитивный трейдинг невозможен. Но я бы конечно сказал, что это скорее исключение.

2011 год:

( Читать дальше )

КЛАВИАТУРА СКАЛЬПЕРА И НАСТРОЙКИ ГОРЯЧИХ КЛАВИШ (HOT KEY)

- 19 июля 2012, 02:40

- |

Оригинал тут.

Статья (как обещал), посвященная этой теме. Кстати, кроме шуток — для меня, клава — это +15 к профиту, просто потому, что удобная. Дома вот не такая, не могу трейдать.

Моя красотка.

Для начала разберемся, что это HotKey и какое отношение имеют к скальпингу.

Вначале была мышка…..

Не, не так, вначале все были мышкотрейдерами. Терминалов было раз-два и все, функционал слабенький, да и операций много не делалось, комиссии космические, цены в дробях и т.д. Можно было всегда спокойно отмотать стрелочкой в стакане свою цену, также мышкой накрутить счетчик количества акций и отправить приказ, кликнув на кнопку. Однако рынок менялся, все больше становилось роботов, ликвидность росла. И вот, мышкоскальперы все меньше стали успевать «совать» свои заявки в стакан и призадумались над скоростью. Между тем в брокерских домах, у суперпрофессионалов были такие специальные клавиатуры, на которых каждая кнопка была запрограммирована на отдельное действие, что существенно сокращало время формирования и отправки приказа. И каждый терминал начали оснащать возможностью назначения отдельного действия на какую либо клавишу или комбинацию их, позволяя простому трейдеру иметь такую же скорость ведения торговли, как у профи. Но если раньше было всего несколько ECN, а даркпулы вообще не были электронными, то сегодня одних только даркпулов, доступных в терминале Sterling Trader Pro не меньше десятка, 14 доступных ECN, стоп ордера, MOC, MOO, LOO, PEG, десяток раутов, в том числе и даркпуловых, да на каждого по 3 операции, BUY, SELL и SSHORT! Как вам? И каждый нужен, и на каждое действие своя комбинация кнопок.))))

Мне когда показали раскладку наших турбоскальперов, я впал в отчаяние)))) НУ НЕ СМОГУ Я ВЫУЧИТЬ И ЗАПОМНИТЬ НА ОЩУПЬ 75 СОЧЕТАНИЙ КНОПОК!!! Ахахахаха)))) Но смог, а сейчас торгую в терминале Arche, там столько и не надо, два дарка, 10 ECN и 3 раута ну и все типы ордеров.

( Читать дальше )

Статья (как обещал), посвященная этой теме. Кстати, кроме шуток — для меня, клава — это +15 к профиту, просто потому, что удобная. Дома вот не такая, не могу трейдать.

Моя красотка.

Для начала разберемся, что это HotKey и какое отношение имеют к скальпингу.

Вначале была мышка…..

Не, не так, вначале все были мышкотрейдерами. Терминалов было раз-два и все, функционал слабенький, да и операций много не делалось, комиссии космические, цены в дробях и т.д. Можно было всегда спокойно отмотать стрелочкой в стакане свою цену, также мышкой накрутить счетчик количества акций и отправить приказ, кликнув на кнопку. Однако рынок менялся, все больше становилось роботов, ликвидность росла. И вот, мышкоскальперы все меньше стали успевать «совать» свои заявки в стакан и призадумались над скоростью. Между тем в брокерских домах, у суперпрофессионалов были такие специальные клавиатуры, на которых каждая кнопка была запрограммирована на отдельное действие, что существенно сокращало время формирования и отправки приказа. И каждый терминал начали оснащать возможностью назначения отдельного действия на какую либо клавишу или комбинацию их, позволяя простому трейдеру иметь такую же скорость ведения торговли, как у профи. Но если раньше было всего несколько ECN, а даркпулы вообще не были электронными, то сегодня одних только даркпулов, доступных в терминале Sterling Trader Pro не меньше десятка, 14 доступных ECN, стоп ордера, MOC, MOO, LOO, PEG, десяток раутов, в том числе и даркпуловых, да на каждого по 3 операции, BUY, SELL и SSHORT! Как вам? И каждый нужен, и на каждое действие своя комбинация кнопок.))))

Мне когда показали раскладку наших турбоскальперов, я впал в отчаяние)))) НУ НЕ СМОГУ Я ВЫУЧИТЬ И ЗАПОМНИТЬ НА ОЩУПЬ 75 СОЧЕТАНИЙ КНОПОК!!! Ахахахаха)))) Но смог, а сейчас торгую в терминале Arche, там столько и не надо, два дарка, 10 ECN и 3 раута ну и все типы ордеров.

( Читать дальше )

Хетти Грин – история самой скупой «ведьмы» в истории трейдинга

- 18 июля 2012, 15:31

- |

Среди известных трейдеров есть поистине уникальные личности, прославившиеся своими неординарными действиями как на валютных рынках, так в повседневной жизни. Кто-то за счет спекуляций с валютой в мгновение ока становился мультимиллионером, кто-то издавал миллионными тиражами книги-бестселлеры о Форексе, а кто-то обваливал за день экономику целой страны… При этом в ряду «сильных мира сего» от сферы финансов есть и женщины. Также личности необычные, удивительные, сильные. Одной из таковых является Хетти Грин – «самый скупой человек в истории» согласно книге рекордов Гиннеса. А некоторые склонны считать эту необыкновенную леди самой загадочной личностью американской истории.

В свое время имя «уоллстритской ведьмы» было известно всем от мала до велика. В начале минувшего века даже самый далекий от финансов человек знал, кто такая мисс Грин. Более того, ее особа заинтересовала киношников Голливуда, которые сняли про нее фильм. События Второй мировой войны на некоторое время «отодвинули в сторону» Хетти, но ненадолго. В 70-е годы XX века о ней снова заговорили. Причем, не в самых позитивных аспектах. Америка была потрясена, что, например, невообразимо богатая «ведьма» всю жизнь сидела только на овсяной каше, а ее сыну ампутировали ногу только потому, что миссис Грин чрезмерно долго подыскивала лечебное учреждение, готовое бесплатно произвести необходимое лечение.

( Читать дальше )

Excel - есть вопрос

- 18 июля 2012, 00:44

- |

А кто разбирается в Excel. Подскажите, есть ли такая функция:

В дневнике хотелось бы добавить еще 1 графу, которая показывала бы максимальную прибыль, которая была в течении дня.

К примеру, купила фьючерс. Прибыль составила +4%. Потом еще 1 сделка и вышла по стопу с убытком. В итоге прибыль стала всего +3%. Но графа должна показывать, что максимальная прибыль, которая была в течении дня =+4%.

Ну или просто не продавая актив, цена же меняется. И чтобы Excel фиксировал максимальную прибыль, которая была, после того, как пошел откат.

Кто знает, как это реализовать?

В дневнике хотелось бы добавить еще 1 графу, которая показывала бы максимальную прибыль, которая была в течении дня.

К примеру, купила фьючерс. Прибыль составила +4%. Потом еще 1 сделка и вышла по стопу с убытком. В итоге прибыль стала всего +3%. Но графа должна показывать, что максимальная прибыль, которая была в течении дня =+4%.

Ну или просто не продавая актив, цена же меняется. И чтобы Excel фиксировал максимальную прибыль, которая была, после того, как пошел откат.

Кто знает, как это реализовать?

Цюрихские аксиомы - рекомендация от Л.Вильямса

- 15 июля 2012, 13:46

- |

Рецензия на книгу «Аксиомы биржевого спекулянта» — Макс Гюнтер (Amazon)

В продолжении топика Интервью Ларри ВильямсаКакие наиболее важные книги о трейдинге вы прочитали?

Моя самая любимая – “Цюрихские аксиомы” Макса Гюнтера (Zurich Axioms by Max Gunther). Я прочитал бОльшую часть книг о рынке и думаю, это лучшая книга для спекулянта. Каждая страница наполнена мудростью и очень хорошо написана. В ней рассказывается не о том, как заработать деньги, но об искусстве зарабатывания денег. Мне настолько нравится книга, что я даже пытаюсь приобрести на нее права.

Макс Гюнтер сформулировал основные принципы торговли в книге «Аксиомы биржевого спекулянта», названные Цюрихскими аксиомами:

( Читать дальше )

Успешный трейдер-успешен во всем?

- 14 июля 2012, 10:51

- |

Лично я знаю трех человек, которые почти каждый год закрывают в +, живут только с трейдинга, у всех троих депо больше 10 млн.рублей. Все трое холостяки, двое из них уже в разводе. Им от 30 до 40 лет. У них очень мало друзей и с ними довольно скучно общаться, живут в обычных квартирах и имеют машину среднего класса.

Неужели успешный трейдинг делает из человека зануду и одинокого человека? Почему так? Или может 3 трейдера это учень узкая выборка. Ведь хочется быть и успышным трейдером и в целом успешным человеком.

Неужели успешный трейдинг делает из человека зануду и одинокого человека? Почему так? Или может 3 трейдера это учень узкая выборка. Ведь хочется быть и успышным трейдером и в целом успешным человеком.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал