Избранное трейдера N P

Про метод. №3.

- 23 марта 2018, 21:01

- |

Во-первых: психологически комфортно, зашел-вышел, +1 +2% в копилке.

Во-вторых: риски. Чем меньше времени в позиции, тем ниже риски. Зашел-вышел-забыл.

В-третьих: есть возможность брать 2/3 трейдов.

Объясню подробней.

Существует 3 варианта развития событий — вверх, вниз, флэт.

Итак, зайдя по текущей цене, я могу нарваться на тренд-вниз, тренд-вверх и флэт. На каждый я выделяю вероятность 33,3%.

Учитывая волатильность инструмента, и выставив тэйк-профит на уровне, допустим +0,5% от входа, у меня гораздо больше шансов взять тейк, чем нарваться на движение против моей позы. Т.к. своим полпроцента я легко беру диапазон и тренда и флэта.

Я знаю еще пару фишек, которые позволяют торговать в плюс, причем повторяю их постоянно:

-диверсификация.

-продажа в ноль, при отмене сценария.

-торговля от лонга.

-продажа только в плюс.

-торговля без плеча.

Надеюсь, кому то будет полезным.

- комментировать

- 6.4К | ★17

- Комментарии ( 35 )

Лучшие инвестиции - это не то, о чем вы думаете

- 18 марта 2018, 17:47

- |

Есть много видов инвестиций — в акции, облигации, спекуляции деривативами, недвижимость. Но на мой взгляд одной из лучших инвестиций является инвестирование в себя. За последние 3-4 месяца я прочитал 4 книги по личной эффективности и финансам. Многие американские писатели пишут, что богатство — это следствие нашего внутреннего мира, убеждений и знаний. То есть для того, чтобы стать богаче, нужно работать над собой. И действительно, работая над собой, достигаешь большего, чем просто анализируя акции каких-то компаний. Можно сколь угодно много знать о компаниях, экономике, трейдинге и все же проигрывать деньги. Это связано с тем, что ваша емкость богатства при этом остается маленькой, дисциплина низкой, а убеждения неверными.

Самое эффективное, что можно сделать для увеличения своего дохода — это поработать над своими убеждениями, увеличить свои знания в своей профессиональной области, улучшить свою дисциплину. В последнее время я перестал торговать, но приложил свои усилия в саморазвитие. Я каждый день тратил около 1 часа минимум на саморазвитие, читал книги все время — когда ездил в метро и электричке, повышал свою личную эффективность и работал над своими убеждениями. Это привело к росту моего дохода на 30% в результате того, что моя ценность на рынке выросла и я легко прошел собеседование на новую работу. В результате практики тайм-менеджмента у меня появилось время на дополнительные заказы. Относительно моего самого большого счета, который у меня был в последние годы, величина этого дополнительного дохода, который я получу за год, составляет более 100% годовых.

Конечно, я не перестану копить капитал, изучать литературу по инвестициям. Но хочу сказать, что именно работа над собой, над своей личной эффективностью и повышение квалификации принесли мне больше всего при наименьших затратах усилий за последние три года.

Опционы для Гениев (... а что Улыбка?)

- 10 марта 2018, 18:08

- |

Я было приготовил топик про зиг заг, но вы меня опередили. Однако, в обсуждениях были затронуты интересные темы. Темы не простые и я их хотел упустить, но видимо без них нельзя. Зиг заг потом разберем. Без данной темы не получиться.

Как мы помним из философии биржевой торговли, тут нет «бесплатного супа». То есть, если вы принимаете на себя риски, то вам за это платят. Если вы снимаете с себя риски, то платить приходится вам. Этот главный принцип и заложен в опционную модель. Я уже писал, что ноги стредла стоят на одном стандартном отклонении из расчета волатильности опциона. И тоже самое происходит внутри опциона. Если у вас продан стредл его профиль поднимается на одну тету в день, а зоны без убытка оказываются на ОСО (одно стандартное отклонение) от места, где был БА, когда вы вошли, через этот один день. Финрез получается из тетты минус на сколько ушел БА. И если актив остался стоять на месте, нам начисляется вся тета. Если актив немного сдвинулся: тета минус сдвиг. И если актив сильно ушел, больше чем вола опциона, теты не хватит, что бы покрыть сдвиг БА. Сдвиг определяется накопленной дельтой позиции.

( Читать дальше )

Запись вебинара по созданию полуавтомата на "биткоине"

- 05 марта 2018, 14:19

- |

Приветствую!

К сожалению, к криптовалютам сейчас сильный интерес со стороны вообще всех слоев населения (сильный, относительно нормальных бумаг), потому название такое.

На деле же я демонстрировал просто метод как можно торговать в тренде, сбрасывая позиции в зависимости от «волатильности» предыдущих дней. То есть, открыли крупный лот, и если рынок идет в нашу сторону, частично фиксим профиты, если против нас, частично фиксим убытки. Цель данной операции, не получать убыток/профит на весь обьем, снижая свои риски. Грубо говоря цель в профит 5% от общей позы, реальная, но при этом можно долго сидеть в просадке до -20% и больше. А если же ставить цель закрывать 1% профита, то подобной «лесенкой» можно ее достич с меньшим риском.

Пример, мы открыли позицию 5 контрактов по 100р и ставим стоп-лосс на 95 а тейк профит на 105. либо мы заработаем 5% либо потеряем

В случае работы «лесенкой» мы ставим цель первый контракт по 101, второй по 102 третий по 103 и тд, и такие ж стопы, первый 99, второй 98 и тд. В худшем сценарии у нас будет убыток 3% как и профит, но при этом прибыль будет варьироваться, она может быть и +0.5 и 1 и тд. как и убыток. То есть, если часть позиции закрылась в плюсе а часть в минусе в целом потери будут не такими большими как в первом случае.

( Читать дальше )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

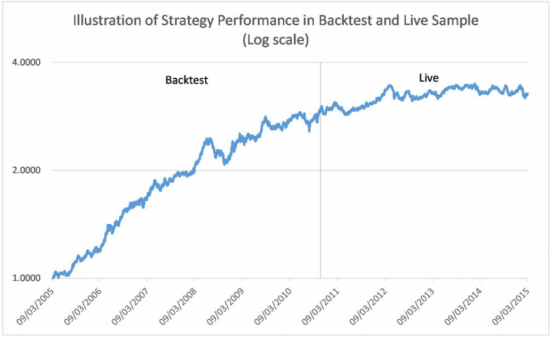

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

Трейдерская Конференция в Лондоне- Хайлайты и Live Stream

- 19 февраля 2018, 18:07

- |

В прошедшие выходные -17 и 18 февраля в Лондоне прошла очередная международная трейдерская конференция с участием Rob Booker (Роб Букер), основателем знаменитого робота “Finch” (Финч). Среди приглашенных были разноплановые спикеры, делившиеся своими достижениями, советами и наработками в разных областях трейдинга. Масса полезной и интересной информации, как для начинающих, так и для матерых трейдеров.

Рассматривались темы преимущества и лимитации алгоритмической торговли, способы оптимизации для снижения максимальной просадки на примере робота Финч, предлагаемые ограничения в законодательстве для снижения кредитного плеча форекс брокеров, работа с криптовалютой и много другое. Мне посчастливилось присутствовать на этой конференции, и хотелось бы поделиться основными моментами.

В этот раз был лайв стрим конференции, так что можно полностью увидеть выступления всех спикеров, вопросы и обсуждения. Выкладываю внизу линк на запись (на английском языке).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал