Избранное трейдера mvc

17 накопительных счетов с доходностью до 16,5% годовых

- 22 января 2024, 09:33

- |

Посмотрел как изменились ставки по накопительным счетам за месяц. Разделил их по видам: с начислением процентов на минимальный остаток и с ежедневным начислением процентов. Из нового добавил МТС банк и Русский стандарт.

Накопительные счета с начислением % на минимальный остаток

1. Альфа-банк накопительный Альфа-счет 16% годовых первые 2 месяца, далее 11% при покупках по карте от 20 тыс.р., без покупок 4%.

2. Газпромбанк накопительный счет 16,5% первые 2 месяца для клиентов, у которых в течение последних 90 календарных дней до момента открытия счета отсутствовали действующие и/или прекратившие действие вклады и накопительные счета на сумму от 100 ₽ и нет счетов с приветственной надбавкой. Потом и иначе базовая ставка 10%. Для зарплатного клиента +0,3% к базовой ставке.

3. Банк Санкт-Петербург накопительный счет 16% годовых на 2 месяца при тратах от 5 т.р./мес для клиентов без накопительных счетов за последние 90 дней.

4. ВТБ накопительный счет «Сейф» 15% на первые 3 месяца при открытии счета впервые, потом и для действующих клиентов 5%.

( Читать дальше )

- комментировать

- 18.1К | ★8

- Комментарии ( 8 )

Портфель облигаций, который платит зарплату. Январь 2023

- 19 января 2024, 12:14

- |

Пассивный доход — цель многих инвесторов. Мы подобрали несколько надежных облигаций таким образом, чтобы получать купонные выплаты ежемесячно равными суммами как вторую зарплату. Этот портфель был опубликован впервые в ноябре 2022 г., с тех пор мы регулярно пересматриваем его состав и делаем ребалансировку.

Сейчас в состав портфеля входят следующие бумаги:

ГТЛК 1P-08

ЭталФинП03

Систем1P23

Новотр 1Р3

О'КЕЙ Ф1Р1

Ростел2P10

iКарРус1P3 (new!)

ЕвроТранс3 (new!)

РСетиЛЭ1P1 (new!)

Если вы хотите получать доход ежемесячно, рассмотрите к покупке эти бумаги. Можно пропорционально увеличить или уменьшить сумму инвестиций в зависимости от вашего депозита.

Далее подробно расскажем о том, какие изменения произошли в нашем портфеле за последнее время, какая сейчас ожидаемая доходность и сколько можно получать ежемесячно.

Главное

• 2 млн руб. было инвестировано при формировании портфеля 1 ноября 2022 г.

• 1 902 651 руб. составляет оценка портфеля на 19 января 2023 г.

• 215 336 руб. было получено в виде купонов за 14 месяцев инвестирования.

( Читать дальше )

Эксперты рассказали как нужно инвестировать, чтобы брокер вас ненавидел

- 19 января 2024, 10:51

- |

100 тыс новых клиентов пришло на срочный рынок Мосбиржи в 2023г

Хочу напомнить почему биржа и брокеры любят фьючерсы😁

1. Потому что когда вы купили или продали фьючерсы, вы ничего не купили и не продали, но деньжата под ГО заморозили, биржа положит эти деньжата на депозит и заработает на них %тик.

2. Потому что фьючерсы вы долго держать не будете, будете их активно покупать/продавать, что будет генерить брокеру и бирже комиссионный доход.

Больше всего брокеры любят конечно когда вы активно торгуете акциями с плечами. Тут уж брокер выжимает из вас по максимуму, получая и % и комисс.

Когда вас брокер и биржа ненавидят?

( Читать дальше )

Премиальные тарифы банков в 2024 году. Большой обзор

- 18 января 2024, 14:12

- |

Я проанализировал премиальные программы 8 популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не всегда переносится на размер минимальных остатков, требуемых для бесплатного премиального обслуживания. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. Я уже 5 лет пользуюсь премиум-тарифом в банке Открытие, 3 года — в банке Тинькофф, и с недавних пор к этим двум банкам добавился ВТБ.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

( Читать дальше )

Аналитики спрогнозировали рекордную див.доходность акций 10% и назвали 10 фаворитов

- 17 января 2024, 16:51

- |

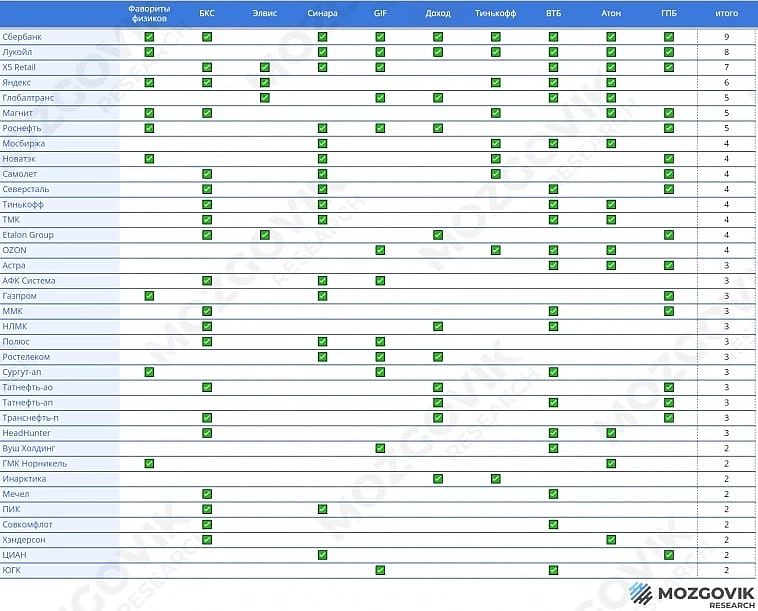

Конспект инвестиционной стратегии AIGENIS

👉IMOEX вырастет на 30% до 4150 дивидендов (у ВТБ была оценка 600 млрд)

👉Тоже считают, что основной рост будет во 2П2024

👉Высокая вероятность начала мирных переговоров (сентябрь-октябрь 2024)

👉в 2024 году рынок будет реинвестировано 360 млрд руб из суммарных 4,5 трлн руб

👉в январе на рынок может зайти 80 млрд дивидендов из общей суммы 1,04 трлн руб. (Лукойл (309 млрд руб.), Норникель (140 млрд руб.), Газпромнефть (393 млрд руб.) и Роснефть (326 млрд руб.).

👉Металлурги + Газпром = 700 млрд, Финсектор = 600 млрд руб, нефтянка = 1 трлн руб, прочие = 800 млрд руб.

👉с апреля пойдут дивидендные анонсы за 2023 и 4 кв2023

👉цикл смягчения ставок ЦБ с 2П2024

👉Дивдоходность рынка рекордная (>9%), больше компаний заплатят дивиденды

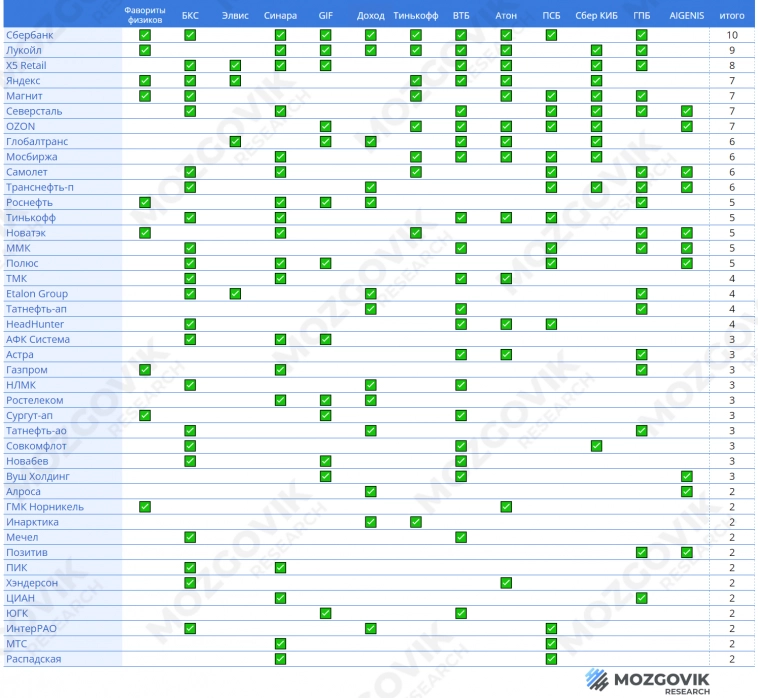

Обновили табличку консенсусов от брокеров:

Фавориты Aigenis:

( Читать дальше )

- комментировать

- 19.7К |

- Комментарии ( 22 )

Шорт-сквиз. Как важно ПРАВИЛЬНО выставлять стопы))

- 17 января 2024, 10:52

- |

В общем-то уже многие написали о вчерашнем казусе в паре USD/RUB, но я все же еще раз остановлюсь на этом, чтобы закрыть вопрос.

Именно потому, что мы здесь охотимся за МаркетМейкером. А он вчера себя показал во всей красе.

Итак, всё случилось в одну минуту – в 17:06. А ещё точнее – в несколько секунд.

Сначала на USDRUB_TOM маленькими (практически единичными) сделками подтянулась цена к 92.84 (в 17:06:34 – Рис. 1), а затем через 11 секунд на USDRUB_TOD уже приличными лотами цена выстрелила на 94.82 (в 17:06:45 – Рис. 2). Ну и потом, быстро назад…

Что это было?

Ошибку МаркетМейкера или сбой в его торговом роботе, честно говоря, как возможную версию я сразу бы отбросил. Ну, не такие там криворукие сидят, и софт отлажен давно.

Я бы рассмотрел две следующие версии.

1. Кто-то завез на биржу Газель денег и нажал кнопку «Купить по рынку». Как дорогой Игорь Иванович (Сечин) сделал это в 2014 году. Но согласитесь, звучит тоже малореалистично. Ну можно же дать немного денег МаркетМейкеру, и тот обставил бы все, как положено. Намного больше денег сэкономилось бы.

( Читать дальше )

Опять "бабахнет"? Узкая денежная база резко замедляется

- 16 января 2024, 18:18

- |

Может сработать народная примета: замедляется узкая денежная база — к девальвации рубля.

Узкая денежная база — итоги года

На 1 января 2024 года (= по итогам 2023 года) узкая денежная база (УДБ) составила 18,5 трлн рублей.

Это близко к историческому рекорду (18,6 трлн на 1.09.2023).

В реальном выражении узкой денежной базе до рекордов далеко.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 3 )

Рост денежной массы никого не пощадит

- 16 января 2024, 00:02

- |

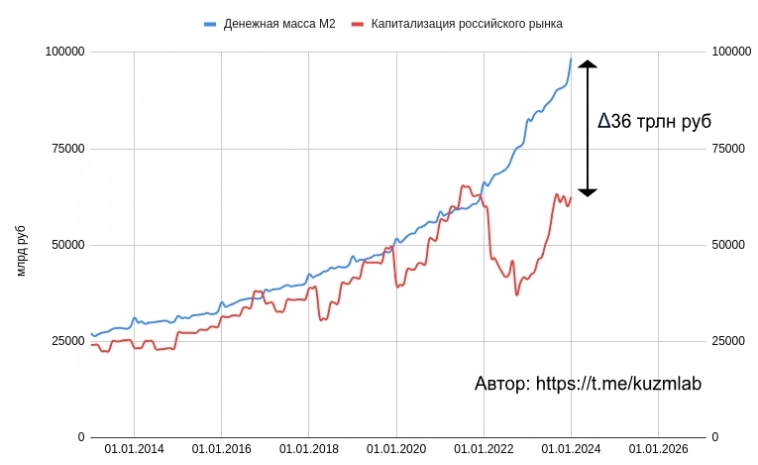

Олег Кузьмичев актуализировал данные по росту денежной массы и ее сравнение с капитализацией рынка https://smart-lab.ru/company/mozgovik/blog/978219.php

На сайте ЦБ https://cbr.ru/statistics/ms/ правда, пока новых данных не увидел, но по темпам роста как раз похожая цифра должна быть за декабрь.

Скорость печатного станка продолжает оставаться на уровне ~20% годовых. В спокойные года среднее значение было ~12%, что примерно стыкуется с инфляцией.

Что это значит и куда бежать?

Недвижимость никуда падать не будет. Кто ждет коррекции после отмены льготной, просто дождутся снижения «меновой стоимости», а вот ценник еще и выше может оказаться.

Все остальное тоже не будет падать в ценах. Тут ничего нового за кучу лет, но почему-то много верующих в российскую гипердефляцию.

Во многих товарах и услугах натягивается «пружина». Куриные яйца — только начало и из особо заметных. Через год-два ждем ценники с кило риса 200+ (хотя может сейчас уже такие)

Рынок в рублях будет расти

Курс рубля — скоро новый исторический максимум

( Читать дальше )

Денежная масса и капитализация: количество рублей уже 100 трлн или "у нас очень много денег"

- 15 января 2024, 20:13

- |

Вышли данные по денежной массе М2 от ЦБ, традиционно делаем диаграммы в сравнении с капитализацией российского рынка, дабы подтвердить ОСНОВНОЙ ТЕЗИС — чем больше денег в системе, тем выше капитализация компаний (причем важно не сравнение м2 с капитализацией, а динамика изменения денежной массы по месяцам)

В декабре 2023 года (традиционно сильный месяц для м2) добавилось 5,95 трлн рублей в денежную массу м2 (м2 был 92,55 трлн руб, стало 98,5 трлн руб) — сезонно резкий всплеск бюджетных расходов превзошел ожидания.

Капитализация публичных компаний в декабре выросла на 2,5 трлн рублей, но по сути топчемся на месте с сентября.

В ежемесячном формате это выглядит так

( Читать дальше )

- комментировать

- 21.5К |

- Комментарии ( 99 )

Прогнозы от инвестдомов.

- 10 января 2024, 09:37

- |

— Что надо покупать? В лидерах Лукойл, Сбер, Яндекс, Х5, Глобалтранс, Магнит… Ничего нового.

— Прогнозы по индексу МосБиржи. От 3200 до 4100. 🤷♂️ Разброс огромный. Возможный рост до 30 % за год.

$TMOS

— Доллар 88-92… А где же доллар за 100-120??) $USDRUB

— Ставка ЦБ — 11-13%. Ждём снижения.

— Прогнозы по нефти достаточно оптимистичные — 79-95 долл за баррель. Сейчас — 78.

— Золото — 1900-2200. Сейчас — 2031. Есть ли смысл вообще покупать золото, если возможный рост не более 10 процентов? $TGLD

#прогноз #золото #нефть #индекс #ставка

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал