Избранное трейдера mva

Индикатор ATR (Average True Range) - настройка

- 09 марта 2017, 15:47

- |

- комментировать

- 168 | ★9

- Комментарии ( 0 )

НЕСКОЛЬКО ВАЖНЫХ СЛОВ О ПОДДЕРЖКАХ и СОПРОТИВЛЕНИЯХ

- 08 марта 2017, 16:16

- |

Милые дамы и мадемуазели!

С праздником душевного цветения и внутренней красоты!

А теперь по сабжу.

Под уровнями обычно понимаются ценовые значения, каким-то образом выделенные по сравнению с другими с точки зрения конкретного трейдера, которые обладают свойством изменения вероятности смены тенденции.

Биржевые теоретики рассказывают удивительные истории про уровни. Так как единственным ограничителем убытков в околобиржевом эпосе является стоп-лосс, то самый главный вопрос – как войти в позицию навстречу движению перед сильным уровнем, чтобы поставить стоп-лосс за него, ведь сильный уровень не должны пробить случайно. Сила уровня при этом определяется прохождением через него наклонной «линии тренда», нередко нарисованной по одной точке с произвольным наклоном, или совпадением с уровнем Фибоначчи. И еще что-то, мало связанное с реальным ценообразованием.

( Читать дальше )

Провел конференцию в тимвьювере ...

- 05 марта 2017, 20:19

- |

Может быть кому то окажется полезным. Буду рад!

Конференция не «причесана» — сырая, но не на выставку же… :)

( Читать дальше )

Какую подсказку нам дает простая середина движения? Важный торговый момент!

- 03 марта 2017, 15:45

- |

Поэтому после тренда первый откат к рыночной оси, в пределах ТФ+1 выкупается, причем сильно, с выходом на вторую вершину или перехаем.

После того как инициатор тренда распродал нижнекупленное наверху, он, наоборот, сам устремляет цену через пробой рыночной оси, для установления будущей нижней границы боковика, чтобы снова дешево восстановить проданные лонги. Только после этого у него будет реальная прибыль в кармане. пока он снова не купил проданное — прибыли формально нет.

А теперь важное замечание. Есть тренды акций-лидеров — долгие затяжные высокие и объемные. На этих трендах рыночная ось часто выступает поддержкой несколько раз, проколы сквозь нее выкупаются.

( Читать дальше )

Как шутили интрадейщики первого поколения? Часть VI.

- 01 марта 2017, 16:23

- |

Продолжаем тему прикольных высказываний трейдеров первого поколения интрадейщиков (2006-2008) + несколько народных шуток из того времени, которые мне очень нравятся и я предложил бы и вам оценить их по достоинству.

первая часть

вторая часть

третья часть

четвертая часть

пятая часть

Про реформы

«мы отлично знаем, как провести реформы, но мы не знаем, как быть переизбранными после их проведения» (Жан-Клод Юнкер)

Про фондовый рынок

«Сначала не верим, что может все уепацца, потом не верим, что все может отрасти… Надо быть более доверчивыми))»

Про тактичность

«Спрашивать у трейдера о доходе в 2008, это как женщину спрашивать о возрасте :)»

( Читать дальше )

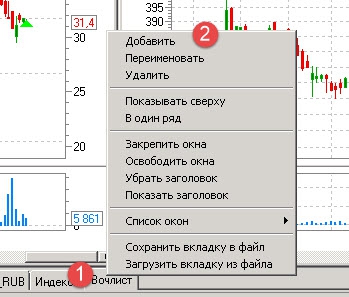

Привязка окон в Quik

- 20 февраля 2017, 00:40

- |

Очень полезная фича, что заметно ускоряет анализ.

Делается это просто:

1. Создаем вкладку

2. Добавляем окно «Текущие торги» и все остальные необходимые окна

( Читать дальше )

Трейдинг и здоровье. О чём задуматься.

- 08 февраля 2017, 12:31

- |

Итак перечислю проблемы со здоровьем связанные с работой трейдера которые у меня возникали, ну и методы их решения:

1. Проблемы со спиной. — Поначалу начав зарабатывать тогда ещё казавшиеся лёгкими деньги, я очень неадекватно относился к обустройству рабочего места. В частности покупал красивые «понтовые» кожаные кресла. Отбирал я их исключительно по внешнему виду и «понтовости». Но… вся проблема в том что в начале карьеры я занимался в основном интрадей трейдингом в котором проводил практически всю дневную сессию в добавок ещё и вечернию. Свободное время же зачастую проводил всё в том же интернете. Так что общее время проведения в кресле было запредельным.

( Читать дальше )

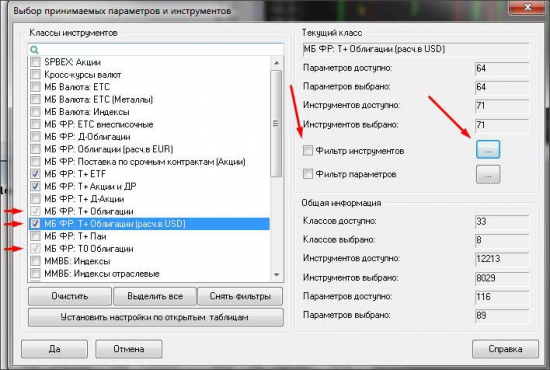

Как купить облигации в QUIK 7

- 07 февраля 2017, 06:20

- |

Почему я купил доллары? Что такое кэрри трейд?

- 06 февраля 2017, 16:01

- |

http://www.donationalerts.ru/r/timmartynov — дать 100 рублей.

========================================

iTunes podcasts: https://goo.gl/vQcbd1

MP3: https://yadi.sk/d/C1rZr8cN3DAAqj

VK: https://vk.com/audios-53159866

========================================

Антикризис №51 от 06.02.2016

00:00 вступление

04:00 что такое кэрри трейд?

18:40 почему я купил доллары?

32:44 риски для рубля, о которых сейчас забыли

37:00 объясняю почему России нужен слабый рубль

========================================

ссылки:

почему я купил доллары — графики и факты: https://goo.gl/q6mSqb

как минфина будет покупать доллары: https://goo.gl/YKttiH

Сезонность по доллар-рублю: https://goo.gl/lNNel3

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал