Избранное трейдера Гришин Андрей

Рынки и баланс ведущих Центробанков

- 01 февраля 2019, 13:02

- |

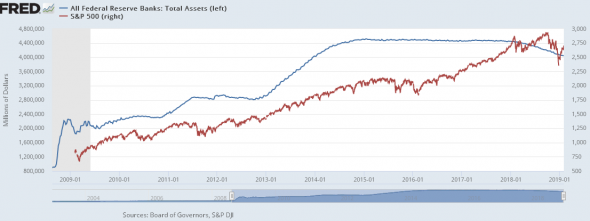

Финансовые рынки и в частности американский довольно сильно коррелируют с активами на балансе ведущих Центробанков. Видно к примеру, что как только ФРС начала программу сокращения баланса, S&P500 стал куда более волатилен и продемонстрировал сразу 2 серьезных снижения в прошлом году (в январе и декабре).

И тем понятнее становится реакция на возможность приостановки сокращения баланса американским регулятором. Но стоит отметить, что пока данной приостановки не наступило (возможность существует лишь на словах), а S&P500 уже приближается к тем значениям где баланс только начинал сокращаться. Поэтому ждать продолжения искрометного позитива на рынках, на мой взгляд, в ближайшее время не стоит, по крайней мере на фоне действий ФРС

Много интересного и полезного, а также некоторые сделки по фьючерсам и опционам RI, SI и BR в моем телеграмме (@OptionsWorld)

- комментировать

- ★1

- Комментарии ( 0 )

Особенности удержания НДФЛ брокером.

- 29 января 2019, 18:48

- |

При открытии брокерского счета, в соответствии с действующим налоговым законодательством, брокер берет на себя обязательства налогового агента по операциям клиента на финансовых рынках. Другими словами, при возникновении положительного финансового результата, то есть прибыли, удержание налога на доходы физических лиц является прямой обязанностью брокера.

Налог на доход физических лиц удерживается в следующих случаях:

1. При выводе денежных средств с брокерского счета в течение налогового периода.

При выводе денежных средств, процесс удержания брокером НДФЛ имеет несколько особенностей. В том случае, если выводимая сумма меньше исчисленного НДФЛ, с выводимой суммы брокер удерживает 13%, при этом, сумма исчисленного налога к уплате уменьшается на сумму удержанного налога при выводе денежных средств. В случае, если выводимая сумма больше исчисленного НДФЛ, брокер удерживает ПОЛНОСТЬЮ исчисленный НДФЛ с выводимой суммы.

( Читать дальше )

-1300% на опционах

- 29 января 2019, 18:01

- |

( Читать дальше )

Биржевые манипуляции. Техника работы крупных игроков.

- 27 января 2019, 14:45

- |

Целью крупного биржевого спекулянта является получение прибыли на разнице в цене. Для этого «умным деньгам» необходимо постоянно раскачивать цены на рынке, пользуясь различными методами ценовых манипуляций. При манипулировании рынками крупные биржевые игроки используют разнообразные технологии, в которых учитывается всё, от технических и финансовых возможностей игроков до психологии человека.

«Классика» манипуляций

Не секрет, что манипулировать рынками можно распуская слухи о каких-нибудь событиях, существенно влияющих на состояние той или иной компании. Такие манипуляции случаются довольно часто, они являются прямым нарушением законов практически всех развитых стран и подлежат расследованию с целью найти источник таких слухов.

Высказывания различных аналитиков, тоже можно считать влиянием на рынок с целью манипулирования им, но аналитика трудно уличить в злом умысле, поскольку он всегда может привести разные доводы в пользу своего мнения. Аналитик как человек, имеет право на ошибку и вполне может не принять в расчёт тот или иной фактор, влияющий на опубликованные им выводы. То есть высказывания аналитиков за манипулирование рынком обычно не считается.

Технические манипуляции

( Читать дальше )

Программы для анализа опционных позиций на российском рынке

- 26 января 2019, 14:47

- |

1. Платная прога Option-lab, стоимость 900 руб./мес. или бесплатно если вы клиент ITInvest. Инфу можно найти на сайте http://option-lab.ru/, либо обратившись в компанию ITInvest. Прога классная как по мне, но не дешевая (за год если посчитать то получается 10 800 руб., хотя для тех кто зарабатывает хулиарды это может и копейки? ;) ), если вы как и я по каким-либо причинам не хотите работать с ITInvest.

2. Бесплатная option.ru. Преимущества — бесплатная и можно делать более менее нормальный анализ опционной позы не сложной. Недостатки — не считает ГО, графики только для начинающих и какие-то «деревянные», периодически не сохраняет на сервер или данные теряются, в последний день экспирации опционная поза не показывается.

3. Бесплатная прога на сайте http://options.moex-school.com/, доступна после регистрации. Вроде все показывает, но показывает как то криво или я к опшин лаб привык? Недостатки — не сохраняется картинка графика при анализе, каждый раз его надо растягивать в ручную, позиция которая закрыта автоматически удаляется из анализа, хотя по ней может быть + или -, что искажает кривую пиэль.

( Читать дальше )

Софт для анализа сделок

- 25 января 2019, 13:56

- |

Подскажите, пожалуйста, есть ли какой-нибудь удобный софт для анализа совершенных сделок?

Чтобы какую-то статистику получить и проанализировать.

Я все делаю в экселе, при увеличении базы анализ становится сложнее.

Список полезных сайтов для инвестора и аналитика

- 22 января 2019, 10:00

- |

http://www.rusbonds.ru/ — удобный поиск облигаций

( Читать дальше )

Формирую долгосрочный дивидендный портфель

- 22 января 2019, 00:09

- |

Критерии отбора дивидендных бумаг:

- Большая капитализация компании (5-100 млрд $).

- Высокие дивиденды (>= 5%)

- Покупка на коррекции

( Читать дальше )

Инвестору на заметку, или в поиске свежих идей

- 21 января 2019, 12:57

- |

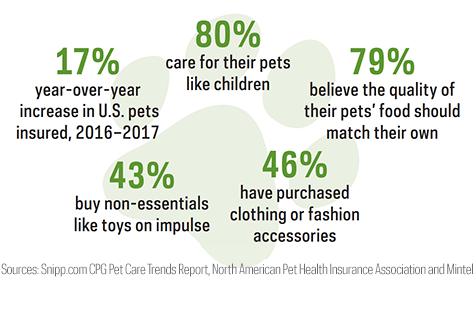

Просто оставим пару картинок неторопливому инвестору для неторопливого обдумывания

( Читать дальше )

что такое MAX PAIN.?

- 18 января 2019, 22:28

- |

Давайте разберемся, кто же такой трейдер. Ведь знание тех-анализа не делает человека великим трейдером. Трейдинг – это, скорее всего искусство мыслить по-другому, в правильном русле и обычно это не так как все. Но что это все значит?

В этом посте я бы хотел поделиться своим видением рынка с вами, тем как я анализирую рынок и на что конкретно обращаю внимания во время анализа. Для начала давайте разберем такое явление как MAX PAIN.

MAX PAIN переводится как Максимальная Боль. Инвестопедия растолковывает этот феномен следующим образом: точка (уровень цены) где открытые позиции по опционам обесцениваются.

Словосочетание MAX PAIN сокращенное от Maximum Pain – это та теория, которую я хочу раскрыть вам, для того чтобы вы поняли мое видение рынка!

Теория MAX PAIN основывается на следующем, трейдеры которые инвестировали деньги в опционы (что выражается в аккумулировании больших объемов Пут и Колл контрактов по конкретным страйк ценам) потеряют деньги.

Мы все знаем, что цена опционов движется исходя из движении цены на акцию, а не наоборот. То есть, к моменту истечения срока этих опционов цена акции зафиксируется на уровне где обесценятся большинство опционных контрактов. Здесь разговор о ПУТ и Колл опционах. Говоря проще цена акции закроется в той точке, где трейдеры и менеджеры хедж-фондов получат максимальную боль(MAX PAIN), путем обесценивания опционных контрактов находящихся у них в руках.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал