SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера mio-my-mio

Шорт AAPL? Дорого? Пузырь? Заходим и смотрим.

- 21 марта 2012, 00:08

- |

Пост создан для двух целей:

1) Показать, что фундаментальный анализ не менее важен, чем рисование линий, кружочков и прочих издевательств над графиком цены.

2) Троллинг обширной аудитории смарт-лаба, которая ловит хаи и лоу (см. сегодняшние посты многих уважаемых людей)

( Читать дальше )

1) Показать, что фундаментальный анализ не менее важен, чем рисование линий, кружочков и прочих издевательств над графиком цены.

2) Троллинг обширной аудитории смарт-лаба, которая ловит хаи и лоу (см. сегодняшние посты многих уважаемых людей)

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 20 )

Риск-менеджмент ч.3

- 19 марта 2012, 12:25

- |

В предыдущих частях я рассматривал различные методы управления капиталом. Началось всё с того, что я решил сравнить вариант без реинвестирования, с обычным реинвестированием и с реинвестированием, которое можно охарактеризовать выражением «ни шагу назад» (при росте эквити объем в сделке повышается, а при дроудаунах он остается на прежнем, максимальном уровне). Результат оказался предсказуемым — чем агрессивнее стратегия управления капиталом, тем больше просадка, тем более впечатляющие результаты.

Во второй части я проверил эти же методы на графике реальной системы, добавив также 3 новых метода управления капиталом.

Так называемый «адаптивный» метод управления капиталом и привлек моё внимание.

Смысл в том, что имея на руках торговую систему и зная её показатели %profitable, можно обратиться к теории вероятностей и применить Формулу Бернулли, чтобы выяснить, какова вероятность развития того или иного сценария. Дальше при увеличении доли прибыльных сделок в последних n сделках (я использовал разные, на графиках ниже = 25), вероятность появление ещё одной прибыльной сделки снижается, точно также и в обратную сторону: при угадайке системы 65% вероятность из 25 сделок получить 9 прибыльных и 16 убыточных = около 0,4%, в то время как получить развитие идеального сценария из 16 прибыльных и 9 убыточных равняется 16%.

( Читать дальше )

Во второй части я проверил эти же методы на графике реальной системы, добавив также 3 новых метода управления капиталом.

Так называемый «адаптивный» метод управления капиталом и привлек моё внимание.

Смысл в том, что имея на руках торговую систему и зная её показатели %profitable, можно обратиться к теории вероятностей и применить Формулу Бернулли, чтобы выяснить, какова вероятность развития того или иного сценария. Дальше при увеличении доли прибыльных сделок в последних n сделках (я использовал разные, на графиках ниже = 25), вероятность появление ещё одной прибыльной сделки снижается, точно также и в обратную сторону: при угадайке системы 65% вероятность из 25 сделок получить 9 прибыльных и 16 убыточных = около 0,4%, в то время как получить развитие идеального сценария из 16 прибыльных и 9 убыточных равняется 16%.

( Читать дальше )

Стратегия на основе уровней вчерашней динамики

- 19 марта 2012, 10:04

- |

Статья — перепост с моего блога http://isynapse.ru/

Стратегия:

1. Лонг

1.1 По Тренду — если цена пробивает уровень resist

1.2 Против Тренда — если цена пробивает уровень resist и возвращается обратно, пересекая его

2. Шорт

1.1 По Тренду — если цена пробивает уровень support

1.2 Против Тренда — если цена пробивает уровень support и возвращается обратно, пересекая его

Расчет уровней:

delta = (prevH — prevL)/2

тогда текущие уровни:

resist = open + delta

support = open — delta

( Читать дальше )

Стратегия:

1. Лонг

1.1 По Тренду — если цена пробивает уровень resist

1.2 Против Тренда — если цена пробивает уровень resist и возвращается обратно, пересекая его

2. Шорт

1.1 По Тренду — если цена пробивает уровень support

1.2 Против Тренда — если цена пробивает уровень support и возвращается обратно, пересекая его

Расчет уровней:

delta = (prevH — prevL)/2

тогда текущие уровни:

resist = open + delta

support = open — delta

( Читать дальше )

Листая старую тетрадь, растерзанного депозита :)

- 14 марта 2012, 10:21

- |

Ничего не менятся. Новое даже писать не хочется ибо из года в год одно и то же. Посему из старенького. Писал несколько лет назад так же в марте, но актуально.

Фактически КАЖНЫЙ год эти нехорошие быки тянут рынок нон-стоп под свои копеешные дивы выдавливая честного и справедливого медведя.

Многие уже занервничали — особенно те, кто «зашортил» на 4-5 % ниже рынка (в районе 1370 РТС)

31.03.2006 12:55 Астрей

И с чего бы им, все-таки, так нервничать?

«Медведь», проснувшись в полном смятении, метался по весенним сугробам, отмораживая лапы на выносах, и ревел: «Ну, где? Где, я вас спрашиваю, залив? Ну что за рынок, а? Где сладкие цены, дрожащие хвостики пугливых «бычков»? Хоть на полпипса ниже и то в радость, но где? Я уже не говорю о развороте! Рынок прет вверх, а у них тут — спрыгивания с БТР-ов, возможности купить пониже, и 1100 РТС совсем скоро. Сплошной обман и вранье!»

А аналитики слушали медвежий рев и улыбались: «Ишь, как орет. Весну чует. Ниже будем. Того и гляди, сегодня — завтра котировки капелью по «бычим» головам застучат. «Медведей» не проведешь.

( Читать дальше )

Фактически КАЖНЫЙ год эти нехорошие быки тянут рынок нон-стоп под свои копеешные дивы выдавливая честного и справедливого медведя.

Многие уже занервничали — особенно те, кто «зашортил» на 4-5 % ниже рынка (в районе 1370 РТС)

31.03.2006 12:55 Астрей

И с чего бы им, все-таки, так нервничать?

«Медведь», проснувшись в полном смятении, метался по весенним сугробам, отмораживая лапы на выносах, и ревел: «Ну, где? Где, я вас спрашиваю, залив? Ну что за рынок, а? Где сладкие цены, дрожащие хвостики пугливых «бычков»? Хоть на полпипса ниже и то в радость, но где? Я уже не говорю о развороте! Рынок прет вверх, а у них тут — спрыгивания с БТР-ов, возможности купить пониже, и 1100 РТС совсем скоро. Сплошной обман и вранье!»

А аналитики слушали медвежий рев и улыбались: «Ишь, как орет. Весну чует. Ниже будем. Того и гляди, сегодня — завтра котировки капелью по «бычим» головам застучат. «Медведей» не проведешь.

( Читать дальше )

EU-USDX-SnP-Si-RTS

- 10 марта 2012, 12:08

- |

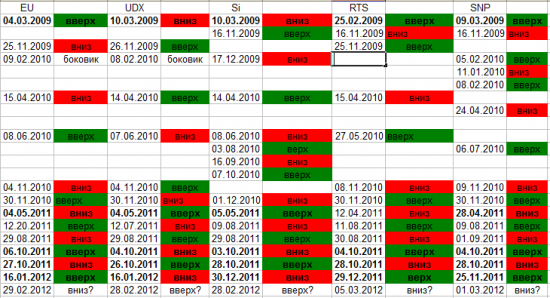

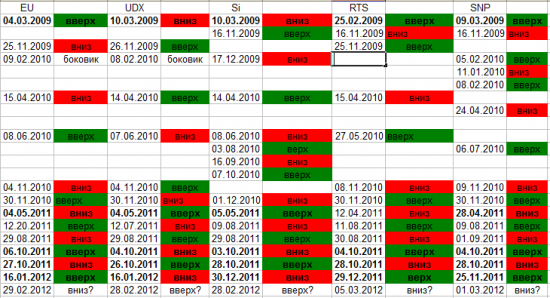

В то время как большинство смотрят на евро, мне захотелось копнуть глубже и посмотреть какая связь между точками разворота по евро и отсальными рынками

Для более всеобемлющего анализа я взыл 5 инструментов

EU — собственно сам евро

USDX — индекс доллара ( на 57% состоит из евро)

SnP — индекс

SI и RTS

И вот получилась такая табличка

Как видно основные разворотные точки что по валютам что по индексам — совпадают

Помимо этого накладывается фактор гандураса где в большом мировом тренде SI может показывать более сильные коррекции ( и соотвтвенно РТС тоже)

Но если мировые рынки развернулись — то долго такая гаван7ь в спокойствии находится не может

( Читать дальше )

Для более всеобемлющего анализа я взыл 5 инструментов

EU — собственно сам евро

USDX — индекс доллара ( на 57% состоит из евро)

SnP — индекс

SI и RTS

И вот получилась такая табличка

Как видно основные разворотные точки что по валютам что по индексам — совпадают

Помимо этого накладывается фактор гандураса где в большом мировом тренде SI может показывать более сильные коррекции ( и соотвтвенно РТС тоже)

Но если мировые рынки развернулись — то долго такая гаван7ь в спокойствии находится не может

( Читать дальше )

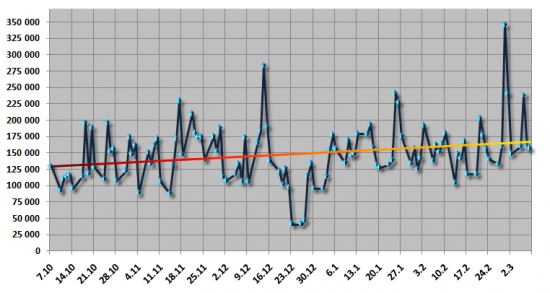

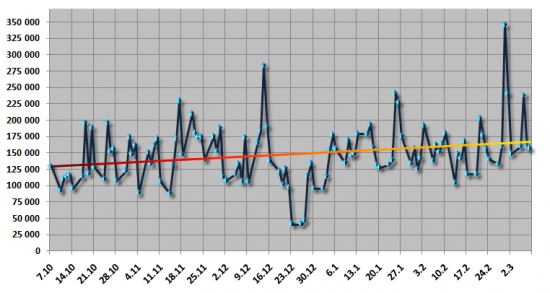

Оборот контрактов на Gold Comex

- 09 марта 2012, 17:09

- |

Ниже график оборота контрактов Gold Comex с 7 октября 2011 по 7 марта 2012 за 5 месяцев. Красно-жёлтая линия это средний оборот контрактов в день.Средний дневной оборот за 5 месяцев примерно увеличился на 30 000 тыс контрактов в день.Объёмы растут галопирующими темпами.

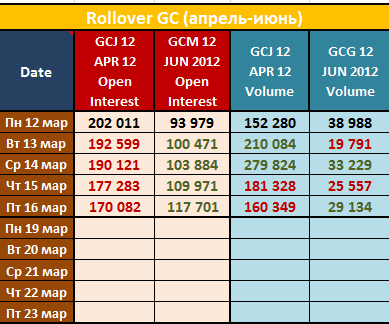

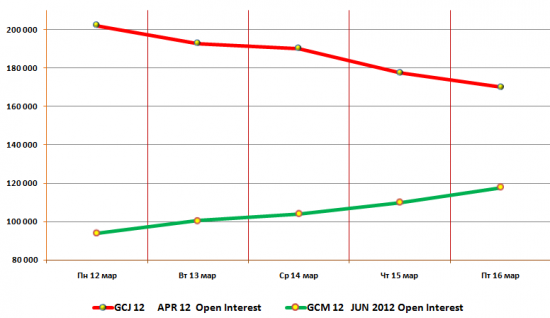

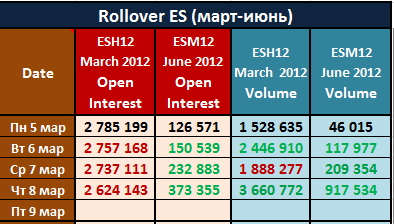

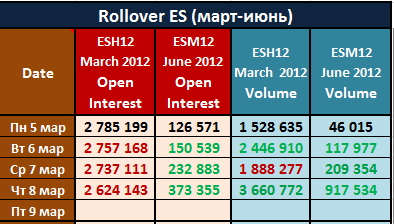

Ликвидность ES перетекает с марта ESH12 на июнь ESM12

- 09 марта 2012, 11:23

- |

Июньский контракт ESM12 постепенно набирает силу.Участники рынка ES ищут выгодную точку перезахода с марта в новый июньский контракт.

Статистические модели трендов. Смещение среднего. (Дополненное)

- 02 марта 2012, 13:45

- |

Попросили объяснить что такое персистентность без специальных терминов и как она связана с трендовостью рынка. Совсем, без терминов вряд ли получится, но если их минимизировать, достаточно понятия — плотности вероятности.

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

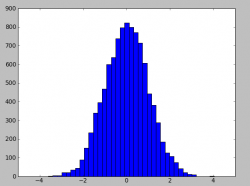

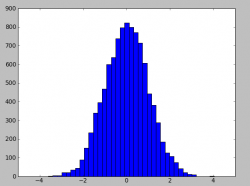

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал

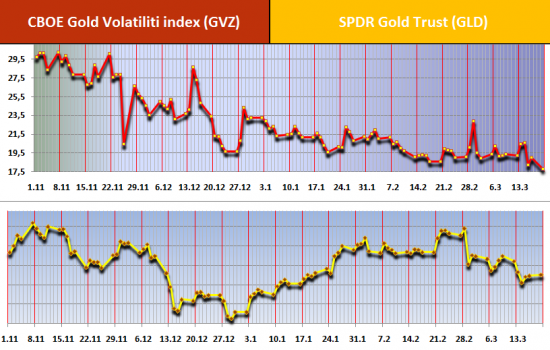

Золото и расчётный индекс волатильности на золото GVZ

Золото и расчётный индекс волатильности на золото GVZ