SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера lion08

Что означает рост волатильности для бабочки

- 13 января 2012, 23:13

- |

Одно из последних видео, где была представлена позиция модифицированной несбалансированной бабочки, вызвало дискуссию о том, что, так как позиция имеет отрицательную вегу, то рост волатильности крайне негативно скажется на текущем профиле позиции, и я получу убыток. Основное замечание касалось той области профиля, который находится на уровне нижней точки безубыточности. То есть, насколько ниже от текущего состояния он окажется при росте волатильности. Конечно, положение текущего профиля определяется многими параметрами: и поведением волатильности, и греками, и сколько времени осталось до экспирации. Но тем не менее вопрос о поведении временного профиля позиции в зависимости от волатильности важный и заключается в том, будут ли всё таки убытки, и если да, то какими?

А может все не так страшно?

Область профиля отмечена на картинке ниже:

А может все не так страшно?

Область профиля отмечена на картинке ниже:

- комментировать

- ★2

- Комментарии ( 2 )

Итоги обсуждения «Формализация целей управления опционной комбинацией»

- 13 января 2012, 16:58

- |

В этом посте подведу итоги обсуждения пред. поста «Формализация целей управления опционной комбинацией». Обсуждение происходило на 5 площадках:

1. http://optionanalyser.livejournal.com/6707.html,

2. http://www.bloom-boom.ru/blog/fuch/21451.html

3. http://blogberg.ru/blog/Option/36455.html

4. http://forum.rts.ru/viewtopic.asp?t=22783

5. http://smart-lab.ru/blog/31725.php

ограничения форума не позволили скопировать сюда все комментарии, поэтому сделаю краткий частный вывод.

Он таков: большинство мыслит категориями типовых комбинаций/методов. При этом этап формализации критериев/целей пропускается и/или присутствует на уровне «автоматически отрабатываемых навыков». Имхо, это оч. похоже на действия опытного шофера при вождении авто, который как бы НЕ ставит задачу своей правой стопе наклониться на 15% на педали газа, он «просто обгоняет др. машину», хотя в момент обгона нога кроме определенного угла наклона одновременно должна находится в некоторой степени готовности перепрыгнуть на педаль тормоза, а руки совершить маневр прекращения обгона рулем. Т.о. методы как бы превалируют над целями – это приходится учитывать и при общении с трейдерами и при проектировании систем.

Спасибо всем, кто конструктивно высказал свои предложения по теме.

В следующих постах постараюсь обсудить общие цели позиции, абстр. классификацию методов управления позой и практ. их реализации.

1. http://optionanalyser.livejournal.com/6707.html,

2. http://www.bloom-boom.ru/blog/fuch/21451.html

3. http://blogberg.ru/blog/Option/36455.html

4. http://forum.rts.ru/viewtopic.asp?t=22783

5. http://smart-lab.ru/blog/31725.php

ограничения форума не позволили скопировать сюда все комментарии, поэтому сделаю краткий частный вывод.

Он таков: большинство мыслит категориями типовых комбинаций/методов. При этом этап формализации критериев/целей пропускается и/или присутствует на уровне «автоматически отрабатываемых навыков». Имхо, это оч. похоже на действия опытного шофера при вождении авто, который как бы НЕ ставит задачу своей правой стопе наклониться на 15% на педали газа, он «просто обгоняет др. машину», хотя в момент обгона нога кроме определенного угла наклона одновременно должна находится в некоторой степени готовности перепрыгнуть на педаль тормоза, а руки совершить маневр прекращения обгона рулем. Т.о. методы как бы превалируют над целями – это приходится учитывать и при общении с трейдерами и при проектировании систем.

Спасибо всем, кто конструктивно высказал свои предложения по теме.

В следующих постах постараюсь обсудить общие цели позиции, абстр. классификацию методов управления позой и практ. их реализации.

Индекс РТС - уроки истории

- 13 января 2012, 12:12

- |

Всем привет!

Прочитав много «всякого» по поводу будущего фондового рынка в 2012 году (особенно порадовал прогноз Альфа-Банка в 1200 пунктов), пришёл к выводу, что оптимистов меньшинство, да и цели у них довольно приземлённые (в среднем +20-25% в этом году – не более), и только ВТБ оставил свой таргет в 2200 пт неизменным (молодцы, ребята!!!)… Вот и решил я добавить свою лепту и встать на сторону быков. Усилить, так сказать, восприятие действительности.

В качестве довода за безудержный рост в этом году привожу сухую статистику по Индексу РТС, начиная с 1995 года:

Таблица. Индекс РТС с помесячной разбивкой

Изучая таблицу, я пришёл к следующим выводам:

1) Вслед за годом падения следует год безудержного роста (самый слабый рост дал +82%!)

( Читать дальше )

Прочитав много «всякого» по поводу будущего фондового рынка в 2012 году (особенно порадовал прогноз Альфа-Банка в 1200 пунктов), пришёл к выводу, что оптимистов меньшинство, да и цели у них довольно приземлённые (в среднем +20-25% в этом году – не более), и только ВТБ оставил свой таргет в 2200 пт неизменным (молодцы, ребята!!!)… Вот и решил я добавить свою лепту и встать на сторону быков. Усилить, так сказать, восприятие действительности.

В качестве довода за безудержный рост в этом году привожу сухую статистику по Индексу РТС, начиная с 1995 года:

Таблица. Индекс РТС с помесячной разбивкой

Изучая таблицу, я пришёл к следующим выводам:

1) Вслед за годом падения следует год безудержного роста (самый слабый рост дал +82%!)

( Читать дальше )

Хедж фонды: что такое хедж фонд, и как он устроен изнутри?

- 12 января 2012, 16:44

- |

Сегодня поговорим о том, что же из себя представляет хедж фонд, и как он устроен.

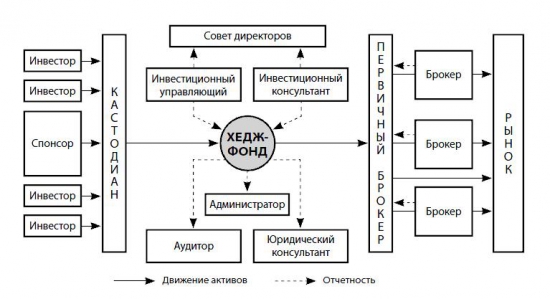

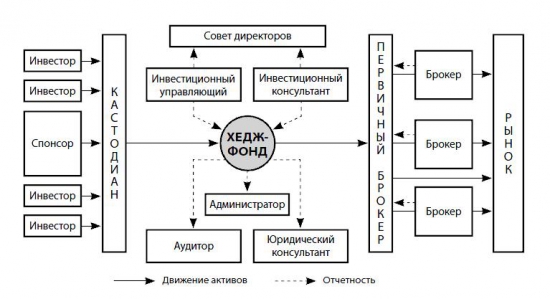

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

ОРГАНИЗАЦИОННАЯ СТРУКТУРА ХЕДЖ-ФОНДОВ:

Данная схема включает все в себя всех тех, кто необходим для полноценной работы настоящего хедж фонда. И не важно, будет это фонд на Кайманах, или в Европе/США. При этом вполне можно обойтись более простой структурой в ряде случаев, например, бывают фонды для ограниченного кол-ва инвесторов, которые могут быть не столь громоздки.

Хедж-фонд: компания или партнерство (юридические аспекты обсудим в следующий раз), которой принадлежат активы инвесторов, задача которой — приносить инвесторам прибыль.

Спонсор/Владелец: обычно крупным участником хедж-фонда является его создатель/владелец. В качестве учредителя он становится главным или единственным держателем голосующих акций, посредством которых осуществляется контроль за деятельностью совета директоров. Хотя если допустим у того, кто хочет организовать хедж фонд своих денег нет/мало, но есть якорный инвестор, то спонсор вполне может стать совладельцем/владельцем фонда. Голосующие акции, как правило, не дают владельцу права на долю прибыли, полученной в результате инвестиционной деятельности фонда.

( Читать дальше )

Самое трудное в трейдинге – это держать прибыль!

- 12 января 2012, 15:45

- |

Продолжаю повествование своих мыслей на тему торговли.

Каждый из нас сталкивался с такой проблемой, сделка идет в плюс, с каждой 5-ти минуткой этот плюс становится больше, эмоции нарастают, и вдруг начинается коррекционное движение.

Что делать? Выходить? Оставлять? А вдруг разворот рынка?!

В голове эти вопросы начинают пролистываться по кругу.

Что делает новичок:

Тут же открывает форум, блог, или еще какой то ресурс и начинает искать ответ на этот вопрос.

Найдя, очень часто неверный ответ, предпринимает действия. Как результат, прибыль не дополучена!

Трейдер со стажем, просто ставит тейк профит там, где по его расчётам движение закончится и не изводит себя данными мыслями.

Смысл этого действия следующий. Смотреть на коррекцию прибыльной позиции эмоционально тяжело, ваша прибыль порой съедается до 30 -40%, руки сами тянутся закрыть позицию. А если позиция в несколько миллионов?! Вы сидите и смотрите как коррекция вот уже «скушала» недорогой автомобиль, вот уже и к квартире однокомнатной подбирается…

( Читать дальше )

Каждый из нас сталкивался с такой проблемой, сделка идет в плюс, с каждой 5-ти минуткой этот плюс становится больше, эмоции нарастают, и вдруг начинается коррекционное движение.

Что делать? Выходить? Оставлять? А вдруг разворот рынка?!

В голове эти вопросы начинают пролистываться по кругу.

Что делает новичок:

Тут же открывает форум, блог, или еще какой то ресурс и начинает искать ответ на этот вопрос.

Найдя, очень часто неверный ответ, предпринимает действия. Как результат, прибыль не дополучена!

Трейдер со стажем, просто ставит тейк профит там, где по его расчётам движение закончится и не изводит себя данными мыслями.

Смысл этого действия следующий. Смотреть на коррекцию прибыльной позиции эмоционально тяжело, ваша прибыль порой съедается до 30 -40%, руки сами тянутся закрыть позицию. А если позиция в несколько миллионов?! Вы сидите и смотрите как коррекция вот уже «скушала» недорогой автомобиль, вот уже и к квартире однокомнатной подбирается…

( Читать дальше )

анализируем опционную конструкцию, построенную сегодня Василием Олейником

- 11 января 2012, 22:59

- |

Сегодня на сайте ИТ Инвест (портфель Нади Грошевой) увидела, что Олейник утром решил влезть в опционы www.itinvest.ru/grosheva/history/

на вид обычный календарный спрэд:

RTS-3.12M160112PA 145000 5 контрактов продажа

RTS-3.12M150312PA 145000 5 контрактов покупка

RTS-3.12M160112CA 145000 5 контрактов продажа

RTS-3.12M150312CA 145000 5 контрактов покупка

Но на сколько он сейчас оправдан и стоит ли нам простым смертным повторять сделки Олейника? Решила спросить у своего друга, талантливого опционного трейдера Данилы Попова ttools.ru/?page_id=2138

Его ответы:

Это календарь. Продажа волатильности при большой гамме.

спрэд по волатильности впринципе нормальный, у дальней серии немного больше, но так и должно быть

я думаю разумно. все шансы есть забрать временной распад

т.е. можно, но 3 замечания:

1) можно и лучше использовать всего 2 инструмента в конструкции вместо 4х

( Читать дальше )

на вид обычный календарный спрэд:

RTS-3.12M160112PA 145000 5 контрактов продажа

RTS-3.12M150312PA 145000 5 контрактов покупка

RTS-3.12M160112CA 145000 5 контрактов продажа

RTS-3.12M150312CA 145000 5 контрактов покупка

Но на сколько он сейчас оправдан и стоит ли нам простым смертным повторять сделки Олейника? Решила спросить у своего друга, талантливого опционного трейдера Данилы Попова ttools.ru/?page_id=2138

Его ответы:

Это календарь. Продажа волатильности при большой гамме.

спрэд по волатильности впринципе нормальный, у дальней серии немного больше, но так и должно быть

я думаю разумно. все шансы есть забрать временной распад

т.е. можно, но 3 замечания:

1) можно и лучше использовать всего 2 инструмента в конструкции вместо 4х

( Читать дальше )

Финансовый ликбез: "Рынок ликвидности, что есть что" (памятка для новичков)

- 11 января 2012, 14:00

- |

Сделано по «мотивам» моей презентации, которая есть на Youtube...

Соответственно, можно начать разбираться, почитав, что написано ниже, а лучше — посмотреть оригинал видео-презентации...

Инструменты рынка ликвидности: Своп, МБК, РЕПО:

1. Берем на аукционе ЦБР деньги под 6,09% в овернайт и отдаем под 6,75% в РЕПО (из «воздуха» 0,66%)

( Читать дальше )

Соответственно, можно начать разбираться, почитав, что написано ниже, а лучше — посмотреть оригинал видео-презентации...

Инструменты рынка ликвидности: Своп, МБК, РЕПО:

- Курсовой своп – продажи одной валюты за другую с обязательством выкупа обратной сделкой на следующий рабочий день (Т+1)

- МБК – краткосрочный заем для регулирования мгновенной ликвидности, непокрытый кредит

- РЕПО – одна сторона продает ценные бумаги и обязуется выкупить данные ценные бумаги в определенный срок или по требованию 2-й стороны. Определяется дисконт и %% по которой даются деньги (ставка РЕПО).

- Своп (деньги/деньги, доллары/рубли)

- РЕПО (ценные бумаги/деньги, облигации/рубли)

- МБК (соглашение, деньги)

1. Берем на аукционе ЦБР деньги под 6,09% в овернайт и отдаем под 6,75% в РЕПО (из «воздуха» 0,66%)

( Читать дальше )

Хедж фодны: примеры стратегий и характерные для них риски

- 11 января 2012, 13:24

- |

Сегодня расскажу про конкретные стратегии, относящиеся к тем или иным классам, и про характерные для них риски. Буду это делать на примерах, которые скорее всего будут довольно простыми, но тем не менее демонстрирующими? как работает или иная стратегия.

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Начнем пожалуй со стратегии Event-Driven, где рассмотрим пример с объединением региональных телекомов. Началось все с того, что стало известно: объединенному Ростелекому быть, и в него войдут все региональные структуры (Волгателеком, Уралсвязьинформ,...) Здесь можно было делать ставку на то, что данное событие положительно скажется на цене акций региональных компаний (так как будет конвертация их акций в акции Ростела) и заработать на этом как просто на росте (на ожиданиях), так и затем на конвертации. Но надо было выбирать те компании, акции которых вырастут сильнее всего.

Также, раз уж мы хотим уйти от рыночного риска, нам надо было не просто покупать регионтелекомы, но и зашортить Ростело. По идее все вроды бы красиво: есть спред, он будет сокращаться, работай и выгребай деньги. Но был фактор риска — сделку могли отменить, или отложить на год-два. Это

( Читать дальше )

Просто интересный факт.

- 10 января 2012, 23:11

- |

Недавно наткнулся на интересный факт. Оказывается китайская идеограмма, означающая кризис, состоит из двух иероглифов: «опасность» (верхний) и «возможность» (нижний). Вот так вот. Очередной раз удивило насколько глубоко в суть вещей способно проникать сознание человека воспитанного на востоке.

Хедж фонды: история, отличия от лонг онли фондов, классы стратегий.

- 10 января 2012, 15:33

- |

Решил немного рассказать про то, что же такое хедж фонды. Один пост всю информацию в себя просто не вместит, поэтому их будет несколько.

Часть информации будет взята из книг, часть с других сайтов, что-то мои личные мысли. Истоники постараюсь указывать, чтобы Вы могли самостоятельно потом ознакомиться с ними.

Сегодня расскажу про историю возникновения этих фондов, отличия от фондов акций/облигаций, и кое-что о классах стратегий.

Итак, принято считать, что отцом основателем первого Хедж Фонда стал Альфред Уинслоу Джонс, который в 1949 году решил совмещать длинные и короткие позиции по акциям (long short equity) в одном портфеле. Что это ему давало, и зачем вообще он это решил сделать?

В отличие от большинства инвесторов он не верил в свою способность угадывать направление движения рынка. Зато он достаточно хорошо умел отличать сильные акции от слабых. И основная идея была именно в том, чтобы на растущем рынке сильные бумаги росли сильнее, чем слабые. На падающем же рынке, слабые бумаги должны были рушиться, в то время как сильные снижаться не столь существенно. В таком случае независимо от движения рынка Джонс получал профит по одной «ноге», который перекрывал убыток по второй.

( Читать дальше )

Часть информации будет взята из книг, часть с других сайтов, что-то мои личные мысли. Истоники постараюсь указывать, чтобы Вы могли самостоятельно потом ознакомиться с ними.

Сегодня расскажу про историю возникновения этих фондов, отличия от фондов акций/облигаций, и кое-что о классах стратегий.

Итак, принято считать, что отцом основателем первого Хедж Фонда стал Альфред Уинслоу Джонс, который в 1949 году решил совмещать длинные и короткие позиции по акциям (long short equity) в одном портфеле. Что это ему давало, и зачем вообще он это решил сделать?

В отличие от большинства инвесторов он не верил в свою способность угадывать направление движения рынка. Зато он достаточно хорошо умел отличать сильные акции от слабых. И основная идея была именно в том, чтобы на растущем рынке сильные бумаги росли сильнее, чем слабые. На падающем же рынке, слабые бумаги должны были рушиться, в то время как сильные снижаться не столь существенно. В таком случае независимо от движения рынка Джонс получал профит по одной «ноге», который перекрывал убыток по второй.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал